Es lässt sich nicht mehr so einfach bestimmen, ob es sich bei einem Unternehmen um ein FinTech handelt oder nicht. Durch die Verbreitung von Tools für Banking-as-a-Service (BaaS) können Plattformen spielend einfach Finanzdienstleistungen direkt in ihr Produkt integrieren – z. B. Karten für Geschäftsausgaben, Geldkonten und Zugriff auf Kredite. Mithilfe dieser maßgeschneiderten Finanzdienstleistungen werden Plattformen zu einem Komplettanbieter, durch den Kundinnen und Kunden alle Aspekte ihres Geschäfts an einem Ort verwalten können.

Dieser Leitfaden behandelt die Grundlagen von BaaS für Softwareplattformen in den USA. Die hier behandelten Finanzdienstleistungen und -produkte funktionieren in Europa und dem Asien-Pazifik-Raum anders. Wir erklären, warum Sie Finanzdienstleistungen in Ihr Produkt integrieren sollten, wie Sie BaaS-Lösungen beurteilen und wie Stripe helfen kann.

Dieser Leitfaden konzentriert sich auf die für Plattformen durch BaaS verfügbaren Finanzdienstleistungen – jenseits der Zahlungsabwicklung. Wenn Sie sich für die Integration von Online-Zahlungen interessieren, können Sie unseren Leitfaden Online-Zahlungen einfach erklärt lesen und erfahren, wie Sie Zahlungen monetarisieren.

Was sind BaaS und Embedded Finance?

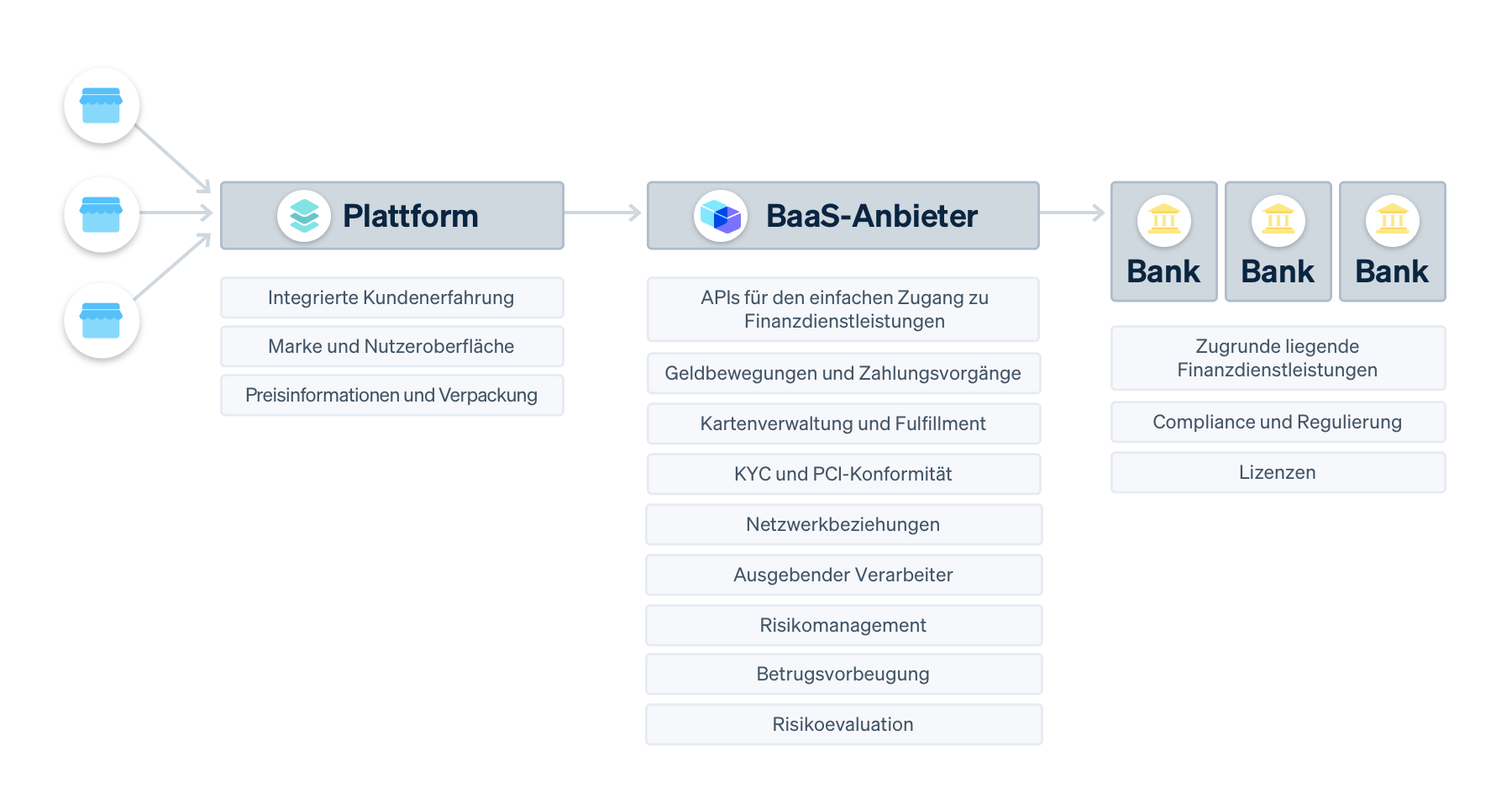

Ein BaaS-Anbieter erleichtert es jedem Unternehmen – von FinTech-Start-ups bis hin zu etablierten Plattformen – die Finanzdienstleistungen, die traditionell von einer Bank angeboten werden (z. B. Geldkonten, Karten und Kredite), direkt in die vorhandene Software zu integrieren. BaaS-Anbieter arbeiten für gewöhnlich direkt mit den Banken zusammen, um die zugrunde liegenden Dienstleistungen anzubieten. Die Plattformen verwenden dann BaaS-APIs, mit denen Kundschaft Geldmittel halten, Rechnungen bezahlen, Zahlungsflüsse verwalten und eine Finanzierung erhalten kann, indem sie direkt mit der Plattform zusammenarbeitet, die sie kennt und der sie vertraut.

BaaS-Anbieter sind für eine Vielzahl von Unternehmen von wesentlicher Bedeutung, seien es Neobanken oder Marktplätze. Wenn eine Softwareplattform einen BaaS-Anbieter verwendet, wird dies in der Regel „Embedded Finance“ genannt, da die Plattform die Finanzdienstleistungen als Teil der „Kern-Software“ hinzufügt.

Viele Plattformen bieten bereits heute eine Art von Embedded Finance an, indem sie durch einen Zahlungsdienstleister die Möglichkeit der Zahlungsabwicklung, ACH-Zugriff oder Banküberweisungen bereitstellen. Ein BaaS-Anbieter ermöglicht es den Plattformen, noch mehr Finanzdienstleistungen in ihr Produkt zu integrieren.

Die Weiterentwicklung von Embedded Finance

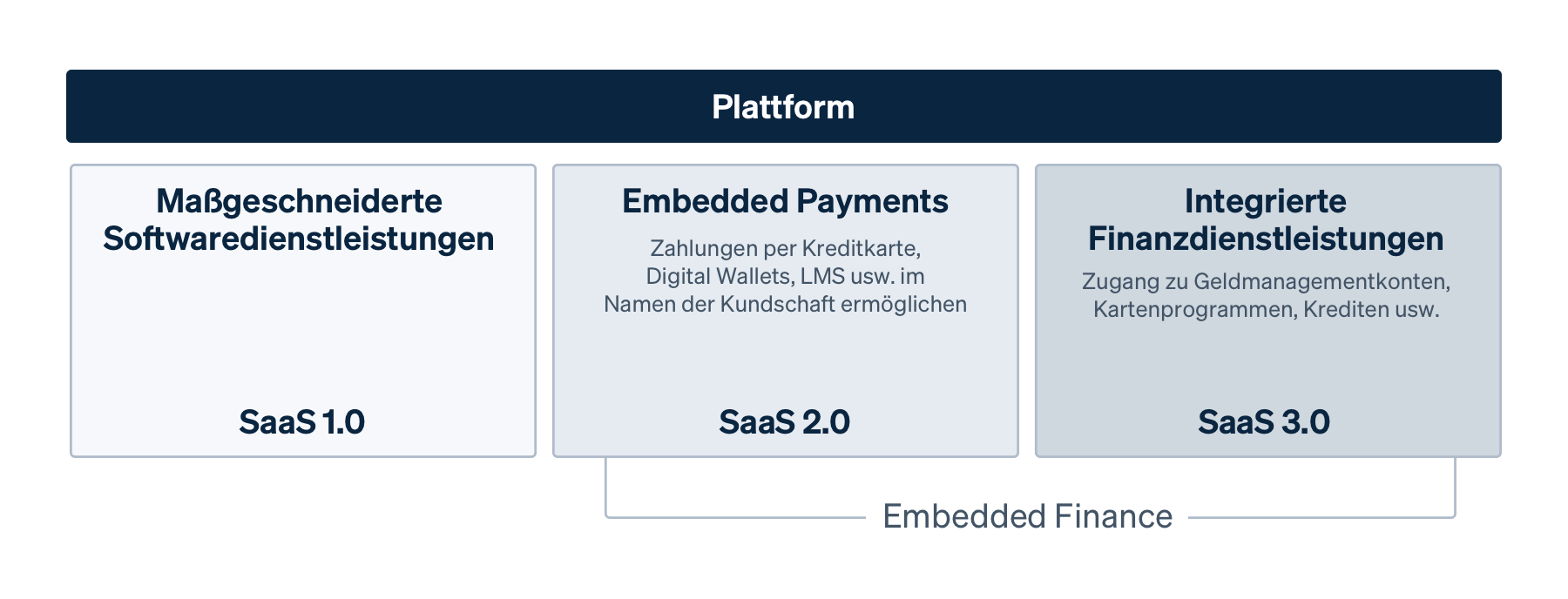

Vor einem Jahrzehnt konnte fast jede Plattform als „SaaS 1.0“ betrachtet werden, wenn sie einfach maßgeschneiderte Softwaredienstleistungen anbot (z. B. Terminvergabe-Planung für Friseurgeschäfte) und durch Abonnements von Kundinnen und Kunden monatlich wiederkehrenden Umsatz erzielte. Heute werden Plattformen als Teil der Generation „SaaS 2.0“ eingestuft, die ihren Kundinnen und Kunden Online-Zahlungen ermöglichen, was den ersten Schritt in die Integration von Finanztools in ihr Produkt markiert.

Diese Funktion hat sich für Plattformen zu einem Schlüsselfaktor entwickelt – ohne die Integration von Online-Zahlungen haben die Plattformen beim Wettbewerb im Markt schlechtere Karten. Die Bereitstellung von Online-Zahlungen hilft SaaS 2.0-Plattformen dabei, mehr Umsatz zu generieren – zusätzlich zur Berechnung der monatlichen Abonnements können Sie der Kundschaft auch den Zugang zur Zahlungsabwicklung in Rechnung stellen.

Mit dem Aufkommen von Banking-as-a-Service-Lösungen fangen die Plattformen jetzt an, sich zu „SaaS 3.0“ weiterzuentwickeln – indem sie Kundinnen und Kunden zusätzlich Embedded-Finance-Funktionen über Zahlungen hinaus anbieten (z. B. Kredite, Konten und Karten).

Wie funktioniert BaaS für Plattformen?

BaaS ist eine Finanztechnologie, mit der Softwareplattformen auf Banking-Funktionen zugreifen können, die herkömmlicherweise nur von einer lizenzierten Bank angeboten werden. Dank BaaS können Unternehmen auf ihrer Plattform ganz einfach benutzerdefinierte Bankdienstleistungen anbieten und so die gesamte Kundenerfahrung verbessern.

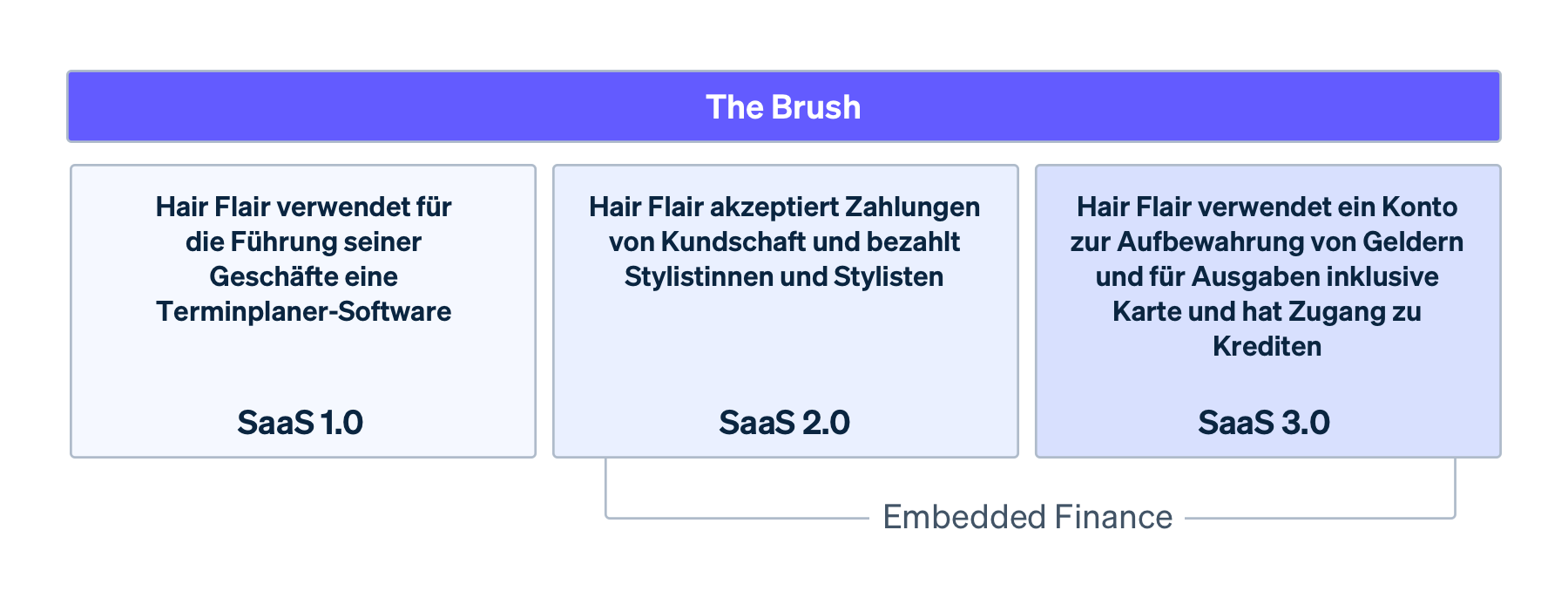

Das folgende Beispiel zeigt, wie BaaS für Plattformen funktioniert: Stellen Sie sich eine Plattform vor, die für Friseursalons (nennen wir sie mal „The Brush“) eine Terminvergabe-Software und die Zahlungsabwicklung anbietet.

Nehmen wir einen Kunden von The Brush, Hair Flair. Hair Flair verwendet seit drei Jahren The Brush, um seine Termine zu verwalten und Zahlungen von Kundschaft einzuziehen. Wenn Hair Flair für die Führung seines Geschäfts zusätzliche Finanzdienstleistungen möchte, gibt es zwei Optionen: 1) Direkte Zusammenarbeit mit Banken oder 2) Zugriff auf Finanzdienstleistungen durch The Brush.

Direkte Zusammenarbeit mit Banken

Hair Flair hat soeben seine zweite Filiale eröffnet und die Inhaber/innen des Friseursalons benötigen eine Möglichkeit, die Gelder zu verwahren, mit denen sie Ihre Friseurinnen und Friseure bezahlen. Wenn sie ein Bankkonto eröffnen, müssen sie zu einem Finanzinstitut gehen, z. B. einer stationären Bank, und ihre Unternehmensinformationen angeben.

Falls Hair Flair keine Genehmigung für ein Geschäftskonto erhält, müssen sie ein persönliches Bankkonto eröffnen, wodurch ihre geschäftlichen und persönlichen Finanzen vermischt werden. In diesem Fall wird das Konto bei einer stationären Bank erstellt. Dann müssen sie aber den Zahlungsfluss steuern und Gelder aus ihrem Einkommen bei The Brush auf ihr neues Konto übertragen. Dabei müssen sie fortwährend zwischen zwei und drei Werktagen warten, bis die Gelder auf dem Konto eingehen, bevor sie ihre Mitarbeiter/innen bezahlen können.

Laut einer Umfrage von Stripe, müssen 55 % der Unternehmen persönlich eine Filiale vor Ort aufsuchen und 23 % müssen ein Fax senden, wenn sie ein Bankkonto eröffnen möchten.

Die Inhaber/innen des Friseursalons benötigen auch Kapital, um in Marketingaktivitäten und Renovierungsarbeiten zu investieren. Sie könnten einen Kredit bei dem gleichen Finanzinstitut beantragen, bei dem sie ihr Bankkonto eröffnet haben, finden aber schließlich bei einer anderen lokalen Bank einen Kredit zu einem niedrigeren Zinssatz. Sie beantragen persönlich den Kredit und füllen einen umfangreichen Antrag mit ihren Unternehmensinformationen aus. Leider ist die Bank nicht vertraut mit Hair Flair bzw. kennt nicht den typischen Zahlungsfluss von Friseursalons, sodass Hair Flair den Kredit nicht bekommt. Sie beantragen bei zwei weiteren Banken einen Kredit und ein paar Monate später wird ihnen einer bewilligt.

Nur 48 % der kleinen Unternehmen haben Zugang zu genau der Finanzierung, die sie benötigen.

Der neue Standort von Hair Flair ist auch mit einigen Ausgaben verbunden. Anstatt ihre persönliche Karte zu verwenden, beschließen sie, eine Firmenkreditkarte zu beantragen, um neue Ausstattung und Materialien zu kaufen.

Sie suchen nach einer Karte mit niedrigen Zinsen und erhalten diese bei einer wiederum anderen Bank, bei der sie weder den Kredit beantragt noch ein Konto eröffnet haben. Sie geben erneut alle ihre Informationen an und müssen nun überlegen, wie sie mit den Mitteln von The Brush oder von ihrem Finanzkonto Geld auf die Karte bekommen.

Neben der Eröffnung von Konten bei unterschiedlichen Banken verbringen die Inhaber/innen von Hair Flair jede Woche Zeit damit, ihre Finanzen auf diesen Konten abzugleichen, um ihr Geld im Blick zu behalten, Rechnungen zu bezahlen und geplatzte Schecks zu vermeiden. Das bedeutet auch, dass ein bedeutender Anteil ihrer Einnahmen zunächst auf bestimmte Konten übertragen werden muss, bevor er ausgegeben werden kann.

Zugriff auf Finanzdienstleistungen durch eine Plattform

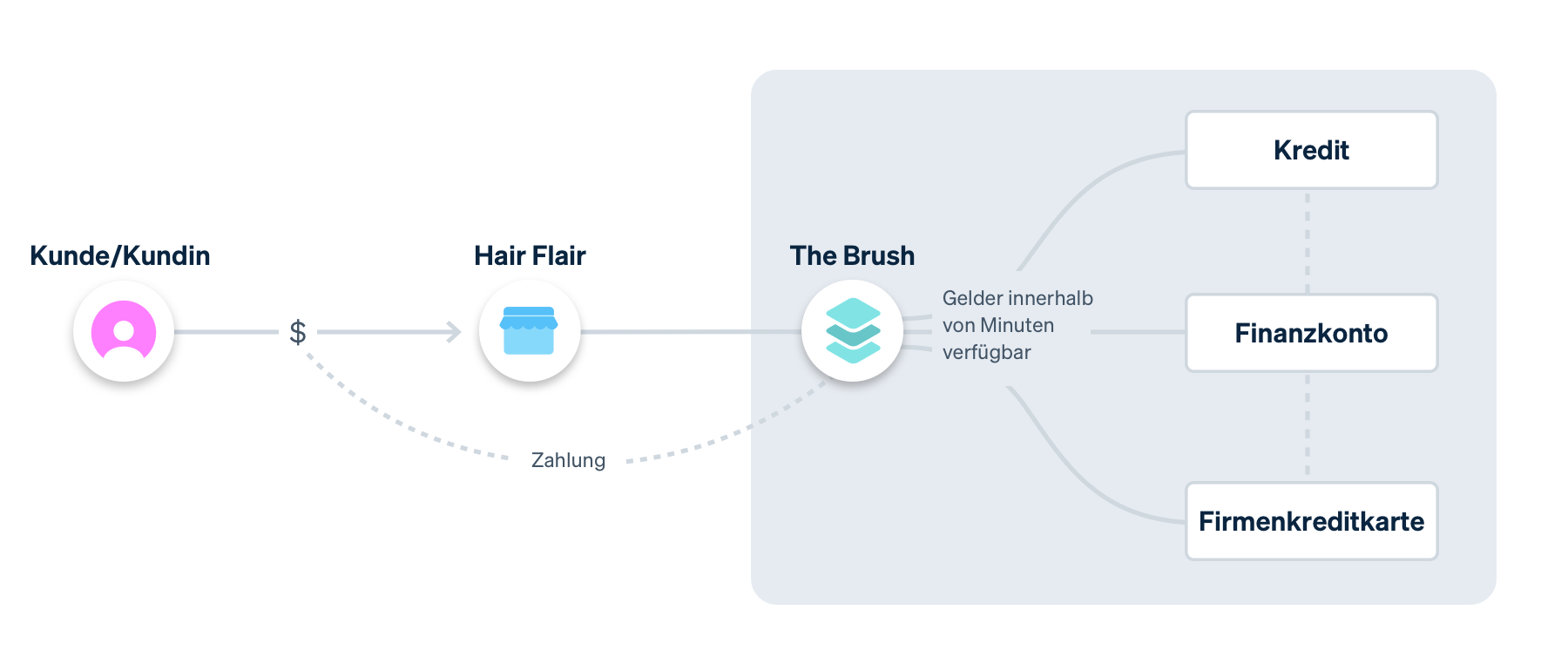

The Brush, das als Terminvergabe-Software für Friseure startete, ermöglicht es der Kundschaft jetzt, auf Banking-Funktionen zuzugreifen. So können sie unter anderem Zahlungen verarbeiten, Zugang zu Kapital erhalten, eine Firmenkreditkarte bekommen und Finanzkonten eröffnen – alles an einem Ort. Alle diese Leistungen sind zusätzlich zu den eigentlichen Funktionen von The Brush für die Terminvergabe und -buchung verfügbar.

Da Hair Flair alle Kundenzahlungen auf The Brush verwaltet, kennt The Brush die gesamte finanzielle Vorgeschichte des Friseursalons und versteht somit auch die Friseurbranche und deren typischen Kapitalbedarf. Wenn Hair Flair dieses Mal einen Kredit beantragt, bestimmt der Bankpartner von The Brush die Eignung von Hair Flair auf Grundlage dessen Zahlungsvolumens und des Verlaufs auf der Plattform und genehmigt den Kredit am nächsten Tag. Das Kapital steht dann auf Hair Flairs Finanzkonto zur Verfügung, das sie über The Brush eröffnet haben – ohne zusätzliche Formalitäten.

Hair Flair kann dieses zusätzliche Kapital dann ganz bequem über die Firmenkreditkarte ausgeben, die von The Brush ausgestellt wurde. Die Karte ist mit ihrem Finanzkonto verknüpft und kann an einem Ort auf alle Gelder zugreifen (Einnahmen und Kredite). Die Gelder sind sofort verfügbar, sodass die Karte eingesetzt werden kann, sobald die Kundschaft die Dienstleistung bezahlt hat. Mit der Karte können die Geschäftsausstattung und Ausgaben bezahlt werden und je nach Entscheidung der Plattform können bei den Ausgaben auch Prämien erzielt werden (z. B. für friseurbezogene Käufe Gelder zurückbekommen oder von The Brush einen kostenlosen Monat bekommen).

Und schließlich sparen sich die Inhaber/innen von Hair Flair jeden Monat mehrere Stunden Arbeit für den Abgleich der Finanzen. Wenn die gesamte Finanzaktivität (Kundenzahlungen, Kredite und Geschäftsausgaben) an einem Ort auf der Plattform von The Brush stattfindet, können die Inhaber/innen jederzeit den aktuellen Finanzstatus ermitteln, ohne zwischen unterschiedlichen Tools und Systemen wechseln zu müssen. Sie müssen sich auch keine Sorgen darum machen, eine Überweisung oder eine Rate für einen Kredit zu vergessen. The Brush ist für Hair Flair der Komplettanbieter für den gesamten Geschäftsbetrieb.

Shopify ist ein führender globaler Anbieter von E-Commerce-Lösungen. Online-Händler aller Größenordnungen nutzen die Shopify-Technologie, um ihr Unternehmen aufzubauen, zu vergrößern und zu verwalten. Der Umgang mit Finanzdienstleistungen ist ein wesentlicher Bestandteil der Leitung eines Unternehmens, dennoch sind die meisten Finanzdienstleistungen heutzutage nicht auf die Bedürfnisse selbstständiger Geschäftsinhaber/innen ausgerichtet. Shopify Balance eröffnet Shopify-Händlerinnen und -Händlern eine schnelle, unkomplizierte und umfassende Möglichkeit, ihre Gelder zu verwalten, Rechnungen zu begleichen und Ausgaben zu kontrollieren. Dadurch erhalten sie einfacher Zugriff auf Finanzprodukte und mehr Kontrolle über ihre Finanzen.

Welche Vorteile bietet Embedded Finance?

Mit Embedded Finance können Plattformen – wie The Brush – die wichtigsten geschäftlichen Probleme für Kundschaft wie Hair Flair lösen und bieten dabei eine insgesamt bessere Erfahrung. Durch die Integration von Finanzdienstleistungen erhalten die Kundinnen und Kunden aber nicht nur eine bessere Erfahrung – auch den Plattformen bieten sich so echte Vorteile.

Steigerung des Lifetime Value (LTV) der Kundschaft: Es gibt im Wesentlichen zwei Möglichkeiten, den LTV zu steigern: die Kundschaft zu ermutigen, mehr von Ihrem Produkt zu nutzen, oder sie dazu zu bringen, es länger zu verwenden. Unterstützende Finanzdienstleistungen können Ihnen bei beiden Optionen helfen, indem Sie ein Softwaresystem für Kundinnen und Kunden erstellen, das an einem Ort eine Vielzahl von nützlichen Funktionen bereitstellt. So werden beispielsweise mehr als 70 % der Stripe-Kundschaft, die einen Kredit über Stripe Capital aufnehmen, später auch einen zweiten Kredit darüber aufnehmen. Es macht sich somit bezahlt, wenn Capital mehr in die Kundenakquisition für erstmalige Kreditnehmer/innen investiert.

Abwanderung vermindern: Zahlungen verarbeiten, ein Konto besitzen, Kredit- oder Debitkarten verwenden und auf Kapital zugreifen – das sind notwendige Bestandteile der Führung eines Geschäfts. Die Integration dieser Finanzdienstleistungen in Ihr Produkt ist für Kundschaft ein wichtiger Grund, Ihre Software beizubehalten, was die Wahrscheinlichkeit einer Abwanderung verringert.

Neue Umsatzquellen erschließen: Embedded Finance kann für Plattformen eine wesentliche Umsatzquelle darstellen. Tatsächlich wird geschätzt, dass SaaS-Unternehmen ihren Umsatz um das 2–5-Fache steigern können, indem sie Finanzdienstleistungen anbieten. Je nachdem, welche Finanzdienstleistungen Sie anbieten, können Sie Geld verdienen, indem Sie Interchange-Umsatz generieren (durch eine Gebühr bei Kartentransaktionen), eine Zahlungsabwicklungsgebühr berechnen oder Bankpartnern helfen, Finanzdienstleistungen für Ihre Kundschaft bereitzustellen.

Kundenerfahrung und allgemeine Zufriedenheit verbessern: Wenn Sie Finanzdienstleistungen in Ihre Software integrieren, sparen Ihre Kundinnen und Kunden dadurch Zeit, Energie und Ressourcen. Anstatt zwischen unterschiedlichen Systemen hin- und herzuwechseln und sich mit komplexen Bankanforderungen auseinanderzusetzen, können sie alles an einem Ort erledigen. So fördern Sie die Kundentreue. Da Ihre Kundschaft zufriedener ist, wird sie mit größerer Wahrscheinlichkeit weiterhin Ihr Produkt nutzen und es anderen weiterempfehlen.

Die ersten Schritte mit BaaS

Bevor Sie loslegen, indem Sie mehr Finanzdienstleistungen in Ihre Plattform aufnehmen, müssen Sie sich bewusst machen, welche Dienstleistungen den größten Nutzen für Ihre Kundinnen und Kunden mit sich bringen. Es gibt keinen allgemeingültigen Ansatz – die meisten Unternehmen fangen mit der Integration von Zahlungen an, aber die Dienstleistungen, die sie durch einen BaaS-Anbieter bereitstellen, unterscheiden sich deutlich. Lightspeed Capital, eine große Onlinehandelsplattform, startete beispielsweise mit integrierten Präsenz- und Online-Zahlungen und zwei Jahre später begann das Unternehmen, seiner Kundschaft Kredite anzubieten. Wir empfehlen, dass Sie zunächst eine Nutzeruntersuchung durchführen, um die Probleme Ihrer Kundschaft zu verstehen und zu bestimmen, welche Finanzdienstleistungen am ehesten ihren Bedürfnissen entsprechen. (Falls Sie als Plattform derzeit Stripe verwenden, kontaktieren Sie baas@stripe.com oder Ihre Stripe-Kontaktperson, um zu erörtern, wie wir helfen können.)

Bei der Suche nach einem BaaS-Anbieter sollten Sie auf diese fünf Dinge achten:

1. Bietet Zahlungsdienstleistungen an

Die einfachste Option ist eine Lösung, die sowohl Zahlungen als auch BaaS-Dienstleistungen anbietet. Dies reduziert die Komplexität der Markteinführung sowie die Skalierung Ihrer Angebote erheblich und senkt so die internen Kosten. Da sich alles in einem System befindet, müssen Sie sich nicht um eine komplizierte Verwaltung der Gelder kümmern und Kundschaft muss ihre Informationen nur einmal während des Onboardings angeben, um dann auf eine Vielzahl unterschiedlicher Finanzdienstleistungen zugreifen zu können. So können Sie sich weiterhin auf Ihr Kernprodukt konzentrieren, während Ihr Anbieter sich um die finanziellen Probleme Ihrer Kundschaft kümmert.

Dies bringt Ihrer Kundschaft den größten Mehrwert. Wenn Sie über einen Anbieter auf Zahlungsdienstleistungen, Finanzkonten und Karten zugreifen, könnten Sie mit dem Geld, das Ihre Kundschaft aus Verkäufen erzielt, auf Ihrer Plattform ganz einfach Einzelunternehmer/innen oder Auftragnehmer/innen bezahlen. Die Solopreneurinnen und Solopreneure oder Auftragnehmer/innen hätten über ein Finanzkonto und eine Karte innerhalb von Sekunden Zugriff auf diese Gelder, während für Sie kein zusätzlicher Bedarf an Betriebskapital anfällt.

2. Unterstützt eine Vielzahl von Finanzdienstleistungen

Wenn Sie Ihrer Kundschaft erstmalig Embedded-Finance-Dienstleistungen anbieten, beginnen Sie am besten mit nur einer Dienstleistung, z. B. mit Karten. Bei zunehmender Kundennachfrage können Sie weitere Dienstleistungen anbieten, z. B. Finanzkonten. Diese unterschiedlichen Finanzdienstleistungen drehen sich alle um den Umgang mit Geld: Zugang, Verwahrung, Ausgabe und Bewegung. Ihre Systeme sollten daher miteinander kommunizieren können, um wichtige Kundeninformationen weiterzugeben. Anstatt Ihr Angebot an Embedded-Finance-Dienstleistungen mit unterschiedlichen Punktlösungen zu skalieren, sollten Sie ein System suchen, das eine Vielzahl von Finanzdienstleistungen unterstützt, während Sie wachsen.

3. Ermöglicht eine schnelle Markteinführung und Wiederholung

Sie möchten vielleicht die Produktmarkttauglichkeit testen, um zu erfahren, ob es eine Nachfrage nach den Finanzdienstleistungen gibt, die Sie in Ihr Produkt integrieren möchten. Je nach Reaktion Ihrer Kundschaft möchten Sie in der Lage sein, Finanzdienstleistungen sofort dauerhaft anzubieten oder zu skalieren.

Angenommen, Sie fügen Ihrer Kernlösung Zahlungen hinzu, sodass Ihre Kundschaft auf Ihrer Plattform Gelder annehmen kann. Sie sehen, dass großes Interesse besteht, aber Ihre Kundinnen und Kunden erzählen Ihnen, dass sie mit ihrem Umsatz gern auch einfach Geschäftsausgaben begleichen würden – also möchten Sie das Angebot einer Karte für Ihre Kundschaft testen. Die besten BaaS-Lösungen bieten Ihnen die Möglichkeit, schnell unterschiedliche Funktionen hinzuzufügen und zu testen, bevor Sie sie für die Allgemeinheit einführen.

4. Ermöglicht eine einfache Integration

Die besten BaaS-Anbieter machen Ihnen den Einstieg möglichst einfach. Da eine gewisse Integrationszeit erforderlich sein wird, sollten Sie auf entwicklerfreundliche APIs zugreifen und auf einer einsatzbereiten Finanzstruktur aufbauen können. Das gibt Ihnen die Möglichkeit, sich auf das Zusammenwirken von Kerngeschäft und Embedded Finance zu konzentrieren, anstatt selbst eine Bankinfrastruktur entwickeln zu müssen.

5. Optimiert das Compliance- und Regulierungsmanagement

Die Dienstleistungen von BaaS-Anbietern sind Teil einer regulierten Branche, wodurch sich eine lange Liste an Compliance- und aufsichtsrechtlichen Bestimmungen ergibt, die Sie verwalten und einhalten müssen. Wenn Sie beispielsweise Firmenkreditkarten anbieten, müssen Sie sich um die Nutzerverifizierung kümmern, die PCI-Konformität sicherstellen, die KYC-Anforderungen verstehen und Maßnahmen zur Betrugsbekämpfung umsetzen.

Ihr BaaS-Anbieter sollte sich in Ihrem Namen um diese Anforderungen an das Compliance- und Regulierungsmanagement kümmern und so die internen Ressourcen, die Sie selbst dafür aufwenden müssen, minimieren. Daran sollten Sie insbesondere während des Onboardings denken – im Idealfall hilft Ihnen Ihr Anbieter schon im Vorfeld, sodass die Kundschaft ihre Informationen nur einmal eingeben muss, wenn sie erstmalig der Plattform beitritt, unabhängig davon, wie viele Finanzdienstleistungen sie nutzt.

So kann Stripe Sie unterstützen

Stripe ist die einfachste und flexibelste Möglichkeit für Plattformen, eigene umfassende und skalierbare integrierte Funktionen für Embedded Finance zu entwickeln und einzuführen – egal ob es um Zahlungen, Kredite, Karten oder um eine Alternative zu Bankkonten geht. Mit den Banking-as-a-Service-APIs von Stripe sowie unserer robusten Zahlungslösung können Unternehmen – vom FinTech-Start-up bis hin zur etablierten Plattform – Finanzdienstleistungen direkt in ihre bestehende Software integrieren. Unternehmen wie Shopify, Housecall Pro und Lightspeed arbeiten mit Stripe zusammen, um kritische Probleme für ihre Kundschaft zu lösen und zusätzliche Umsatzquellen für ihre Unternehmen zu erschließen.

Jedes unserer Produkte bietet APIs an, die als Baustein für Plattformen auf unterschiedliche Art und Weise kombiniert werden können, je nachdem, was die Kundschaft benötigt und was für das Geschäft der Plattform sinnvoll ist.

Zahlungslösung: Mit Stripe Connect können Sie komplexe Zahlungsströme integrieren und eine Vielzahl von Finanzdienstleistungen anbieten, z. B. Zahlungen von Kundschaft einziehen und Drittparteien auszahlen. Die Plattformen erzielen Umsatz, indem sie eine Gebühr für die erbrachten Dienstleistungen erheben.

Unternehmensfinanzierung: Mit Stripe Capital ist eine schnelle und flexible Finanzierung möglich, damit Ihre Kundschaft ihr Unternehmen weiterentwickeln kann. Viele kleine Unternehmen haben Probleme, zu wettbewerbsfähigen Konditionen Kredite zu erhalten, vor allem, wenn es schwierig ist, ihr Unternehmen in Bezug auf das Risiko zu analysieren. Stripe beseitigt dieses Hindernis mit einem kompletten Kreditprogramm durch eine einzige Integration.

Firmenkreditkarte: Mit Stripe Issuing können Sie sofort virtuelle und physische Karten mit Ihrem Branding erstellen und ausgeben. Kundinnen und Kunden können mit diesen Karten Einkäufe für ihr Unternehmen tätigen und erhalten schneller Zugriff auf die Gelder, die sie durch ihre Verkäufe verdienen. Sie erhalten Erkenntnisse darüber, wie die Kundinnen und Kunden ihre Gelder ausgeben, während Stripe die Produktion, das Fulfillment und den Versand der Karten übernimmt. Die Plattformen erhalten einen Teil der Abwicklungsgebühr, die bei jeder Verwendung der Karte anfällt.

Alternative zu Bankkonten: Mit den APIs von Stripe Treasury können für die FDIC-Versicherung berechtigte Konten für Kundschaft erstellt werden, mit denen sich Erträge erwirtschaften lassen, sowie ACH- oder Inlandsüberweisungen gesendet und Scheckeinzahlungen unterstützt werden (in Kürze verfügbar). Stripe übernimmt im Vorfeld die Verhandlungen mit einem Netzwerk von Banken, integriert KYC in Ihr Produkt, damit Sie kein kostspieliges KYC-Programm entwickeln müssen, und berät Sie bezüglich der übrigen Compliance-Anforderungen. Die meisten Plattformen entwickeln Stripe Treasury und Stripe Issuing gemeinsam, um Kundinnen und Kunden eine Möglichkeit zu geben, ihr Geld zu verwahren, auszugeben und zu verwalten.

Kontaktieren Sie uns, wenn Sie mehr darüber erfahren möchten, wie Ihre Plattform Stripe verwenden kann, um Kredite zu erstellen, Karten auszustellen oder Finanzkonten zu erstellen.

Visa® Commercial-Kreditkarten werden von der Celtic Bank, einer in Utah amtlich zugelassenen Industriebank und Mitglied der FDIC, ausgegeben.

Stripe Treasury wird von Stripe Payments Company, einem lizenzierten Zahlungsdienstleister, angeboten. Die Gelder werden bei Evolve Bank & Trust und Goldman Sachs Bank USA, beides Mitglieder der FDIC, verwahrt.

Capital-Kredite werden von der Celtic Bank ausgegeben, einer in Utah amtlich zugelassenen Industriebank und FDIC-Mitglied. Alle Kredite unterliegen der vorherigen Kreditgenehmigung.