Umsatz ist ein wichtiger Indikator für das Wachstum eines Unternehmens. Der Umsatz ist für Investorinnen und Investoren, Banken sowie interne Führungskräfte ein unverzichtbarer Indikator für die aktuelle und zukünftige Situation eines Unternehmens. Wenn Sie Ihren Umsatz nach bewährten Verfahren erfassen und verbuchen, wird Ihr Unternehmen mit größerer Wahrscheinlichkeit wettbewerbsfähiger und erfolgreich am Markt sein.

Dieser Leitfaden richtet sich an Führungskräfte von Unternehmen und informiert diese über die Einhaltung der internationalen Buchhaltungsgrundsätze und -vorschriften bei der Expansion ihrer Unternehmen. Diese Praktiken zur Umsatzrealisierung sind häufig für Unternehmen vorgeschrieben, die Spenden sammeln möchten oder einen Kredit ins Auge gefasst haben. Darüber hinaus sind sie auch für Unternehmen von großer Bedeutung, die strategische Geschäftsentscheidungen mit Einblick in die genaue Höhe des Umsatzes treffen möchten.

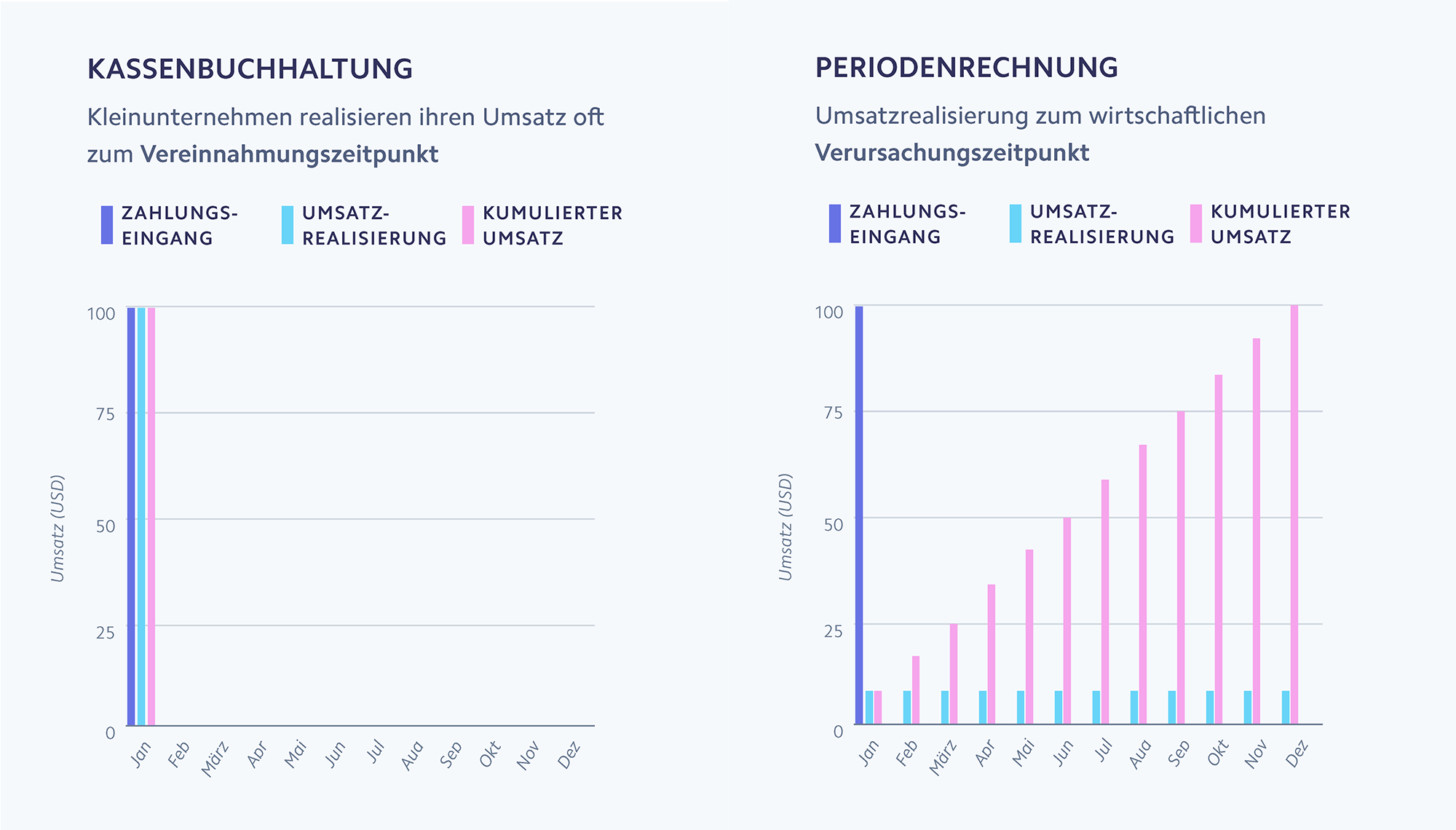

Sie lernen außerdem den Unterschied zwischen Kassenbuchhaltung und Periodenrechnung kennen und erhalten Informationen zu den Vorschriften und Richtlinien für die Umsatzrealisierung. Darüber hinaus erfahren Sie, wie Sie diesen Prozess basierend auf Ihrem eigenen Geschäftsmodell in Angriff nehmen können und wie Sie das in Stripe integrierte Tool zur Umsatzrealisierung bei der Optimierung und Automatisierung Ihrer Buchhaltungspraktiken unterstützen kann.

Wichtige Begriffe zur Umsatzrealisierung

Buchhaltungspraktiken:

-Kleine Unternehmen: Laut US Internal Revenue Service (IRS) haben kleine Unternehmen einen durchschnittlichen jährlichen Bruttoumsatz unter 25 Mio. USD für einen Zeitraum von drei Jahren vor dem aktuellen Steuerjahr.

-Kassenbuchhaltung: Ein Bilanzierungsansatz zur Erfassung von Umsatz und Ausgaben zum Zahlungszeitpunkt. Sie wird häufig von kleinen Unternehmen ohne Lagerbestände verwendet.

-Periodenrechnung: Ein Bilanzierungsansatz zur Erfassung von Umsatz und Ausgaben zum Zeitpunkt des Kaufabschlusses oder der Abrechnung und nicht bei Zahlungseingang.

-Matching-Prinzip: Die Praxis zur Erfassung von Ausgaben im selben Zeitraum, in dem der entsprechende Umsatz erwirtschaftet wird. Dieses Buchhaltungskonzept liefert eine genauere Abbildung der Geschäftsergebnisse und stellt ein entscheidendes Merkmal der Periodenrechnung (siehe oben) dar.

-Umsatzrealisierung: Ein allgemein anerkannter Grundsatz der Rechnungslegung (Generally Accepted Accounting Principle; GAAP), für Unternehmen festlegt, zu welchem Zeitpunkt und auf welche Weise sie den Umsatz in ihrer Buchhaltung ausweisen oder erfassen müssen.

Internationale Compliance:

-International Accounting Standards Board (IASB): Ein Gremium unabhängiger Expertinnen und Experten, das die Buchhaltungsstandards für börsennotierte Unternehmen in 144 Ländern festlegt. Es empfiehlt Verfahren, die in beinahe jedem großen Markt Einsatz finden. Es gibt jedoch einige Länder wie die USA, Indien oder China, die diesen Verfahren nicht unbedingt anwenden.#

-International Financial Reporting Standards (IFRS): Eine Reihe von Standards und Grundsätzen, die vom IASB für mehr Kohärenz in den Märkten, Volkswirtschaften, Branchen und Unternehmen geschaffen wurde. Sie sind jedoch nicht so konkret wie ihr US-amerikanisches Pendant (GAAP).

-IFRS 15: Die gemeinsamen internationalen Richtlinien, die vom IASB für einen einheitlichen Prozess der Umsatzrealisierung zur besseren Vergleichbarkeit zwischen Märkten, Branchen und Geschäftsmodellen geschaffen wurden.

US-Konformität:

-Financial Accounting Standards Board (FASB): Die gemeinnützige Organisation, die für die Festlegung und Einhaltung der gemeinsamen Buchhaltungsvorschriften (GAAP) für gewinnorientierte Unternehmen und gemeinnützige Organisationen in den USA verantwortlich ist.

-Generally Accepted Accounting Principles (GAAP): Eine Reihe standardisierter und vom Financial Accounting Standards Board (FASB) aufgestellter Buchhaltungsvorschriften für Unternehmen, die die IRS-Definition eines kleinen Unternehmens in den USA nicht erfüllen.

-ASC 606: Die US-Richtlinien, die vom FASB für einen einheitlichen Prozess der Umsatzrealisierung zur besseren Vergleichbarkeit zwischen Märkten, Branchen und Geschäftsmodellen geschaffen wurden.

Umsatzrealisierung:

-Fünfstufiges Modell zur Umsatzrealisierung: Der formelle, fünfstufige Prozess zur Umsatzrealisierung, wie in ASC 606 und IFRS 15 festgelegt.

-Leistungspflicht: Ein eigenes Produkt oder eine eigene Dienstleistung, zu deren Lieferung/Bereitstellung sich Verkäufer/innen im Rahmen ihrer Geschäftsverträge verpflichten.

-Transaktionspreis: Der Umfang einer Leistungspflicht, einschließlich Rabatte und Verbraucherrechte, insbesondere für Rückgaben und Rückerstattungen.

Der Unterschied zwischen Kassenbuchhaltung und Periodenrechnung

Bei der Kassenbuchhaltung und der Periodenrechnung handelt es sich um zwei zentrale Ansätze zur Verwaltung der Finanzen und zur Schätzung der Steuerschuld. Abhängig von der Art und Größe Ihres Unternehmens ist eine Methode möglicherweise besser für Sie geeignet als die andere.

In den USA verlangt der IRS von Unternehmen mit einem Umsatz¹ über 25 Mio. USD und von börsennotierten Unternehmen die Anwendung der Periodenrechnung. Diese Methode erfüllt ebenfalls die International Financial Reporting Standards (IFRS), die internationale Buchhaltungsstandards definieren. Darüber hinaus bitten Investierende um Vorlage von Erfolgsrechnungen, die den Anforderung der Periodenrechnung entsprechen. Dadurch soll ein umfassender Einblick in die Leistung ermöglicht werden. Dieser Ansatz sorgt für zeitliche Konsistenz und für die Vergleichbarkeit verschiedener Unternehmen.

Zwar erfreut sich die Kassenbuchführung bei Einzelunternehmern und kleinen Unternehmen ohne Lagerbestände einiger Beliebtheit; dennoch ist die Periodenrechnung bei der überwiegenden Mehrheit der Unternehmen der Normalfall – insbesondere wenn wiederkehrende Umsätze oder große Lagerbestände vorliegen oder Aufträge gestaffelt erfüllt werden.

Kassenbuchhaltung

Kleine Unternehmen entscheiden sich häufig für die Kassenbuchhaltung, da diese intuitiv und einfach ist. Bei der Kassenbuchhaltung wird der Umsatz zum Zeitpunkt des Zahlungseingangs auf dem Konto des Unternehmens erfasst. Die Erfassung von Ausgaben erfolgt zudem zum Zeitpunkt der Auszahlung. Anders ausgedrückt, wird die Transaktion zum Zeitpunkt des Zahlungsvorgangs in den Buchhaltungsunterlagen des Unternehmens erfasst.

Wenn Sie also ein/e E-Commerce-Einzelhändler/in sind und in Dezember 2021 Kleidung im Wert von 10.000 USD bei einem Designer gekauft haben, erfassen Sie die Ausgabe an genau diesem Tag. Wenn Sie die Kleidung für 20.000 USD an Ihre Kund/innen verkaufen und die Zahlungen am 1. Januar 2022 auf Ihrem Bankkonto eingehen, erfolgt die Erfassung des Umsatzes im Folgejahr. Sie erfassen den Umsatz am 1. Januar in Ihren Buchhaltungsunterlagen, auch wenn die Kleidung noch nicht an die Kundinnen und Kunden geliefert wurde. Nach erfolgter Lieferung erfassen Sie keinen zusätzlichen Umsatz mehr, da dieser bereits berücksichtigt wurde. Die Kassenbuchhaltung ist die einfachste Buchhaltungsmethode, es gibt hierfür jedoch keine klaren, einheitlichen Richtlinien für Unternehmen. Das bedeutet auch, dass die Ausgaben und der entsprechende Umsatz oft nicht im selben Zeitraum liegen.

Mit der Kassenbuchhaltung können Sie auch ganz einfach eine Momentaufnahme des Cashflows Ihres Unternehmens ermitteln. Es gibt keine komplizierten Berechnungen. Darüber hinaus profitieren Sie manchmal von einem geringfügigen Steueraufschub, da Sie Ihre Ausgaben bei Zahlung und Ihren Umsatz erst nach Erhalt durch den/die Kunden/Kundin erfassen. Insgesamt ist die Kassenbuchhaltung vor allem für kleine Unternehmen ohne Lagerbestände oder wiederkehrende Umsätze relevant.

Periodenrechnung

Die Periodenrechnung unterscheidet sich von der Kassenbuchhaltung, da der Umsatz und die Ausgaben hierbei zum Zeitpunkt des Kaufabschlusses oder der Rechnungsstellung und nicht erst bei Zahlungseingang erfasst werden. Sie erfassen einen Verkauf beispielsweise, wenn Sie Ihre Leistungspflicht gegenüber den Kundinnen und Kunden erfüllt haben und nicht bei Zahlung durch die Kundschaft.

Nehmen wir an, Sie arbeiten im Verlagswesen und bieten monatliche Abonnements für Zeitschriften an. Der/die Kunde/Kundin hat eine Rechnung für das gesamte Jahr der Zeitschrift im Dezember 2021 im Voraus bezahlt. Mit der Periodenrechnung würden Sie den Umsatz in Raten bei jeder Lieferung der zwölf Zeitschriften erfassen.

Unternehmen erhalten dank der Periodenrechnung ein besseres Verständnis für ihre Gesamtleistung. Das Matching-Prinzip ist ein Hauptbestandteil der Periodenrechnung und besagt, dass die Erfassung von zusammenhängenden Ausgaben und Umsätzen im gleichen Zeitraum genauer ist. Das Matching-Prinzip ist vor allem für Unternehmen mit großen Lagerbeständen wichtig, die erhebliche Ausgaben tätigen müssen, um Umsatz zu erzielen. Auch ist es für Unternehmen mit einem abonnementbasierten Umsatzmodell relevant.

In diesem Fall haben SaaS-Unternehmen, die die Kassenbuchhaltung nutzen, ein Missverhältnis zwischen Umsatz und Ausgaben. Nehmen wir an, Sie sind ein SaaS-Unternehmen, das Kundschaft eine monatliche Gebühr in Rechnung stellt. Die Abrechnung erfolgt üblicherweise im Monat vor Bereitstellung der Dienstleistungen. Durch den Einsatz der Periodenrechnung stellen Sie sicher, dass Ihr Umsatz aus Dezember 2021 mit dem in diesem Monat bereitgestellten Dienstleistungen übereinstimmt. Ihre Gewinne und Verluste werden in Ihren Finanzberichten genauer widergespiegelt.

Allgemein betrachtet kann die von verwendete Buchhaltungsmethode einen enormen Einfluss auf die Entwicklung Ihres Unternehmens haben. Die Kassenbuchhaltung gibt Ihnen zwar einen Überblick über Ihren Cashflow, Sie erhalten dadurch aber nicht den Einblick, den Sie für umfassende Geschäftsentscheidungen benötigen, wie dies bei der Periodenrechnung der Fall ist.

Unternehmen mit Periodenrechnung müssen z. B. ihre Bankkonten im Blick behalten, damit sie immer über genügend liquide Mittel zur Deckung von Kosten verfügen. Mit der Periodenrechnung erscheinen Unternehmen manchmal erst auf lange Sicht rentabel, auch wenn sie mit kurzfristigen Liquiditätsengpässen konfrontiert sind.

|

Kassenbuchhaltung

|

Periodenrechnung

|

|

|---|---|---|

|

Zielgruppe

|

Kleine, dienstleistungsorientierte Unternehmen und Einzelunternehmer |

Unternehmen mit wiederkehrendem Umsatz, großen Lagerbeständen oder gestaffelter Auftragserfüllung Obligatorisch in den USA für Unternehmen mit über 25 Mio. USD an aufgelaufenem Umsatz |

|

Funktionsweise

|

Erfassung von Einnahmen und Ausgaben zum Zahlungszeitpunkt |

Erfassung von Einnahmen und Ausgaben zum Erfüllungszeitpunkt der Leistungspflicht |

|

Steuerliche Auswirkungen

|

Steuern werden nur auf eingegangene Gelder gezahlt |

Steuern werden auf sämtliche Umsätze gezahlt, selbst wenn das Geld noch nicht eingegangen ist |

|

Geschäftliche Vorteile

|

Einfache Verfahren und transparenter täglicher Cashflow |

Genauere Gewinn- und Verlustrechnung, größere Transparenz des Geschäftsverlaufs und Erfüllung geltender Vorschriften |

Umfassende Informationen zur Umsatzrealisierung

Die Umsatzrealisierung ist ein Teilaspekt der Periodenrechnung, mit dem festgelegt wird, zu welchem Zeitpunkt und auf welche Weise Unternehmen ihren Umsatz ausweisen oder erfassen. Gemäß diesem Prinzip müssen Unternehmen ihre Umsätze zum Zeitpunkt des Kaufabschlusses (Periodenrechnung) und nicht zum Zeitpunkt des Zahlungseingangs (Kassenbuchhaltung) erfassen. Unternehmen nutzen verbreitet diesen Buchhaltungsansatz, da er für Transparenz und Vorhersehbarkeit der Praktiken sorgt. Dies ermöglicht eine angemessene Bewertung des Umsatzes und eine entsprechende Dokumentation gegenüber Stakeholdern, Aktionärinnen und Aktionären sowie Verwaltungsorganen.

Aufsichtsbehörden erhalten damit einen umfassenden Einblick in die Buchhaltung der Unternehmen, um sicherzustellen, dass alle den gleichen Richtlinien zur Dokumentation von Gewinn und Verlust folgen. Die Umsatzrealisierung ist ein allgemein anerkannter Grundsatz der Rechnungslegung (GAAP) oder ein vom Financial Accounting Standards Board (FASB) vorgeschriebenes Standardverfahren in den USA. Im Jahr 2014 hat das FASB eine gemeinsame Verordnung mit dem International Accounting Standards Board (IASB) entwickelt, das für die Festlegung der Buchhaltungsstandards für börsennotierte Unternehmen in 144 Ländern verantwortlich ist. (Mit den IFRS legt das IASB Verfahren für alle wichtigen Kapitalmärkte mit Ausnahme der USA, Indien und China fest. In Indien gilt ein eigener Standard, der Gemeinsamkeiten mit den Bestimmungen des IFRS aufweist, aber nicht vollständig deckungsgleich ist.)

In der Vergangenheit waren die weltweiten Bewertungsmethoden branchenspezifisch, was zu schwer umsetzbaren sowie unzusammenhängenden und bruchstückhaften Standards der Umsatzrealisierung führte. Dadurch konnten Leistung und Situation von Unternehmen in verschiedenen Branchen nur relativ schwer miteinander verglichen werden. In Zusammenarbeit von FASB und IASB entstanden gemeinsame Bestimmungen mit dem Namen ASC 606 (in den USA) und IFRS 15 (international). Dadurch wurden neue gemeinsame Rahmenbedingungen für die Umsatzrealisierung in Branchen und Geschäftsmodellen geschaffen. Diese sind für nicht börsennotierte, öffentliche und gemeinnützige Unternehmen relevant, die Verträge mit Kundschaft zum Austausch von Waren und Dienstleistungen schließen. Auch gemeinnützige Organisationen, die Zuschüsse, öffentliche Aufträge oder wiederkehrende Spenden verbuchen müssen, profitieren von der Periodenrechnung.

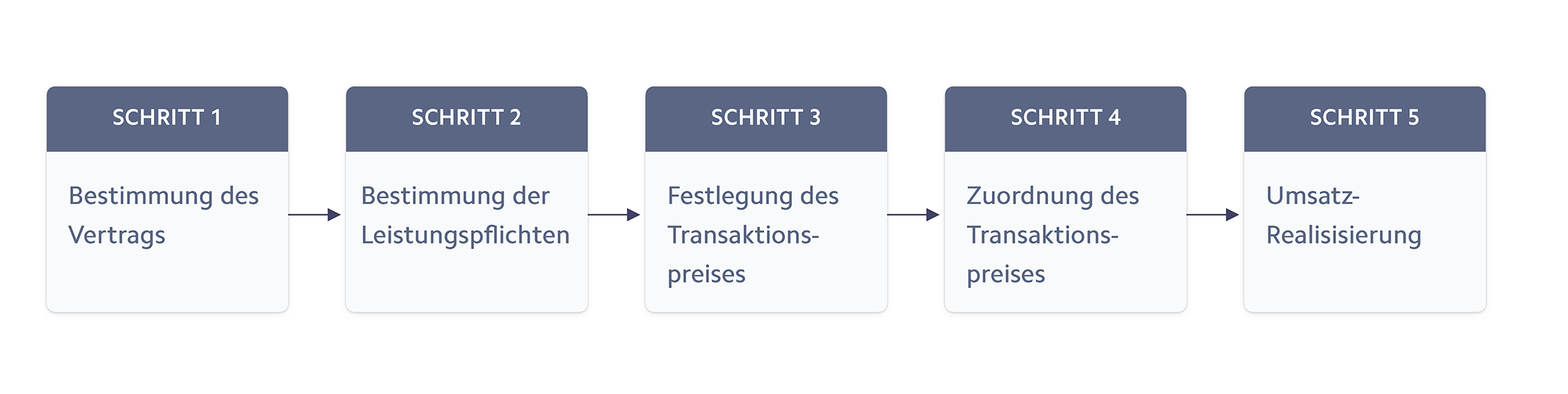

Fünfstufiges Modell zur Umsatzrealisierung

Die in ASC 606 und IFRS 15 festgelegten Standards verlangen von Unternehmen die Einhaltung eines fünfstufigen Modells der Umsatzrealisierung.

1. Vertrag oder Verträge mit dem/der Kunden/Kundin ermitteln

Zur Umsatzrealisierung müssen Sie zuerst den Vertrag oder die Verträge mit dem/der Kunden/Kundin ermitteln. Nicht alle Verträge müssen für diesen Schritt bei der Umsatzrealisierung schriftlich ausgefertigt und unterzeichnet sein. Mündliche Vereinbarungen und die angegebenen Allgemeinen Geschäftsbedingungen für Ihre Produkte oder Dienstleistungen können als Vertrag angesehen werden.

Jeder Vertrag muss einige wichtige Anforderungen erfüllen. Dabei muss es sich um eine Geschäftsvereinbarung zwischen zwei Parteien handeln, in der die Zahlungsbedingungen, Rechte und Pflichten klar benannt sind. Ein Vertrag kann eine förmliche schriftliche Vereinbarung sein, was häufig bei Dienstleistungsunternehmen der Fall ist. Er kann aber auch ein Zahlungsbeleg für einen Point-of-Sale-Einkauf im Einzelhandel sein. Bei Onlinekäufen bilden die Allgemeinen Geschäftsbedingungen (AGB) den Vertrag. AGBs sind häufig in Rechnungen oder den Abonnementdetails eingebettet.

2. Spezifische Leistungspflicht des Vertrags ermitteln

Vor der Ermittlung Ihres Umsatzes müssen Sie wissen, wir Ihre Verpflichtungen gegenüber dem/der Kunden/Kundin genau aussehen. Der Begriff "Leistungspflicht" bezieht sich auf ein eigenes Produkt oder eine eigene Dienstleistung, zu deren Lieferung/Bereitstellung sich Verkäufer/innen verpflichten.

Ein "eigenes Produkt" oder eine "eigene Dienstleistung" ist üblicherweise ein eigenständiger Einzelposten auf einem Zahlungsbeleg oder einer Rechnung. Bei einer Bäckerei könnte die konkrete Leistungspflicht beispielsweise die mündliche Vereinbarung über die Übergabe eines Gebäckstücks zu einem bestimmten Preis und nicht die gesamte Bestellung sein. Bei einem Versicherungsmakler könnte die eigenständige Leistungspflicht eine Versicherungspolice für ein einzelnes Haus sein.

Das ist jedoch nicht immer so einfach. Ein/e Kunde/Kundin muss von dem Produkt oder der Dienstleistung unabhängig von den anderen Produkten oder Dienstleistungen des Vertrags profitieren können. Sie verkaufen beispielsweise einen Staubsauger an einen Kunden/eine Kundin. Zusätzlich verkaufen Sie auch eine Zusatzgarantie für den Staubsauger, wobei es sich um einen eigenständigen Einzelposten auf dem Zahlungsbeleg handelt. Wenn die Garantie nicht ohne den Staubsauger gekauft werden kann, dann hat sie keine eigene "Leistungspflicht".

3. Transaktionspreis festlegen

Neben dem Geld, das Sie von der Kundschaft im Austausch für eine Ware oder eine Dienstleistung erhalten, fließen in den "Transaktionspreis" auch andere Überlegungen ein. Dies kann ein Rückgaberecht oder mögliche Rabatte beinhalten. Diese Konditionen sollten stets transparent sein, vor allem dann, wenn es eine Änderung gegenüber der bisherigen Vorgehensweise gibt.

Wenn Sie bei Ihrem Halbjahres-Sale einen Rabatt auf E-Commerce-Käufe anbieten, ist dieser Rabatt im Transaktionspreis ebenso enthalten wie das Rückgaberecht und das Recht auf Stornierung des Vertrags. Wenn ein Kaufhaus beispielsweise einen Schlussverkauf veranstaltet, beinhaltet der Transaktionspreis möglicherweise Folgendes: Der/die Kunde/Kundin kauft ein Kleid, das normalerweise 100 USD kosten würde, mit einem Rabatt von 75 %, wodurch das Kleid nur noch 25 USD kostet (ohne Recht auf Rückgabe oder Rückerstattung).

An Rückerstattungen denkt man häufig nur im Zusammenhang mit physischen Waren, aber die Festlegung dieser Konditionen ist für Dienstleistungs- oder SaaS-Unternehmen genauso wichtig. Was passiert wenn Kundschaft nicht mit der Dienstleistung zufrieden ist? Sie möchte wissen, welche Rechte sie hat.

4. Transaktionspreis zu eigenständigen Leistungspflichten zuordnen

Jedes Unternehmen muss den mit jeder einzelnen Leistungspflicht verbundenen Verkaufspreis festlegen. Die Zuordnung des Verkaufspreises ist ganz einfach, wenn es einen eigenständigen Verkaufspreis für jedes Produkt oder jede Dienstleistung gibt. Wenn es unterschiedliche Aspekte zu berücksichtigen gibt, einschließlich Rabatten, Anreizen und Ermäßigungen, muss der Preis auf Grundlage des erwarteten Werts geschätzt werden.

5. Umsatz bei Erfüllung der jeweiligen Leistungspflicht erfassen

Sie sollten Ihren Umsatz erst nach Erfüllung Ihrer Leistungspflicht erfassen. Wenn Ihr/e Kunde/Kundin im Voraus für noch nicht erbrachte Dienstleistungen oder noch nicht versendete Waren gezahlt hat, ist dieser Betrag als "Umsatzabgrenzungsposten" zu betrachten. Nach dem Übergang des Rechts an den Waren bzw. Dienstleistungen an die Kund/innen können Sie den Betrag als Umsatz erfassen.

Bei Abonnementunternehmen muss die Leistungspflicht möglicherweise in einem bestimmten Zeitraum erfüllt werden. In diesem Fall können Sie den Umsatz gleichmäßig über den Nutzungszeitraum hinweg erfassen. Gleichermaßen gibt es Geschäftsmodelle, bei denen eine Dienstleistung über einen Zeitraum hinweg erbracht wird, die Erbringung aber auf andere Weise ermittelt werden kann: erreichte externe Meilensteine, Prozentsatz der abgeschlossenen Produktion, Kosten oder Arbeitsstunden.

Gängige Arten der Umsatzrealisierung

Abhängig von Ihrem Geschäftsmodell gibt es verschiedene Methoden und Zeitpunkte für die Erfüllung einer Leistungspflicht und die Verbuchung des Umsatzes.

SaaS und digitale Abonnements

Bei SaaS-Unternehmen wie Netflix oder Unternehmen mit Angeboten für digitale Abonnements wie Slack schließen Kundinnen und Kunden einen Vertrag für eine Dienstleistung oder ein Produkt für einen bestimmten Zeitraum ab, in dem sie zur Nutzung berechtigt sind. Bei diesen einfachen Abonnementmodellen erfolgt die Erfassung des Unternehmensumsatzes linear über den Nutzungszeitraum hinweg.

Die Buchführung für Upgrades, Downgrades, anteilmäßige Verrechnungen und Stornierungen ist ein wichtiger Teil der Umsatzrealisierung für Abonnementunternehmen. Wenn ein/e Kunde/Kundin in der Mitte des Monats Plan-Upgrades durchführt, sollte der erfasste Umsatz in diesem Monat die verschiedenen Abonnementpläne widerspiegeln. Nehmen wir als Beispiel an, dass der Basistarif pro Monat 30 USD und der Premiumtarif 45 USD kostet. Wenn der/die Kunde/Kundin den Basistarif 20 Tage lang genutzt hat (entspricht einem Wert von 20 USD) und dann für 10 Tage ein Upgrade auf den Premiumtarif durchführt (entspricht einem Wert von 15 USD), muss das Unternehmen einen Umsatz in Höhe von 35 USD für diesen Monat erfassen.

Abonnements mit Ausführungspflichten

Mit dem Wachstum des Abonnementgeschäfts werden immer mehr hybride Geschäftsmodelle aufgebaut.

Beispielsweise berechnet ein Unternehmen, das Abonnements für Snackboxen anbietet, eine monatliche Abonnementgebühr für den Versand einer Snackbox pro Woche. Anstelle der linearen Erfassung des Umsatzes im Laufe des Monats werden die Abonnementumsätze anteilig entsprechend dem Zeitpunkt der Erfüllung der Leistungspflicht erfasst. In diesem Fall handelt es sich um die Lieferung oder Zustellung der Snackboxen.

Ein ähnlicher Ansatz wird von Softwareunternehmen verfolgt, die neben einer wiederkehrenden monatlichen Abonnementgebühr eine einmalige Einrichtungsgebühr oder eine Beratungsgebühr in Rechnung stellen. Diese Unternehmen müssen prüfen, ob die Einrichtungs- oder Beratungsgebühren Teil der allgemeinen Leistungspflicht oder separat zu berücksichtigen sind.

E-Commerce mit künftiger Ausführung

E-Commerce-Unternehmen erhalten Zahlungen oft bereits vor der Lieferung der Waren. Der Umsatz wird jedoch erst erfasst, nachdem das Recht an den Waren auf die Käufer/innen übergegangen ist. Abhängig von den vertraglichen Vereinbarungen mit Kundschaft müssen Unternehmen festlegen, ob der Übergang des Rechts an den Waren bei Lieferung oder Zustellung erfolgt und zu welchem Zeitpunkt die bereits erhaltenen Zahlungen somit erfasst werden. Laut ASC 606 und IFRS 15 wird der Versand des Produkts zwar als Zeitpunkt für die Erfassung des Umsatzes empfohlen, die bisherige Regelung ASC 605 empfiehlt jedoch die Zustellung als Zeitpunkt für deren Erfassung.

Raten

Viele Unternehmen akzeptieren Ratenzahlungen, um Kundschaft zu gewinnen, die nicht den vollständigen Preis im Voraus entrichten möchte. Gemäß ASC 606 wird der Umsatz, auch wenn die Zahlung zu einem späteren Zeitpunkt erfolgt, zum Zeitpunkt der Bereitstellung der Dienstleistung bzw. des Produkts erzielt. Unternehmen, die Ratenzahlungen anbieten, müssen den Umsatz möglicherweise vor dem vollständigen Erhalt der Zahlung erfassen.

Durch die zunehmende Beliebtheit von "Jetzt kaufen, später bezahlen" im E-Commerce kommt es sogar noch häufiger vor, dass Unternehmen ihren Umsatz vor Zahlungseingang erfassen müssen. Gemäß der Periodenrechnung müssen Unternehmen, die Ratenzahlungen anbieten, ihren Umsatz in ihren Buchhaltungsunterlagen zum Zeitpunkt des Versands oder der Zustellung der Produkte und nicht bei Zahlung durch die Kundinnen und Kunden erfassen.

Nutzungsbasierte Abrechnung

Einige Unternehmen rechnen nutzungsbasiert ab, statt eine Pauschalgebühr zu erheben. Dadurch ist der Preis, den die Kundschaft zahlt, an die Häufigkeit bzw. Intensität der Nutzung gekoppelt.

Bei einer nutzungsbasierten Abrechnung mit Vorkasse zahlen die Kundinnen und Kunden vor Bereitstellung der Dienstleistung bzw. der Ware. Beispielsweise ermöglicht ein Unternehmen Kundinnen und Kunden den Kauf von Guthaben für verschiedene Sportkurse. In diesem Fall erfolgt die Erfassung des Umsatzes, wenn die Kundschaft das Guthaben einsetzt.

Die nutzungsbasierte Abrechnung mit nachträglicher Zahlung ähnelt der nutzungsbasierten Abrechnung mit Vorkasse, doch hier erstellen die Unternehmen im Nachhinein eine Rechnung. Beispielsweise könnte ein Enterprise-Cloud-Anbieter seiner Kundschaft am Ende eines jeden Monats eine Gebühr berechnen. Da der/die Kunde/Kundin Gigabytes an Speicher im Verlauf des entsprechenden Monats nutzt, erfasst das Unternehmen den Umsatz anteilig gemäß der Nutzung der Kundschaft. Beim Rechnungsversand am Ende des Monats wurde der Cloudspeicher bereits zur Verfügung gestellt und sämtliche Umsätze hätten erfasst werden müssen.

Digitale Waren

Bei einigen Unternehmen erfolgt die Bereitstellung von Waren oder Dienstleistungen unmittelbar. Beispielsweise handelt es sich bei digitalen Waren wie E-Books, Musik und Filmen üblicherweise um herunterladbare Ressourcen. Dementsprechend muss dieser Umsatz zum Zeitpunkt des Downloads erfasst werden.

Unternehmen, die digitale Waren anbieten, unterscheiden sich in einigen Schlüsselkriterien, die vom Financial Accounting Standards Board (FASB) festgelegt wurden, von Unternehmen mit Softwareabonnements und Streaming-Angeboten:

- Der/die Kunde/Kundin kann die Software während der Hostingdauer in Besitz nehmen, ohne dass über die Kosten des Produkts hinaus zusätzliche Gebühren anfallen.

- Der/die Kunde/Kundin kann die Software auf seiner/ihrer eigenen Hardware oder über einen Dritten ohne Bezug zum Softwareunternehmen nutzen.

So kann Stripe Sie unterstützen

Je größer Ihr Unternehmen wird, desto schwieriger gestaltet sich die genaue und effektive Verwaltung der Umsatzrealisierung. Die Skalierung manueller Prozess ist fehleranfällig und ineffizient, wodurch Zeit, Energie und Ressourcen verschwendet werden. Revenue Recognition von Stripe vereinfacht die Periodenrechnung, sodass Ihr Team die Buchhaltung schnell, korrekt und vorschriftsmäßig durchführen kann. Sie können einen vollständigen Überblick über Ihren Umsatz gewinnen, indem Sie mit nur einem Reporting-Tool einfach auf Transaktionen zugreifen und diese bewerten sowie Ausführungsdetails und Abrechnungskonditionen innerhalb und außerhalb von Stripe ermitteln.

So können wir Ihnen helfen:

Bewertung Ihres Gesamtumsatzes

Mit Stripe können Sie Ihren Umsatz für jede Einnahmequelle und jedes Geschäftsmodell einsehen. Konsolidieren Sie Ihre gesamten Stripe-nativen Umsätze, einschließlich Abonnements, Rechnungen und Zahlungstransaktionen, sowie Ihre Stripe-externen Umsätze, Erfüllungszeitpläne und Servicekonditionen in einem benutzerfreundlichen Tool.

Automatisierung von Berichten und Dashboards

Lassen Sie mühsame technische Integrationen mit vordefinierten Buchhaltungsberichten hinter sich. Ihr Team kann damit automatisch Berichte erstellen und herunterladen, die internen und externen Wirtschaftsprüferinnen und -prüfern eine reibungslose Umsatzrealisierung ermöglichen.

Anpassung für Ihr Unternehmen

Legen Sie benutzerdefinierte Regeln gemäß Ihren speziellen Buchhaltungsmethoden fest. Mit Revenue Recognition können Sie Durchleitungsgebühren ausschließen, Steuerpositionen verwalten und Realisierungszeitpläne für verschiedene Umsatzarten anpassen.

Echtzeitprüfungen

Vereinfachen Sie interne Prüfungen und bereiten Sie sich durch die Rückverfolgung realisierter und abgegrenzter Umsätze zu den entsprechenden Kundinnen, Kunden und zugehörigen Transaktionen auf externe Prüfungen vor. Prüfen Sie detaillierte monatliche Aufstellungen und verschaffen Sie sich einen genauen Einblick in Ihre Umsatzkategorien.

Weitere Informationen zu Stripe Revenue Recognition finden Sie auf unserer Website.

¹ Unternehmen, die die Definition eines kleinen Unternehmen nicht erfüllen, müssen gemäß IRS auf die Periodenrechnung zurückgreifen. Laut der Definition des IRS ist ein kleines Unternehmen ein Unternehmen mit einem durchschnittlichen jährlichen Bruttoumsatz unter 25 Mio. USD für einen Zeitraum von drei Jahren vor dem aktuellen Steuerjahr.