Online-Unternehmen verkaufen heute in allen US-Bundesstaaten – und nicht nur dort. So sind mehr als 80 % aller Start-ups, die Stripe nutzen, in über 20 US-Bundesstaaten und Ländern im Verkauf aktiv. Und obwohl es einfacher denn je ist, Kundinnen und Kunden online zu erreichen, sorgt eine derartige regionale Präsenz für zusätzliche Komplexität.

Ein Beispiel dafür ist die US-Verkaufssteuer „Sales Tax“. Wenn Ihr Unternehmen Produkte oder Dienstleistungen in den USA verkauft, müssen Sie die Steuervorschriften der US-Bundesstaaten einhalten, in denen die dort geltenden Meldeschwellen erreicht werden. Diese Meldeschwellen sowie die Steuervorschriften und Steuersätze unterscheiden sich je nach Bundesstaat und Produkt. Je mehr Produkte ein Unternehmen anbietet und je mehr Märkte es bedient, desto schwieriger gestalten sich automatisch auch Steuerfragen.

In diesem Leitfaden erklären wir, wie Sie die Überschreitung geltender Meldeschwellen erkennen, den korrekten Steuersatz je nach Verkaufsgegenstand und Bestimmungsort ermitteln sowie Steuern anmelden und abführen. Außerdem erfahren Sie, wie Stripe Tax Sie bei der Einhaltung geltender Steuervorschriften unterstützt.

Weitere Informationen zum Thema Steuern bei Verkäufen in europäische Länder finden Sie in unserem Leitfaden zu EU-Umsatzsteuer und OSS-Verfahren.

Was ist der Economic Nexus?

Der Begriff Economic Nexus bezeichnet eine geschäftliche Tätigkeit in einem US-Bundesstaat, durch die ein/e Verkäufer/in aus einem anderen Bundesstaat zur Erhebung von Verkaufssteuern verpflichtet wird, sobald eine bestimmte Anzahl an Transaktionen oder Verkäufen überschritten wird. In den USA ist die Verkaufssteuer vorrangig Angelegenheit der Bundesstaaten und wird in jedem Bundesstaat unterschiedlich gehandhabt. Vor dem Aufstieg des Internets war die Ermittlung des steuerlichen Anknüpfungspunktes an einem bestimmten Ort relativ unkompliziert. Wer ein Geschäft, Büro, Lager, Personal oder Messeauftritte in einem bestimmten Bundesstaat unterhielt, musste dort auch Verkaufssteuern erheben.

So war es, bis der E-Commerce an Fahrt gewann. Durch ihn konnten sich Online-Händler/innen Vorteile gegenüber den Unternehmen vor Ort verschaffen, weil sie keine Verkaufssteuer erheben und abführen mussten. Außerdem entgingen den US-Bundesstaaten auf diese Weise bis zu 33 Mrd. USD an steuerpflichtigen Einkommen.

2018 fällte der oberste Gerichtshof der USA im Präzedenzfall South Dakota vs. Wayfair ein Urteil dazu. Seitdem können US-Bundesstaaten Unternehmen zur Erhebung von Verkaufssteuern verpflichten, selbst wenn diese auf ihrem Hoheitsgebiet keinerlei Ladengeschäft oder Verkaufsvertretung unterhalten. Denn nun reicht eine „wirtschaftliche“ Ansässigkeit bzw. eine bestimmte Anzahl an Transaktionen oder Verkäufen aus, um den Steuertatbestand einer wirtschaftlichen Ansässigkeit im betreffenden Bundesstaat zu erfüllen. Und natürlich sind Sie auch weiterhin dazu verpflichtet, sich steuerlich in allen Bundesstaaten anzumelden, in denen Sie eine physische Präsenz unterhalten.

Was sind die Folgen der Nichteinhaltung der Economic-Nexus-Gesetze?

Unternehmen müssen sich über ihren steuerlichen Anknüpfungspunkt und die daraus entstehende Steuerschuld im Klaren sein, um Steuernachzahlungen, Bußgelder und Säumniszuschläge zu vermeiden. Sie sind verpflichtet, in allen US-Bundesstaaten Steuererklärungen abzugeben, in denen Sie zur Steuererhebung angemeldet sind – selbst wenn im fraglichen Zeitraum keinerlei Verkaufssteuerverbindlichkeiten aufgelaufen sind.

Wenn Sie die vorgeschriebene Erhebung von Verkaufssteuern unterlassen, müssen Sie die Steuern zuzüglich Zinsen und Bußgeldern – die sich auf durchschnittlich 30 % des geschuldeten Steuerbetrags belaufen – aus eigener Tasche nachzahlen.

So erfüllen Sie die geltenden Steuervorschriften

Das Modell des Economic Nexus zieht einen mehrstufigen Prozess nach sich, der sich nach dem genauen Geschäftssitz, der Ansässigkeit Ihrer Kundschaft sowie Ihrem Umsatzvolumen und den angebotenen Produkten richtet. In drei Schritten können Unternehmen die US-Steuervorschriften erfüllen:

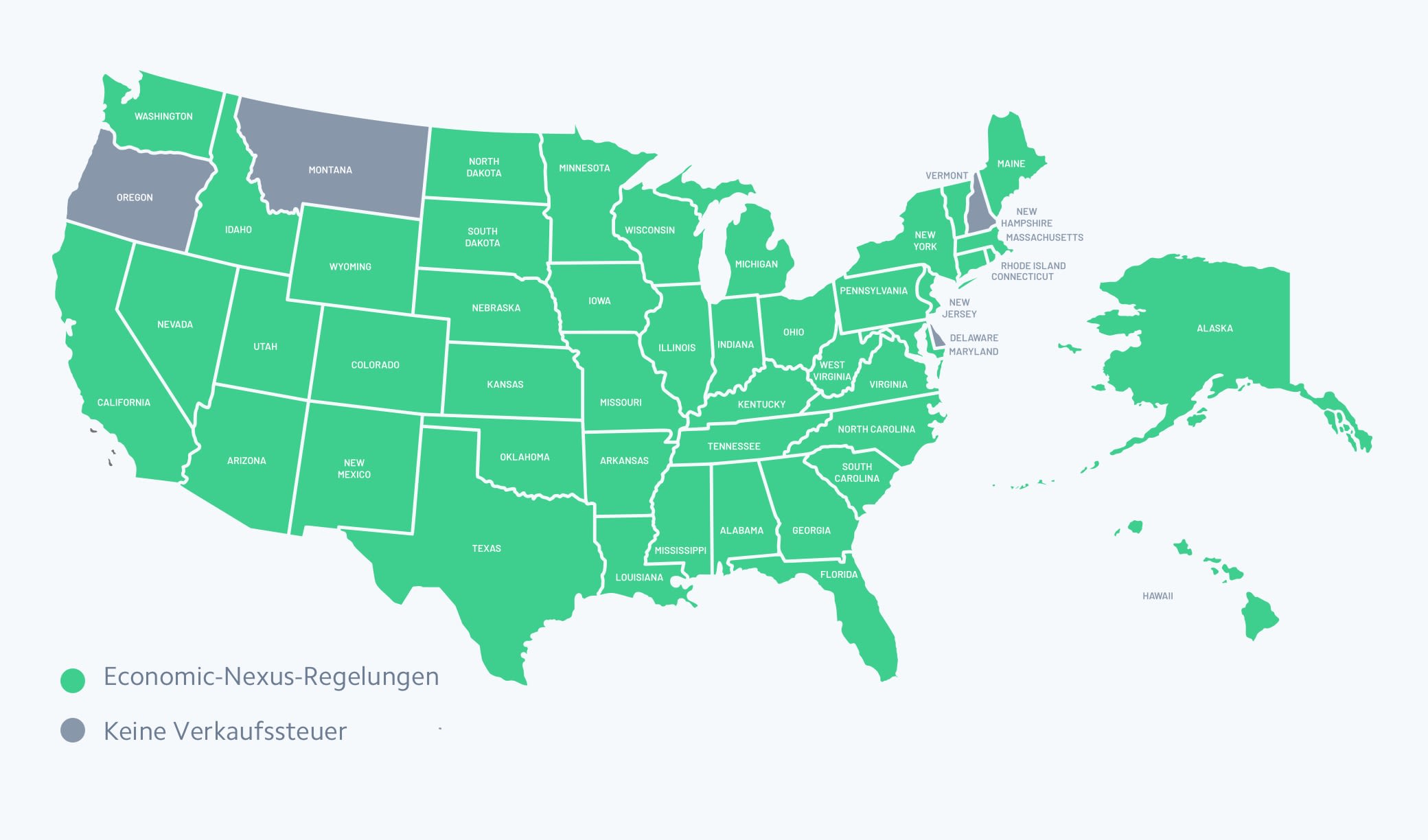

1. Ermittlung des steuerlichen Anknüpfungspunktes

In 46 US-Bundesstaaten gelten Economic-Nexus-Gesetze Diese greifen meist, sobald eine bestimmte Transaktions- oder Umsatzschwelle überschritten wird. In den meisten Fällen richten sich diese Schwellen nach der Geschäftstätigkeit in den vorangegangenen zwölf Monaten. Die genauen Vorgaben und steuerlichen Meldefristen variieren jedoch von Bundesstaat zu Bundesstaat.

In diesen US-Bundesstaaten gelten Economic-Nexus-Gesetze.

In den meisten US-Bundesstaaten greifen die Economic-Nexus-Gesetze ab einem Umsatz von 100.000 USD oder 200 Transaktionen innerhalb von zwölf Monaten. Es gibt jedoch auch Ausnahmen; so liegt die Schwelle in Texas und Kalifornien bei 500.000 USD.

Was müssen Unternehmen tun, wenn sie den Nexus-Schwellenwert für die Verkaufssteuer erreichen?

Erreicht ein Unternehmen in einem Steuergebiet den Nexus-Schwellenwert, muss es sich im jeweiligen Bundesstaat auf der Internetseite der für die Verkaufssteuer zuständigen Finanzbehörde anmelden. Solange diese Anmeldung für das betreffende Steuergebiet nicht vorliegt, dürfen Unternehmen auch keine Steuern erheben. Außerdem gelten in den einzelnen Bundesstaaten unterschiedliche Meldeanforderungen. So müssen sich in Texas Unternehmen aus anderen Bundesstaaten bis zum ersten Tag des vierten Monats nach Überschreiten des Economic-Nexus-Schwellenwerts anmelden. In Rhode Island haben Unternehmen dagegen Zeit bis zum 1. Januar des Jahres, das auf das Erreichen des Schwellenwerts für den steuerlichen Anknüpfungspunkt folgt, um sich anzumelden und Verkaufssteuern zu erheben und abzuführen.

Die Vorschriften richten sich ferner danach, ob Unternehmen physische Güter, digitale Produkte oder SaaS-Produkte (Software-as-a-Service) verkaufen. Digitale Produkte – wie E-Books, Online-Kurse, Musikdateien und Website-Mitgliedschaften – sind dabei besonders kompliziert. Zudem sind digitale Produkte keineswegs in allen Bundesstaaten steuerpflichtig. In Steuergebieten, in denen sie besteuert werden, liegt dem Begriff „digitales Produkt“ eine andere Definition zugrunde.

Wenngleich SaaS-Produkte zu den Digitalprodukten zählen, gelten für sie oft Sonderbestimmungen, da nicht immer ein Download erforderlich ist. So sind SaaS-Produkte beispielsweise in Connecticut zu 100 % steuerpflichtig, während sie in Kalifornien von der Steuer befreit sind. Und in Texas werden SaaS-Produkte mit 80 % des Verkaufspreises besteuert, wohingegen Software-Downloads in voller Höhe steuerpflichtig sind. Hier erfahren Sie, wo SaaS als steuerpflichtig gilt.

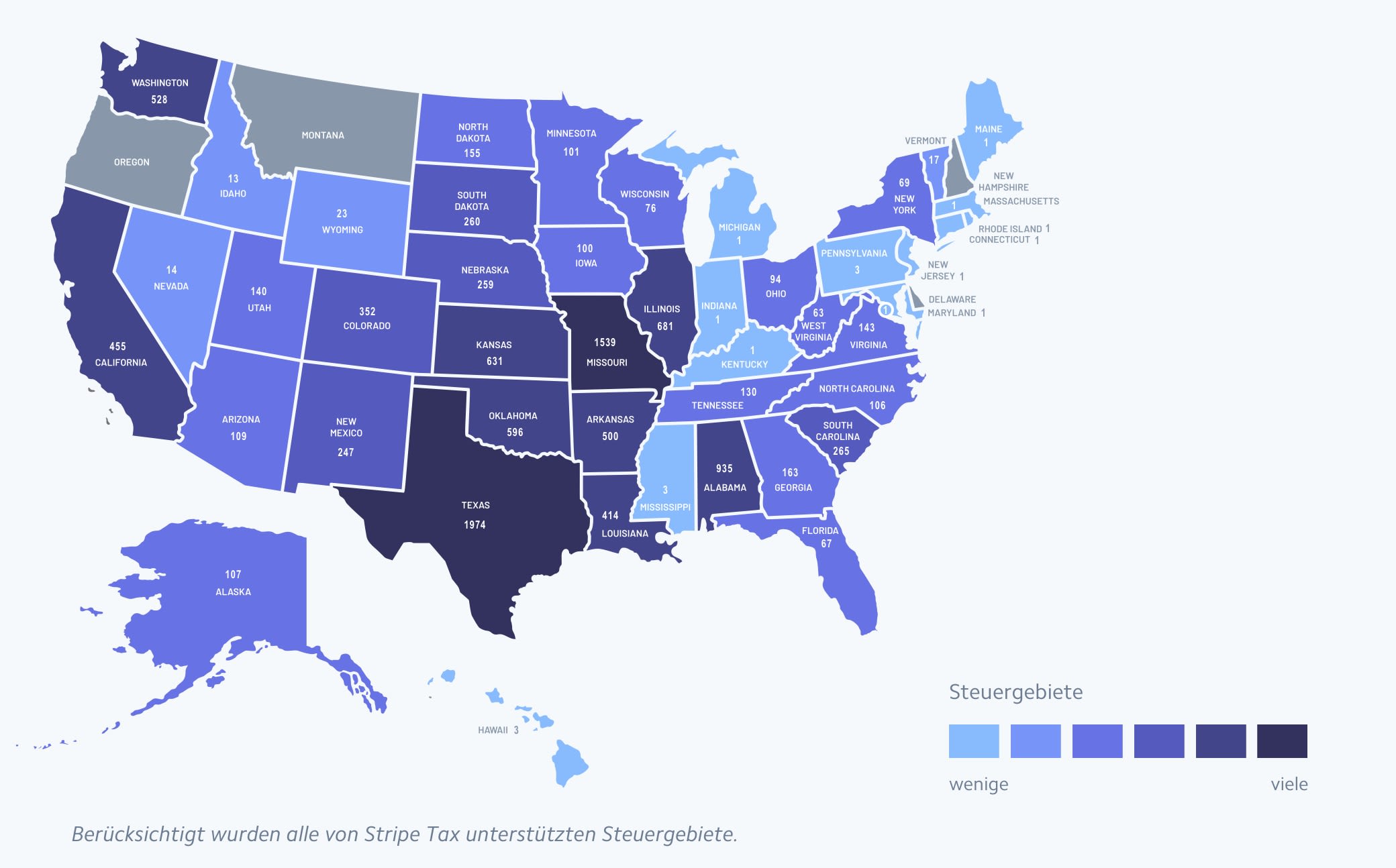

2. Ermitteln des Steuergebiets und des Steuersatzes

In den USA gibt es über 11.000 Steuergebiete mit jeweils eigenen Vorschriften. Allein im Bundesstaat Alabama gibt es über 900 Steuergebiete; in Texas sogar mehr als 1900. Doch leider sind auch Bundesstaaten mit einer geringeren Anzahl an Steuerjurisdiktionen nicht wesentlich unkomplizierter, da teils beträchtliche Unterschiede hinsichtlich Verwaltungsabläufen und Steuervollzug bestehen. Deshalb gilt es, jede einzelne Steuerjurisdiktion einzeln zu betrachten, um sämtlichen Steuervorschriften nachzukommen.

Die Steuersätze richten sich nach Verkaufsgegenstand und Bestimmungsort und sind ständigen Änderungen unterworfen. So dürften allein in den USA im Jahr 2024 über 500 Steuersatzänderungen verabschiedet werden. Im Bundesstaat Virginia sollen beispielsweise bestimmte Waffenschränke von der Verkaufssteuer befreit werden, während in Chicago der Verkauf von Wein und Tafelwasser über das Internet steuerpflichtig werden soll.

Herkunfts- und zielortbezogene Verkaufssteuersätze

Sobald Unternehmen den Schwellenwert für den Economic Nexus erreichen, ist es wichtig, den Unterschied zwischen herkunfts- und zielortbezogenen Verkaufssteuersätzen zu verstehen.

Wenn sich Ihr Unternehmen in einem Bundesstaat mit herkunftsbezogenen Verkaufssteuersätzen befindet, würden Sie die bundesstaatliche und lokale Verkaufssteuer für den Standort Ihres Unternehmens berechnen.

In einem Bundesstaat mit zielortbezogenen Verkaufssteuersätzen berechnen Sie den Verkaufssteuersatz für den Standort Ihres/Ihrer Käufer/in (oder wohin die Artikel versendet werden).

24 US-Bundesstaaten beteiligen sich am Streamlined Sales and Use Tax Agreement (SSUTA), das Unternehmen die Bewältigung ihrer grenzüberschreitenden Steuerpflichten erleichtern soll. Doch da viele Bundesstaaten das Abkommen nicht unterzeichnet haben, gibt es auch weiterhin kein einheitliches Steuersystem in allen US-Bundesstaaten. Man muss die Vorgaben der einzelnen Bundesstaaten also auch in Zukunft genau im Blick behalten.

3. Steuererklärung und -abführung

Auf der Internetseite der im betreffenden Bundesstaat für die Verkaufssteuer zuständigen Behörde finden Sie Informationen zum Verfahren und insbesondere zu den für Ihre Steuererklärung geltenden Fristen. Diese unterscheiden sich von Bundesstaat zu Bundesstaat. Und auch die Frage, wie oft Sie Steuererklärungen abgeben müssen, schwankt je nach Standort und Steuerverbindlichkeit.

So erfolgt die Verkaufssteuererklärung in Tennessee einmal pro Jahr, sofern Ihre monatliche Steuerschuld nicht mehr als 200 USD beträgt. Liegt sie über 200 USD, müssen Sie dagegen monatliche Steuererklärungen bis zum 20. des jeweiligen Folgemonats einreichen. Sie müssten also Ihre Steuererklärung für Januar bis spätestens 20. Februar abgeben. Im New York ermittelt wiederum das zuständige Department of Taxation and Finance die Einreichungshäufigkeit (monatlich, quartalsweise oder jährlich) für alle Unternehmen, die in diesem Bundesstaat Verkäufe tätigen, und orientiert sich dabei am Umsatzvolumen.

So kann Stripe Sie unterstützen

Stripe Tax vereinfacht Ihre Steuer-Compliance, damit Sie sich ganz auf Ihr Unternehmenswachstum konzentrieren können. Denn Stripe Tax berechnet und erhebt automatisch die auf physische und digitale Produkte und Dienstleistungen anfallende Verkaufssteuer, MwSt. und GST (Goods and Services Tax) – und zwar in sämtlichen US-Bundesstaaten und über 30 Ländern. Stripe Tax ist nativ in Stripe integriert und erleichtert Ihnen so den Start. Sie müssen keinerlei Drittanbieterprodukte oder Plugins integrieren.

Als Tool zur Automatisierung der Umsatzsteuer kann Stripe Tax Sie bei Folgendem unterstützen:

- Ermittlung steuerlicher Melde- und Erhebungspflichten: Anhand Ihrer Stripe-Transaktionen wird ermittelt, wo Sie zur Steuerabfuhr verpflichtet sind; weitere Bundesstaaten und Länder können Sie ganz unkompliziert hinzufügen. Dazu müssen Sie Ihre bestehende Stripe-Integration lediglich um eine Codezeile ergänzen. Alternativ können Sie die No-Code-Produkte von Stripe – wie etwa Invoicing – mit nur einem Klick um Steuerfunktionen erweitern.

- Steuerliche Registrierung: Überlassen Sie Stripe die Verwaltung Ihrer Steuerregistrierungen in den USA und profitieren Sie von einem vereinfachten Prozess, bei dem die Antragsdetails vorab ausgefüllt werden – so sparen Sie Zeit und stellen die Einhaltung lokaler Vorschriften sicher.

- Vereinfachte Steuererklärung und -abführung: Mit unseren vertrauenswürdigen globalen Partnern profitieren Nutzer/innen von einer nahtlosen Erfahrung, die eine Verbindung zu Ihren Stripe-Transaktionsdaten herstellt. Unsere Partner überlassen die Verwaltung Ihrer Einreichungen, damit Sie sich ganz auf Ihr Unternehmenswachstum konzentrieren können.