Gérer les taxes et la conformité fiscale peut s’avérer difficile, surtout si votre entreprise est en pleine expansion. En effet, vous devez connaître les obligations fiscales de votre entreprise, le montant de taxes à collecter ainsi que la destination des taxes perçues. Ce processus peut être coûteux et chronophage. Les entreprises passent souvent des mois à intégrer des moteurs de calcul fiscal pour se délester de cette charge.

Pour peu que votre catalogue de produits soit étoffé et que vos acheteurs soient répartis aux quatre coins du monde, le processus se complique davantage. La gestion des taxes est encore plus complexe pour les entreprises en ligne, qui vendent souvent leurs produits dans de nombreux États et pays. Il est alors impératif de connaître les règles fiscales de chaque pays afin de respecter les réglementations et ne pas avoir à payer de pénalités ou d’intérêts en plus des taxes impayées.

En outre, les taux des taxes changent régulièrement. Rien qu’en 2024, les États-Unis ont modifié pas moins de 500 taux de taxe locaux sur les ventes. Et de nombreux pays européens ont modifié leur taux de TVA en réponse à des facteurs économiques tels que l’inflation.

Ce guide décrit les principes fondamentaux des taxes indirectes, telles que la taxe sur la valeur ajoutée (TVA), la taxe sur les produits et services (TPS) et la taxe sur les ventes. Vous découvrirez également comment Stripe Tax peut vous aider à garantir votre conformité fiscale.

Que sont les taxes indirectes ?

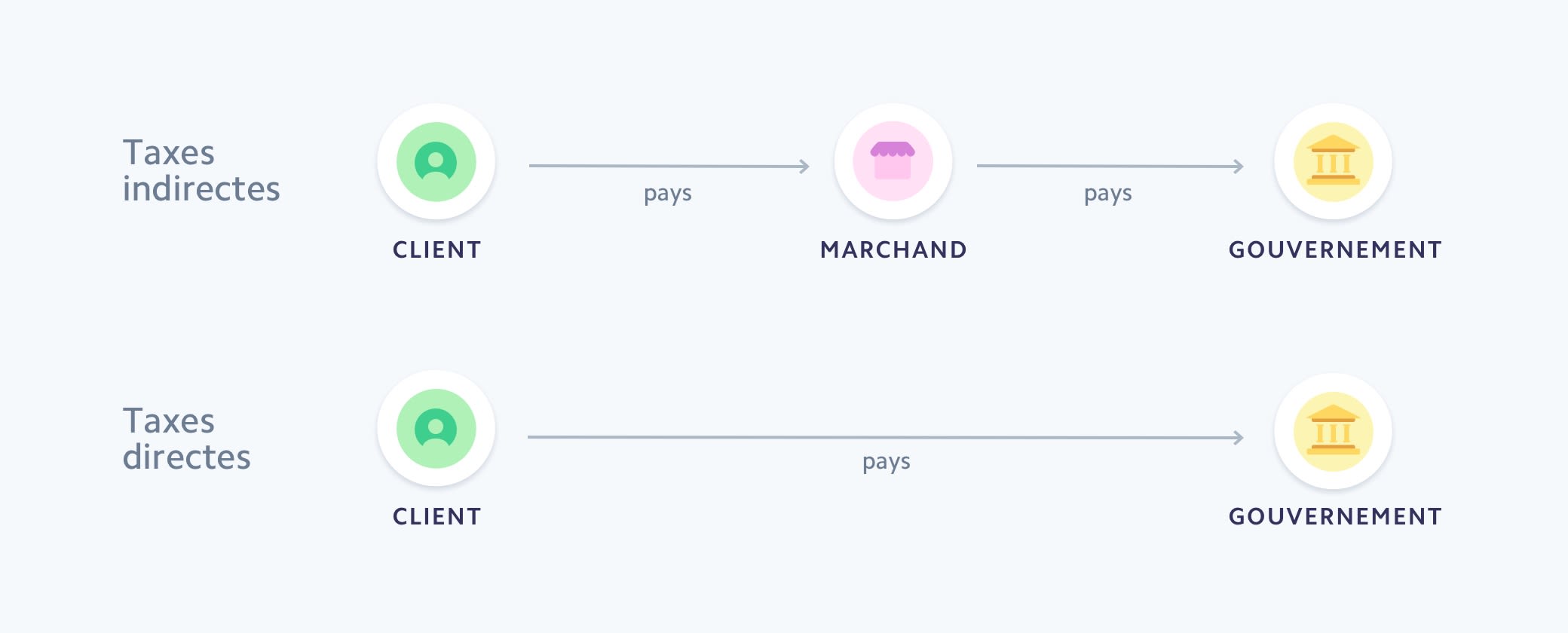

Les entreprises prélèvent des taxes indirectes pour le compte des administrations fiscales locales et nationales. Les réglementations varient considérablement d’un pays à l’autre, mais aussi d’un État à l’autre, et peuvent s’appliquer aux biens physiques, aux produits numériques et aux services.

Elles se distinguent des taxes directes, comme l’impôt sur le revenu, qui concernent les particuliers et les entreprises et doivent être payées par l’entité ou la personne redevable. Les taxes indirectes, quant à elles, sont prélevées sur les ventes de biens ou services et payées par les clients via les entreprises.

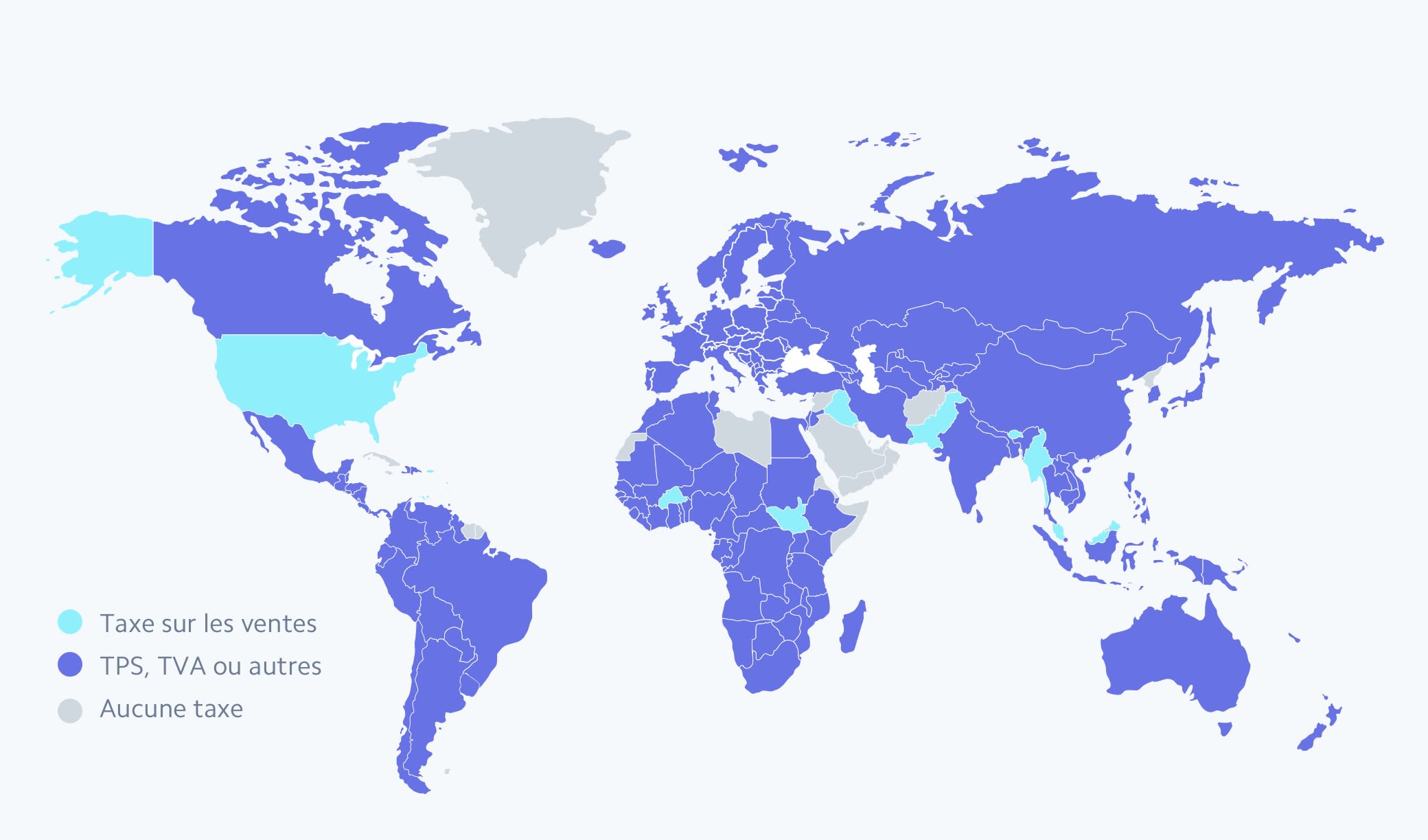

Les taxes indirectes portent différents noms à travers le monde. La taxe indirecte est appelée taxe sur les ventes aux États-Unis, taxe sur la valeur ajoutée (TVA) en Europe, taxe sur les produits et services (TPS) en Australie et taxe sur la consommation (JCT) au Japon. S'il existe de nombreuses façons de percevoir ces taxes, le résultat reste toujours le même : c'est le consommateur qui la paie.

La plupart des pays exigent des entreprises qu'elles collectent certains types de taxes.

Taxes indirectes sur les biens physiques

Le traitement de la taxe sur les biens physiques dépend des adresses d'expédition et de destination ainsi que de la façon dont chaque juridiction catégorise le produit. Il existe de nombreuses différences d'une ville, d'un État et d'un pays à l'autre.

Par exemple, un consommateur qui achète un pull dans le centre-ville de Los Angeles paie 9,5 % de taxe sur les ventes, tandis qu'une personne qui fait ses achats non loin de là, à Culver City, une ville du comté de Los Angeles, devra payer 10,2 % de taxe sur les ventes pour le même pull.

À cela s'ajoutent des différences de traitement en fonction du type de produit. Au Texas, les bottes de cowboy sont exonérées de la taxe sur les ventes, ce qui n'est pas le cas des chaussures de randonnée. En Irlande, contrairement aux chaussures pour adultes, les chaussures pour enfants sont exonérées de TVA.

Taxes indirectes sur les biens numériques

Les administrations fiscales définissent les réglementations en fonction de leur propre définition d'un « bien numérique ». En général, les produits numériques et les services n'ont pas de forme tangible. Ils sont le plus souvent téléchargés sur Internet ou accessibles via une application ou un site Web. Les livres électroniques, les formations en ligne, le téléchargement de musique et les adhésions à des sites Web sont des exemples de produits numériques.

Au sein de l'UE, les produits numériques sont taxables s'ils satisfont aux quatre critères suivants :

- il ne s'agit pas d'un bien physique ;

- le marchand fournit le bien en ligne ;

- le service implique une interaction humaine minime ;

- le bien est créé avec et par une technologie.

Aux États-Unis, les réglementations concernant la fiscalité des biens numériques varient considérablement d'un État à l'autre. Actuellement, la majorité des États exigent des marchands qu'ils prélèvent une taxe sur les ventes de biens numériques. Il est donc nécessaire de connaître et de prendre en compte les différences entre les États, les comtés et les villes.

D’autres pays adoptent une approche entièrement différente pour la taxation des produits numériques. Ces biens étant relativement récents (tout comme les réglementations correspondantes), les normes de conformité et les lois nationales sont soumises à des modifications fréquentes. Les entreprises doivent donc rester au fait de ces changements.

Comment le processus de conformité fiscale indirecte fonctionne-t-il ?

Quel que soit l'endroit où vos clients résident, il vous faudra répondre à ces questions au sujet de la conformité fiscale indirecte :

- Où et quand dois-je collecter des taxes ?

- Où dois-je m’immatriculer pour collecter des taxes ?

- Quel taux de taxe dois-je appliquer à chaque produit ou service ?

- Comment dois-je déclarer ou verser les taxes que je perçois ?

Étape 1 : Déterminer quelles sont vos obligations fiscales

Pour garantir votre conformité, vous devez commencer par connaître vos obligations fiscales. Il vous est généralement demandé de collecter des taxes partout où vous avez des clients, même s'ils résident à l’autre bout du monde. Certaines juridictions exigent des entreprises qu’elles collectent des taxes uniquement lorsqu’elles dépassent un seuil de vente (un montant spécifique de revenus ou de transactions réalisés dans un pays au cours d’une période donnée).

Aux États-Unis, ce seuil varie d’un État à l’autre. Il peut être basé sur le revenu annuel ou sur le nombre de transactions. Au sein de l’UE, ce seuil varie d’un pays à l’autre, mais les entreprises implantées en dehors de l’UE qui vendent leurs produits à des clients européens doivent collecter des taxes dès la première transaction.

Étape 2 : S’inscrire pour collecter les taxes

Avant de pouvoir prélever des taxes auprès de vos clients, vous devez vous immatriculer auprès de l’État ou du pays dont vous avez atteint le seuil d’immatriculation fiscale.

Immatriculation aux États-Unis

Pour chaque État dont vous avez atteint le seuil d’immatriculation, accédez au site Web de l’administration fiscale appropriée pour connaître la procédure d’immatriculation. La date limite pour vous immatriculer une fois que vous avez atteint le seuil varie d’un État à l’autre. Par exemple au Texas, les entreprises qui atteignent le seuil déterminé et qui sont domiciliées dans un autre État ont trois mois pour s’immatriculer, ce que l’on appelle généralement le lien fiscal aux États-Unis. Au Rhode Island, une fois qu’elles ont atteint le seuil de lien économique, les entreprises ont jusqu’au 1er janvier de l’année suivante pour s’immatriculer, prélever et commencer à reverser la taxe sur les ventes.

Confiez-à Stripe la gestion de vos immatriculations fiscales aux États-Unis et bénéficiez d’un processus simplifié qui préremplit les détails de la demande, ce qui vous permet de gagner du temps et de garantir la conformité aux réglementations locales.

S’immatriculer en Europe

L’Europe a mis en place le guichet unique de TVA (IOSS-OSS) pour simplifier le processus d’immatriculation dans les pays européens. L’inscription au guichet unique de TVA vous dispense de vous immatriculer auprès de chaque pays européen où vous vendez vos biens ou services en ligne. Si votre entreprise est implantée dans un pays de l’UE, vous pouvez vous immatriculer auprès du guichet unique de votre pays. En revanche, si votre entreprise est basée en dehors de l’UE, vous pouvez vous immatriculer auprès du guichet unique de n’importe quel pays européen. Toutes les entreprises non européennes qui vendent leurs produits et services dans l’UE doivent s’immatriculer auprès d’un guichet unique de TVA. Suite au Brexit, le Royaume-Uni a désormais son propre processus d’immatriculation au système de gestion de la TVA, qui est différent du guichet unique de TVA européen.

Étape 3 : Déterminer le taux et le traitement des taxes

Les taux de taxe varient en fonction de la juridiction, mais aussi en fonction du type de produit ou service. Vous devrez prendre en compte ces différences concernant tout ce que vous commercialisez.

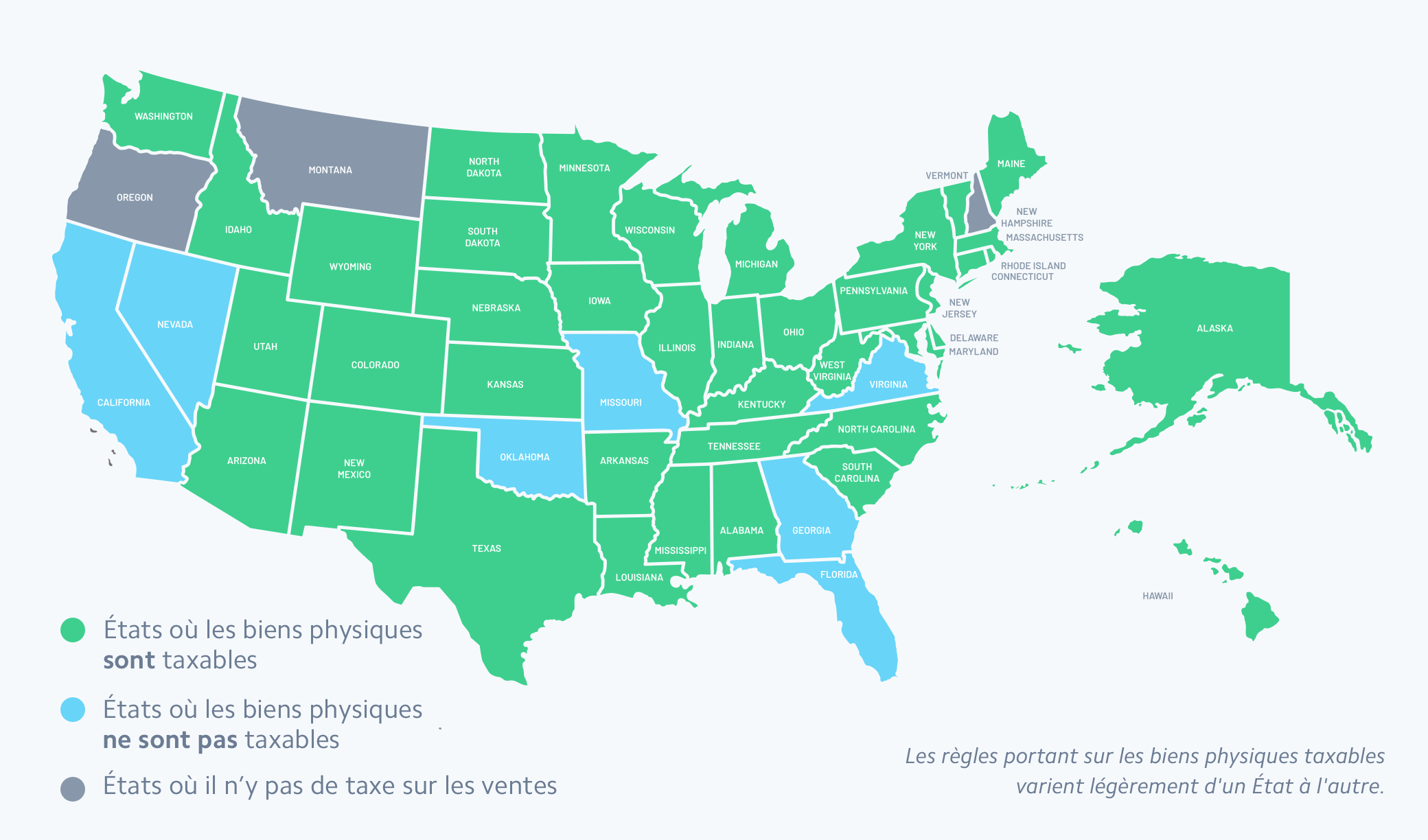

Taux d’imposition aux États-Unis

Il n’existe pas de système national de taxes sur les ventes aux États-Unis. Quarante-cinq États, plus le District de Columbia, perçoivent une taxe sur les ventes allant de 2,9 % à 7,25 %. Trente-huit États appliquent également un type de taxe supplémentaire sur les ventes, pouvant atteindre plus de 5 % dans certains États. Plus vous vendez dans de nombreuses juridictions (villes, comtés, États), plus les taxes deviennent complexes.

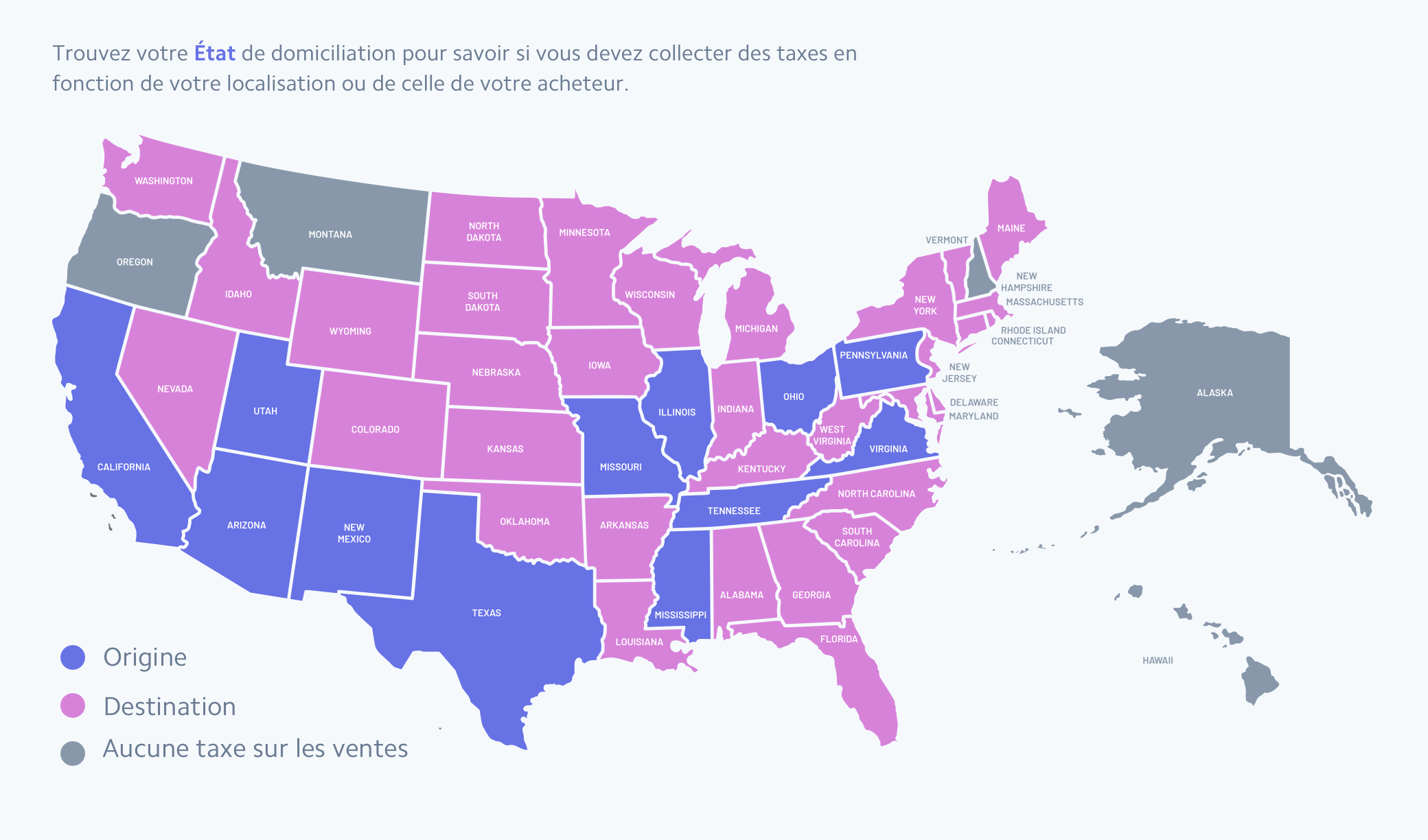

De nombreux États ont des centaines de juridictions fiscales. Il est donc particulièrement difficile d’identifier quel taux de taxe s’applique à une transaction. Par exemple, si votre entreprise est domiciliée dans un État où les taxes sont perçues selon le principe de l’origine, alors la taxe sur les ventes est collectée en fonction de votre adresse. Si votre entreprise est domiciliée dans un État où les taxes sont perçues selon le principe de destination, alors la taxe sur les ventes est perçue en fonction de l’adresse de votre client.

Image montrant quels états doivent collecter la taxe sur les ventes d'après votre emplacement ou celui de votre acheteur

Taux de taxe en Europe

Comme aux États-Unis, il existe tout un éventail de taux de taxe indirecte en Europe. Avec une TVA à 27 %, la Hongrie possède le taux le plus élevé d’Europe, tandis que le Luxembourg dispose du taux le plus bas avec une TVA à 17 %. Pour les transactions européennes transfrontalières, il faut identifier le pays susceptible de collecter la TVA et la personne responsable du versement des taxes perçues (vous en tant que propriétaire de l’entreprise, ou votre client).

Image montrant les différents taux de TVA au sein de l'Union européenne

Étape 4 : Déclarer et verser les taxes perçues

Vous devez envoyer une déclaration fiscale à chaque État ou pays dans lequel vous êtes inscrit et avez collecté des taxes. Si la taxe sur les ventes n’est pas gérée au niveau de l’État (comme dans certains États américains), vous devrez potentiellement soumettre une déclaration complémentaire au niveau de la ville ou du comté concerné. Les dates limites de déclaration dépendent de l’État ou du comté en question et varient selon votre chiffre d’affaires annuel ainsi que d’autres facteurs. Vous pouvez être tenu de verser les taxes collectées selon une fréquence hebdomadaire, mensuelle ou annuelle. Il faut noter que, même si aucune vente n’a été réalisée dans un État où vous êtes inscrit, vous pourriez malgré tout devoir remplir une déclaration.

Comment Stripe peut vous aider

Stripe Tax simplifie la conformité fiscale afin de vous permettre de vous consacrer à la croissance de votre activité. Cet outil calcule et collecte la taxe sur les ventes, la TVA et la TPS sur les biens physiques et numériques dans tous les États américains ainsi que dans plus de 30 pays. Stripe Tax est intégré de manière native dans Stripe pour vous permettre de vous lancer plus rapidement sans avoir à utiliser d’intégration ou de plugins tiers.

Stripe Tax peut vous aider à :

- Comprendre où s’immatriculer et prélever les taxes : Sachez où vous devez prélever des taxes en fonction de vos transactions Stripe et, une fois inscrit auprès de l’administration fiscale, activez le prélèvement de taxes dans un nouvel État ou pays en quelques secondes. Vous pouvez commencer à collecter des taxes en ajoutant une seule ligne de code à votre intégration, ou ajouter une fonction de collecte des taxes à des produits Stripe sans code en cliquant simplement sur un bouton.

- S’immatriculer pour payer les taxes : Stripe Tax fournit des liens vers les sites Web où vous pouvez vous immatriculer une fois que vous avez atteint le seuil d’immatriculation.

- Prélever automatiquement les taxes : Stripe Tax calcule et prélève toujours le montant exact des taxes, quels que soient les biens que vous vendez et les pays où vous les vendez. Il prend en charge des centaines de produits et services. De plus, il surveille et met automatiquement à jour les règles et taux fiscaux.

- Simplifier vos déclarations et vos versements : Grâce à nos partenaires mondiaux de confiance, les utilisateurs bénéficient d’une expérience fluide qui donne accès à vos données de transaction Stripe, ce qui permet aux partenaires de gérer vos déclarations afin que vous puissiez vous concentrer sur la croissance de votre entreprise.

Plus d’informations sur Stripe Tax.