Aujourd'hui, les entreprises en ligne vendent leurs produits et services à des clients situés aux quatre coins des États-Unis et dans le reste du monde. En effet, plus de 80 % des start-up qui utilisent Stripe réalisent des ventes dans plus de 20 États et pays. Certes, il n'a jamais été aussi facile d'atteindre une clientèle élargie, cependant les ventes à l'international peuvent être source de complexité.

La taxe sur les ventes en est un parfait exemple : si votre entreprise vend des biens ou services à des clients américains, il vous faudra alors vous conformer aux obligations fiscales des États américains où votre chiffre d'affaires atteint le seuil d'immatriculation. Les réglementations fiscales, les seuils de déclaration et les taux de taxe varient non seulement d'un État à l'autre, mais aussi d'un produit à l'autre. Pour peu que votre catalogue de produits soit fourni et que vos acheteurs soient répartis aux quatre coins du monde, le processus se complique davantage.

Ce guide est destiné aux entreprises qui vendent des biens et services à des clients américains et décrit le principe du lien fiscal. Il vous apprend à déterminer si vous avez atteint un seuil d'immatriculation, à identifier le taux de taxe approprié en fonction de la nature des biens que vous vendez et de l'adresse de vos clients, ainsi qu'à déclarer et à payer vos taxes. Vous découvrirez également comment Stripe Tax peut vous aider à garantir votre conformité fiscale.

Pour de plus amples informations sur les taxes applicables sur le marché européen, consultez notre guide sur la TVA et le guichet unique de TVA de l'UE.

Qu'est-ce qu'un lien fiscal ?

Le terme lien fiscal (economic nexus) désigne une présence commerciale dans un État américain qui implique pour un marchand établi dans un autre territoire une obligation de collecter des taxes dans l'État en question dès lors qu'un certain seuil de transactions ou de ventes est atteint. Aux États-Unis, la taxe sur les ventes est principalement réglementée à l'échelle des États, et chaque État possède des lois et des réglementations qui lui sont propres. Avant l'apparition d'Internet, il était facile de savoir si vous aviez ou non un lien fiscal avec un lieu donné. Si vous possédiez une boutique, un bureau, un entrepôt, du personnel ou un espace d'exposition temporaire dans un État donné, vous deviez y collecter la taxe sur les ventes.

L'avènement de l'e-commerce a bouleversé les choses. À mesure que l'économie d'Internet s'est développée, les marchands en ligne ont bénéficié d'un avantage concurrentiel sur les entreprises locales, car ils n'avaient pas à facturer ni à reverser la taxe sur les ventes. De plus, cela représentait pour les États une perte de revenus imposables de 33 milliards de dollars par an.

En 2018, la Cour suprême est intervenue et a rendu une décision qui allait faire date dans l'affaire South Dakota vs. Wayfair. Un État pouvait désormais imposer à une entreprise de collecter la taxe sur les ventes même si elle ne possédait pas d'établissement physique ni d'agent commercial sur le territoire considéré. Depuis, il suffit d'avoir une simple présence « économique » ou d'atteindre un certain seuil de transactions ou de ventes dans un État pour créer un lien fiscal avec celui-ci. Et, bien entendu, l'immatriculation est obligatoire dans tout État dans lequel vous avez une présence physique.

Quelles sont les conséquences en cas de non-respect des lois sur le lien fiscal ?

Il est impératif que les entreprises connaissent leurs obligations fiscales pour éviter d'avoir à payer les taxes non collectées majorées d'amendes et d'intérêts. Vous avez l'obligation de déclarer les taxes dans tous les États où votre entreprise est immatriculée, même si vous n'êtes redevable d'aucune taxe sur les ventes sur la période considérée.

Si vous ne respectez pas votre obligation de collecter la taxe sur les ventes auprès de vos clients, vous devrez verser la taxe sur les ventes impayée, majorée d'intérêts et de pénalités qui représentent en moyenne 30 % du montant dû à l'origine.

Comment se conformer à la réglementation relative aux taxes sur les ventes

Le respect du lien économique est un processus en plusieurs étapes qui dépend de l'adresse exacte de votre entreprise et de votre clientèle, de votre chiffre d'affaires et des produits que vous vendez. Voici les trois principales étapes à accomplir pour respecter la législation fiscale applicable aux entreprises aux États-Unis :

1. Déterminer les lieux auxquels vous êtes lié

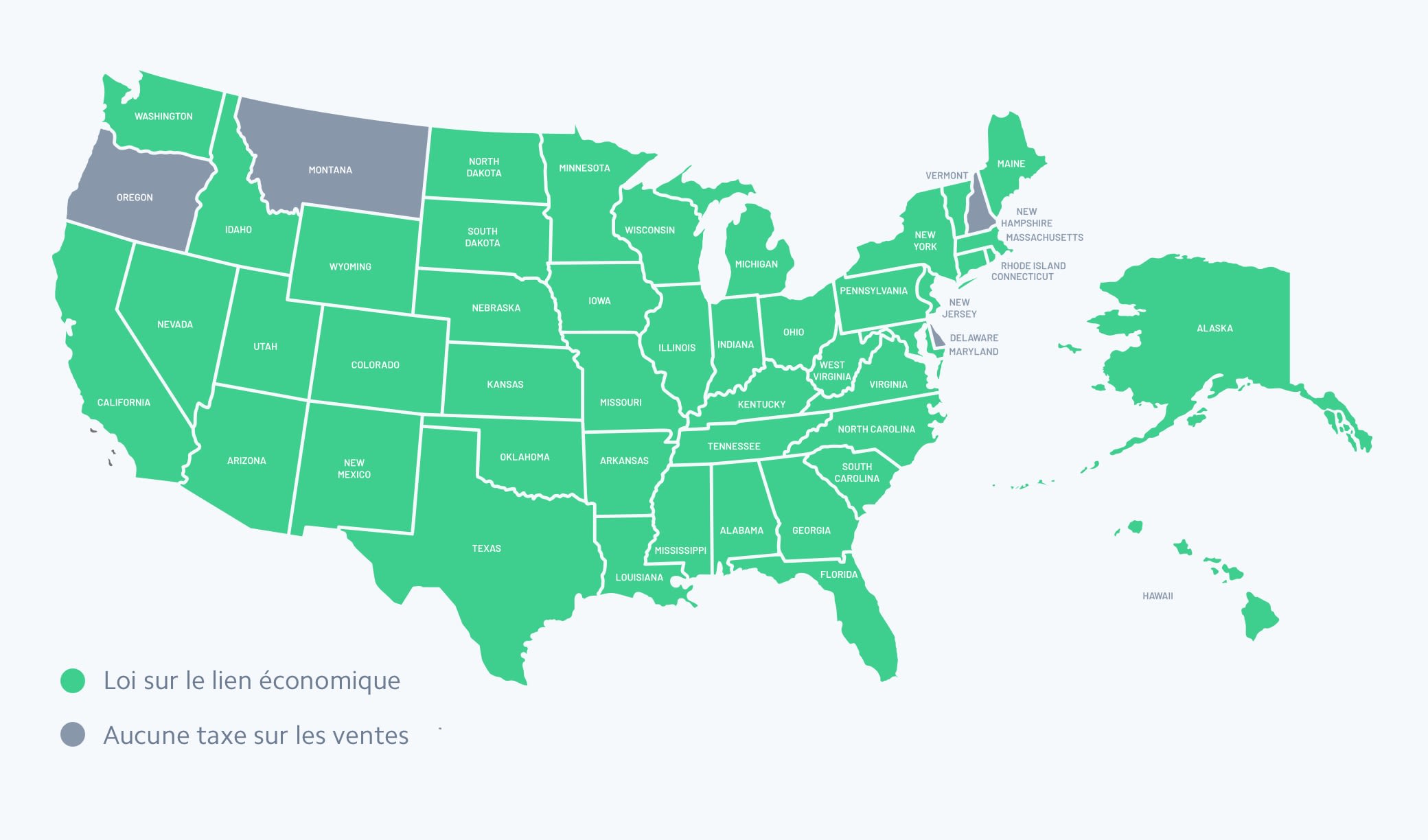

Aux États-Unis, 46 États disposent d'une législation sur le lien économique. Un lien économique nait généralement au franchissement d'un seuil de transactions ou de revenus précis. La plupart de ces seuils sont basés sur les 12 derniers mois d'activité. Les exigences et les délais d'immatriculation fiscale varient également d'un État à l'autre.

Cette image montre les États américains qui disposent d'une législation sur le lien économique.

Dans la plupart des États, le seuil à atteindre pour qu'un lien fiscal soit créé est de 100 000 $ de ventes ou 200 transactions sur 12 mois. Des exceptions existent toutefois. Par exemple, ce seuil est de 500 000 $ au Texas et en Californie.

Comment les entreprises doivent-elles procéder si elles atteignent le seuil fiscal de ventes ?

Dès lors qu'une entreprise a atteint le seuil de lien fiscal dans une juridiction, elle doit s'immatriculer sur le site Web de l'administration fiscale qui gère les taxes sur les ventes. Les entreprises ne doivent pas collecter de taxes tant qu'elles ne sont pas immatriculées dans la juridiction en question. Les critères d'immatriculation varient d'un État à l'autre. Par exemple, au Texas, après avoir dépassé le seuil fiscal, les entreprises domiciliées dans un autre État ont jusqu'au premier jour du quatrième mois pour s'immatriculer. Au Rhode Island, une fois qu'elles ont atteint le seuil fiscal, les entreprises ont jusqu'au 1er janvier de l'année suivante pour s'immatriculer, collecter et commencer à reverser la taxe sur les ventes.

Les lois de chaque État varient également en fonction de ce que vous vendez : produits physiques, produits numériques ou logiciels en tant que service (SaaS). La fiscalité des produits numériques, tels que les livres électroniques, les formations en ligne, les fichiers musicaux ou encore les abonnements à un site Web, peut s'avérer particulièrement complexe. Les produits numériques ne sont pas taxés dans tous les États. Les juridictions qui taxent ce type de produit ont leur propre définition d'un produit numérique.

Bien que les produits SaaS soient considérés comme des produits numériques, ils sont souvent soumis à une réglementation bien distincte, car ils ne sont pas téléchargés dans tous les cas. Par exemple, les ventes de produits SaaS sont taxables à 100 % au Connecticut, mais non taxables en Californie. Et au Texas, les produits SaaS sont taxés à hauteur de 80 % du prix de vente, tandis que les logiciels téléchargés sont entièrement taxés. Pour connaître les territoires où le SaaS est soumis à des taxes, consultez cet article.

2. Vérifiez votre territoire et déterminez vos taux de taxe

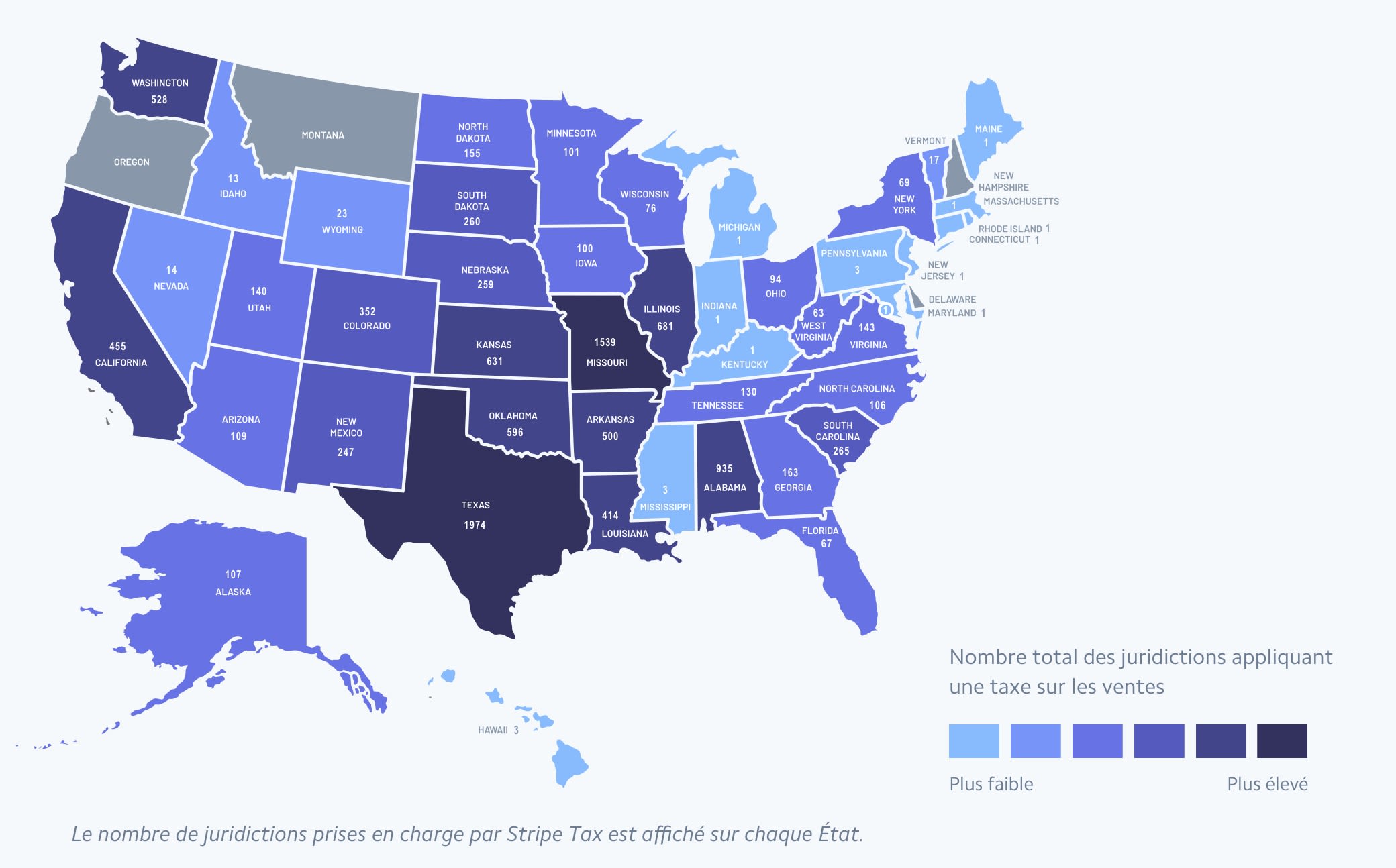

Les États-Unis comptent plus de 11 000 territoires fiscaux qui appliquent tous leurs propres réglementations. L'État de l'Alabama compte à lui seul plus de 900 territoires fiscaux, et le Texas plus de 1 900. Malheureusement, les États qui comptent le moins de territoires fiscaux ne sont pas pour autant ceux où la fiscalité est la moins complexe, car les procédures administratives peuvent énormément varier d'un État à l'autre. Vous devez effectuer une recherche au niveau de chaque État et de chaque territoire afin de vous assurer que vous déclarez le bon montant.

Les taux de taxe, qui varient en fonction de ce que vous vendez et du lieu où vous le vendez, évoluent sans cesse. Plus de 500 modifications de taux sont prévues en 2024, rien qu'aux États-Unis. La Virginie, par exemple, exonère de taxe les coffres-forts pour armes à feu, tandis que la ville de Chicago va commencer à taxer les ventes en ligne de vin et de bouteilles d'eau.

Taux de taxe sur les ventes basé sur l'origine ou sur la destination

Dès lors qu'une entreprise a atteint le seuil relatif au lien économique, il est important de bien saisir la différence entre les taux de taxe de vente basés sur l'origine et ceux basés sur la destination.

Si votre entreprise est située dans un État où les taxes sont basées sur l'origine, vous devrez facturer le taux de taxe sur les ventes local et d'État applicable au lieu où votre entreprise est située.

Si votre État applique un taux basé sur la destination, vous devez calculer le taux de taxe sur les ventes en fonction du lieu où se trouve votre acheteur (ou du lieu de livraison des articles).

Vingt-quatre États ont signé l'Accord simplifié relatif aux taxes sur les ventes et l'utilisation (SSUTA), et un comité a été établi pour aider les entreprises à gérer leurs obligations fiscales sur les différents territoires. Cependant, comme de nombreux États n'y participent pas, il n'existe pas de système uniforme englobant tous les États. Vous devez toujours porter une attention particulière aux directives spécifiques de chaque État.

3. Déclarer et reverser vos taxes

Visitez le site Web de l'organisme responsable de la gestion des taxes sur les ventes dans chaque État pour connaître les modalités de déclaration, et, surtout, les dates de déclaration. Les dates limites varient d'un État à l'autre, et la fréquence des déclarations varie elle aussi considérablement selon votre lieu et vos obligations fiscales.

Au Tennessee, vous devez déclarer la taxe sur les ventes annuellement si le montant des taxes collectées ne dépasse pas 200 $ par mois. En revanche, si ce montant est supérieur à 200 $ par mois, vous devez envoyer une déclaration tous les mois, au plus tard le 20e jour du mois suivant. Par exemple, vous devez déclarer les taxes sur les ventes de janvier le 20 février au plus tard. Dans l'État de New York, la fréquence de déclaration (mensuelle, trimestrielle ou annuelle) est déterminée par le chiffre d'affaires des entreprises.

Comment Stripe peut vous aider

Stripe Tax simplifie la conformité fiscale afin de vous permettre de vous consacrer à votre activité. Il calcule et collecte automatiquement la taxe sur les ventes, la TVA et la taxe sur les produits et services (TPS) sur les produits et services physiques et numériques dans tous les États américains et dans plus de 30 pays. Stripe Tax est intégré de manière native dans Stripe pour vous permettre de vous lancer plus rapidement sans avoir à utiliser d'intégration ou de plug-in tiers.

En tant qu'outil d'automatisation de la taxe de vente, Stripe Tax peut vous aider à :

- savoir où vous immatriculer et où collecter les taxes : Prenez connaissance des territoires où vous devez collecter des taxes sur vos transactions Stripe, et activez la collecte des taxes dans un nouvel État ou pays en quelques secondes. Vous pouvez commencer à collecter des taxes en ajoutant une seule ligne de code à votre intégration, ou ajouter en un clic une fonction de collecte des taxes à des produits Stripe no-code, comme Invoicing.

- vous immatriculer pour payer les taxes : Confiez à Stripe la gestion de vos immatriculations fiscales aux États-Unis et bénéficiez d'un processus simplifié qui préremplit le formulaire d'immatriculation, ce qui vous permet de gagner du temps et de garantir votre conformité avec les réglementations locales.

- simplifier vos déclarations et vos versements : Grâce à nos partenaires mondiaux de confiance, vous bénéficiez d'une expérience transparente qui se connecte à vos données de transaction Stripe, ce qui permet à nos partenaires de gérer vos déclarations afin que vous puissiez vous concentrer sur la croissance de votre entreprise.