Il peut être complexe et chronophage de se conformer aux règles de la taxe sur les ventes, en particulier aux États-Unis. Chaque État applique ses propres règles en matière de taxe sur les ventes, qui déterminent les conditions dans lesquelles les entreprises doivent collecter la taxe. Ces réglementations ont connu de nombreuses modifications au cours des dernières années et continuent d'évoluer, si bien qu'il est compliqué de déterminer quand et où vous êtes tenu de facturer la taxe sur les ventes pour les transactions.

Ce guide a pour objectif de vous aider à déterminer quand vous devez vous immatriculer pour collecter cette taxe aux États-Unis, de façon à vous éviter toute sanction ou majoration pour non-conformité. Il vous apprendra également à maîtriser le processus d'immatriculation à la taxe sur les ventes dans les différents États et vous expliquera ce qu'il faut faire si vous avez l'obligation de collecter la taxe sur les ventes, mais que vous n'êtes pas encore immatriculé. Vous y trouverez également quelques explications sur la manière dont Stripe peut vous aider à gérer votre conformité fiscale en continu.

Quand s'immatriculer pour collecter la taxe sur les ventes

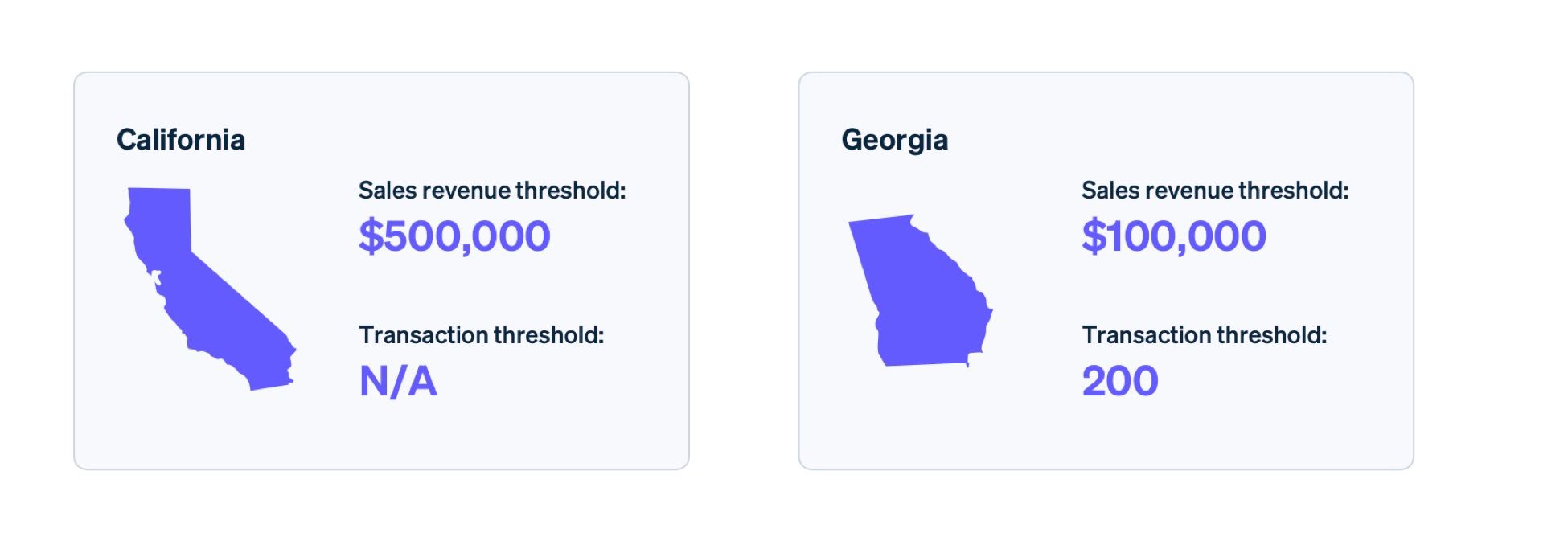

Aux États-Unis, vous êtes tenu de vous immatriculer à la taxe sur les ventes dans chaque État dans lequel vous avez satisfait aux normes de lien physique ou économique ou à toute autre exigence de l'État. Pour les vendeurs extérieurs à l'État, le lien économique constitue généralement la norme applicable afin de déterminer le moment où il convient de s'immatriculer pour collecter la taxe sur les ventes. Les seuils de lien économique sont basés soit sur le chiffre d'affaires, soit sur le volume des transactions, et parfois sur les deux. En Californie, par exemple, vous devez vous immatriculer et collecter la taxe sur les ventes dès que vous dépassez 500 000 $ de chiffre d'affaires réalisé avec des clients californiens. Toutefois, en Géorgie, vous devez commencer à collecter la taxe sur les ventes dès que votre chiffre d'affaires dépasse 100 000 $ ou que vous effectuez 200 transactions avec des clients en Géorgie.

Les seuils économiques diffèrent en Californie et en Géorgie

Seuils économiques différents en Californie et en Géorgie

Les définitions du lien fiscal, tout comme celle du lien physique, varient d'un État à l'autre, mais en général, le fait d'avoir un lien physique, quel qu'il soit, peut créer une « présence suffisante » (ou lien) et vous obliger à vous immatriculer et à collecter la taxe sur les ventes dans l'État en question. Il peut s'agir de disposer d'un bureau ou d'un siège, d'équipements ou d'employés dans un État, ou même de justifier d'une présence temporaire, par exemple en participant à un salon professionnel. Le lieu de stockage de vos stocks peut également constituer un lien avec un État. (Cela inclut les stocks conservés dans un entrepôt Amazon FBA ou dans un autre centre de distribution tiers.)

Il est important de noter que cinq États n'appliquent pas de taxe sur les ventes à leur échelle : l'Alaska, le Delaware, le Montana, le New Hampshire et l'Oregon. Par conséquent, vous ne devez pas collecter la taxe sur les ventes dans ces États. Toutefois, l'Alaska autorise le prélèvement d'une taxe sur les ventes au niveau municipal. Dans la plupart des cas, les marchands n'ont besoin de s'immatriculer qu'au niveau de l'État pour les besoins de la taxe sur les ventes, à quelques exceptions près, que nous vous présentons ci-dessous.

Une fois que vous avez déterminé où vous devez collecter la taxe, l'étape suivante consiste à vous immatriculer auprès de l'autorité fiscale locale ou de l'État concerné. Cette étape est cruciale, car vous devez être immatriculé avant de commencer à calculer et à collecter la taxe sur les ventes. Notez que ces instructions s'appliquent aux marchands directs. Si vous vendez exclusivement sur des places de marché, vous devez consulter un expert en matière de taxe sur les ventes pour déterminer s'il est nécessaire de vous immatriculer en vue d'obtenir un permis de taxe sur les ventes, étant donné que les directives fiscales applicables aux places de marché varient.

Aux États-Unis, les entreprises ne doivent s'immatriculer qu'une fois qu'elles ont identifié le lieu avec lequel elles ont établi un lien, qu'il s'agisse d'un lien physique ou économique, ou de toute autre exigence de l'État. Quel que soit le type de produits que vous vendez (biens numériques, services ou produits physiques), la procédure d'immatriculation reste la même.

- Ces États autorisent en effet certaines villes dotées d'un régime local à administrer leurs propres taxes sur les ventes et à fixer leurs propres assiettes fiscales. Ces localités peuvent définir leurs propres règles fiscales, et, par conséquent, obliger les vendeurs à procéder à des déclarations supplémentaires localement. Les États suivants relèvent de régimes locaux : Alabama, Alaska, Arizona, Colorado et Louisiane.

- L'Alaska est un État à régime local. Pour en savoir plus, consultez la première note de bas de page. Le code de la taxe sur les ventes à distance de l'Alaska a été adopté le 6 janvier 2020. Toutefois, il appartient ensuite aux juridictions locales de décider d'adopter ou non le code. Une fois que la juridiction locale a adopté ce dernier, les entreprises disposent de 30 jours pour commencer à collecter la taxe sur les ventes auprès des acheteurs de l'Alaska situés dans cette juridiction.

- L'Arizona est un État à régime local. Pour en savoir plus, consultez la première note de bas de page.

- Le Colorado est un État à régime local. Pour en savoir plus, consultez la première note de bas de page.

- La Louisiane est un État à régime local. Pour en savoir plus, consultez la première note de bas de page.

- Les marchands doivent respecter les seuils de chiffre d'affaires et de nombre de transactions dans l'État de New York.

Comment s'immatriculer pour obtenir un permis de taxe sur les ventes aux États-Unis

Vous trouverez ci-dessous la procédure à suivre pour vous enregistrer auprès d'un État afin de percevoir la taxe sur les ventes.

- Recueillez des informations sur l'entreprise et ses coordonnées.

- Consultez le site Web du Department of Revenue de votre État.

- Cliquez sur la section « Sales and Use Tax » (taxe sur les ventes et sur l'utilisation) du site Web pour immatriculer votre entreprise.

Chaque État ayant sa propre autorité en matière de taxe sur les ventes, vous devez vous immatriculer individuellement pour collecter la taxe sur les ventes dans les États où vous avez satisfait aux exigences d'immatriculation fiscale. Pour s'immatriculer en vue de l'obtention d'un permis de taxe sur les ventes, commencez par vous rendre sur le site Web de l'administration fiscale de l'État concerné. Vous pouvez trouver le lien pour chaque État ici.

Une exemption est prévue pour les États participant à l'accord simplifié relatif à la taxe sur les ventes et la taxe sur l'utilisation (SSUTA). Cet accord a été créé afin de tenter de simplifier le processus d'immatriculation à la taxe sur les ventes. Actuellement, 24 États ont adopté une législation pour se conformer à l'accord SSUTA : Arkansas, Géorgie, Indiana, Iowa, Kansas, Kentucky, Michigan, Minnesota, Nebraska, Nevada, New Jersey, Caroline du Nord, Dakota du Nord, Ohio, Oklahoma, Rhode Island, Dakota du Sud, Tennessee, Utah, Vermont, Washington, Virginie-Occidentale, Wisconsin et Wyoming. Les marchands peuvent s'immatriculer au sein du système simplifié d'immatriculation à la taxe sur les ventes (SSTRS) ici. Une fois immatriculés, les utilisateurs créeront des comptes individuels pour chaque État et devront s'immatriculer séparément s'ils ont des obligations en matière de taxe sur les ventes dans un État qui ne se conforme pas à l'accord SSUTA.

Si vous avez déjà satisfait à l'obligation d'immatriculation fiscale dans un État, mais que vous ne vous êtes pas fait immatriculer, vous avez plusieurs possibilités. Si cela fait plusieurs mois depuis que vous avez dépassé le délai requis pour l'immatriculation fiscale, il serait judicieux de faire appel à des spécialistes de la taxe sur les ventes pour vous aider à choisir la meilleure démarche à suivre pour votre entreprise. La plupart des États prévoient un programme de déclaration volontaire pour aider les marchands à régler leurs obligations antérieures en matière de taxe sur les ventes. Vous pouvez également participer au programme d'amnistie d'un État afin de vous mettre en conformité. Ne commencez pas à percevoir de taxes tant que vous n'êtes pas correctement immatriculé auprès de l'administration fiscale de l'État ou de la collectivité locale.

Comment Stripe peut vous aider

En raison du grand nombre de spécificités, il peut être compliqué d'identifier les territoires dans lesquels vous êtes soumis à des obligations fiscales sur vos ventes et devez donc vous immatriculer. La solution Stripe Tax permet aux marchands qui adhèrent à la norme du lien économique de suivre les obligations qui leur incombent et les informe lorsqu'ils ont dépassé un seuil de déclaration fiscale basé sur leurs volumes de transactions Stripe.

Retrouvez ci-dessous les avantages de Stripe Tax.

- Déterminez où vous immatriculer et où collecter les taxes : sachez où collecter les taxes en fonction de vos transactions Stripe et, une fois votre inscription auprès de l'administration fiscale effectuée, activez la collecte dans de nouveaux États ou pays en quelques secondes. Commencez à collecter des taxes en ajoutant une ligne de code à votre intégration, ou ajoutez d'un simple clic une fonction de collecte des taxes aux produits Stripe sans code (comme Invoicing).

- Immatriculez votre entreprise pour verser les taxes perçues : Stripe Tax vous fournit les liens vers les sites Web qui vous permettent de vous immatriculer une fois le seuil de déclaration d'un État atteint.

- Collectez la taxe sur les ventes de façon automatique : Stripe Tax calcule et collecte toujours le montant exact des taxes, quels que soient les biens ou les services que vous vendez et les pays où vous exercez votre activité. Il prend en charge des centaines de produits et services, et suit les changements de règles fiscales et de taux de taxe.

- Simplifiez les procédures de déclaration et de versement des taxes collectées : Stripe génère des rapports et des récapitulatifs fiscaux détaillés pour chaque lieu de déclaration. Vous pouvez ainsi facilement déclarer et verser les taxes perçues de manière autonome, ou avec l'aide de votre comptable ou d'un partenaire de Stripe.

Si Stripe met à votre disposition différents rapports en fonction de votre intégration, Stripe Tax n'effectue toutefois pas vos déclarations fiscales ni les versements associés à votre place. Pour automatiser vos déclarations aux États-Unis, nous vous recommandons d'utiliser la solution AutoFile de TaxJar. Pour l'Europe, nous vous recommandons d'utiliser Taxually ou Marosa. En Asie-Pacifique, nous vous recommandons également d'utiliser Taxually.

En savoir plus sur Stripe Tax.