Non è più così facile stabilire se un'azienda è una fintech. Grazie alla grande diffusione di strumenti BaaS (Banking-as-a-Service), per le piattaforme è sempre più semplice integrare direttamente nei loro prodotti servizi finanziari, come carte di pagamento per i dipendenti, conti monetari e prestiti. Con questi servizi finanziari su misura, le piattaforme diventano una destinazione centrale da cui i clienti possono gestire tutti gli aspetti delle loro attività in un'unica posizione.

In questa guida vengono presentati i concetti di base di BaaS per piattaforme software negli Stati Uniti (i servizi e i prodotti finanziari illustrati funzionano diversamente in Europa e nell'area Asia-Pacifico). Scoprirai i motivi per cui integrare servizi finanziari nel tuo prodotto, come valutare le soluzioni BaaS e in che modo Stripe può aiutarti.

La guida è incentrata sui servizi finanziari disponibili per le piattaforme tramite BaaS, oltre all'elaborazione dei pagamenti. Se ti interessa l'integrazione dei pagamenti online, puoi leggere la nostra introduzione ai pagamenti online e scoprire come monetizzare i pagamenti.

Cosa sono BaaS e la finanza integrata?

Un fornitore BaaS consente a qualsiasi azienda, da start-up fintech a piattaforme consolidate, di integrare direttamente nel software esistente servizi finanziari comunemente offerti dalle banche, come conti monetari, carte e prestiti. I fornitori BaaS in genere collaborano direttamente con le banche per fornire il servizio sottostante e le piattaforme possono quindi usare le API BaaS per offrire ai clienti la possibilità di depositare fondi, effettuare pagamenti, gestire il flusso di cassa e accedere a finanziamenti direttamente da una piattaforma familiare e di cui si fidano.

Il ruolo dei fornitori BaaS è fondamentale per svariate attività, dalle neobanche ai marketplace. L'utilizzo di un fornitore BaaS in una piattaforma software è in genere noto come "finanza integrata" perché la piattaforma aggiunge i servizi finanziari come parte integrante del software principale. Sono molte le piattaforme che offrono già strumenti di finanza integrata, come servizi di elaborazione dei pagamenti, l'accesso ad ACH o bonifici bancari tramite un fornitore di servizi di pagamento. Un fornitore BaaS consente alle piattaforme di aggiungere ulteriori servizi finanziari ai loro prodotti.

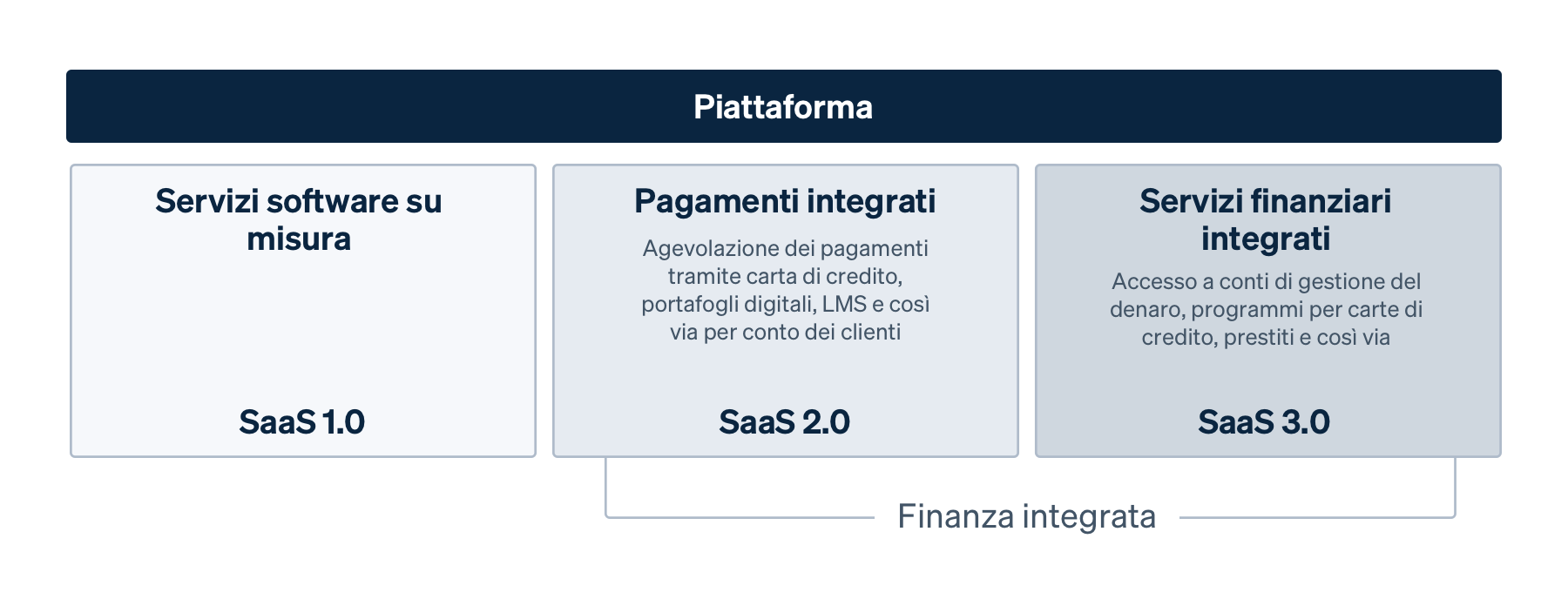

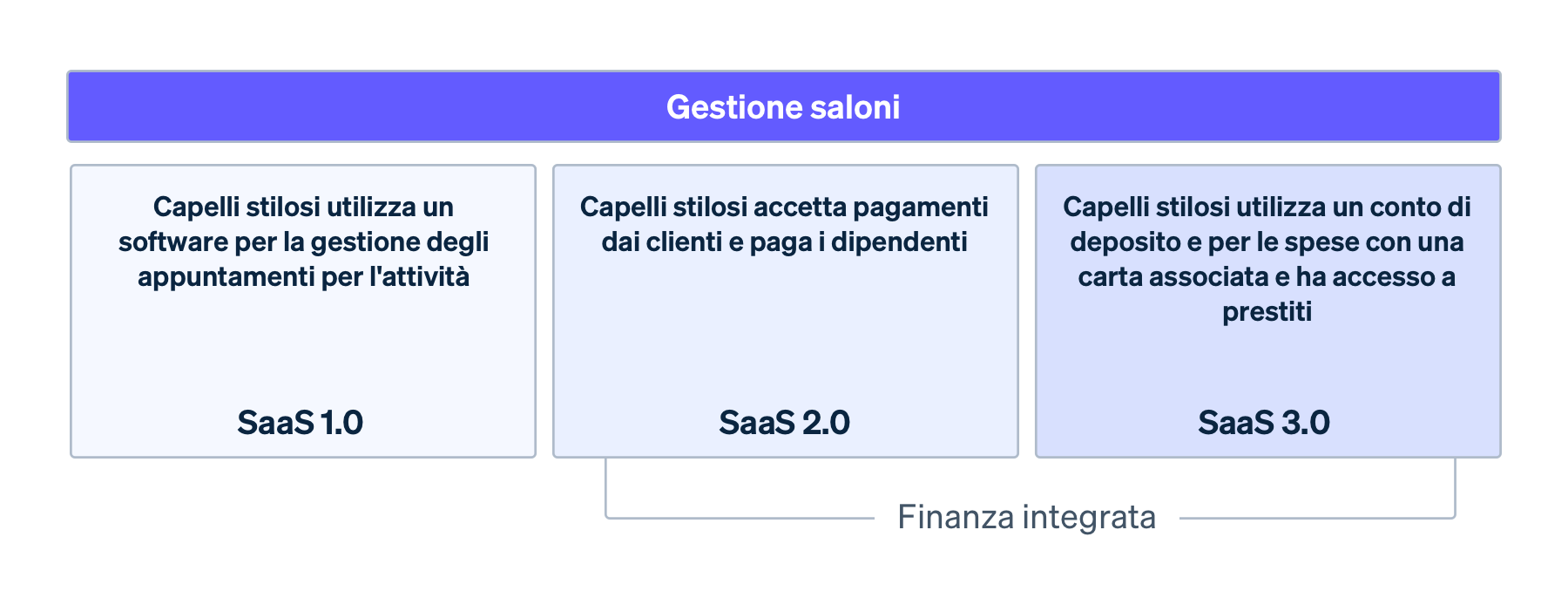

Evoluzione della finanza integrata

Fino a 10 anni fa, praticamente tutte le piattaforme potevano essere considerate "SaaS 1.0" e offrivano semplicemente servizi software su misura, ad esempio la gestione degli appuntamenti per i saloni di parrucchieri, generando ricavi mensili ricorrenti dagli abbonamenti dei clienti. Oggi, invece, la maggior parte delle piattaforme fa parte della generazione "SaaS 2.0" che facilita i pagamenti online per i clienti e rappresenta il primo passo verso l'integrazione di strumenti finanziari nei loro prodotti. Questa funzionalità è diventata essenziale per le piattaforme, che difficilmente sono concorrenziali sul mercato senza l'integrazione dei pagamenti online. Per le piattaforme SaaS 2.0 facilitare i pagamenti online significa anche aumentare i ricavi, perché oltre agli abbonamenti mensili possono addebitare ai clienti l'accesso agli strumenti di elaborazione dei pagamenti.

Con l'attuale diffusione delle soluzioni Banking-as-a-Service, stiamo assistendo a una nuova evoluzione delle piattaforme verso "SaaS 3.0", che offrono ai clienti ulteriori servizi finanziari integrati in aggiunta ai pagamenti, ad esempio prestiti, conti e carte.

Come funziona una soluzione BaaS per piattaforme?

Il termine BaaS indica un tipo di tecnologia finanziaria che consente alle piattaforme software di accedere alle funzionalità bancarie generalmente offerte solo da una banca autorizzata. Le aziende possono quindi fornire comodamente servizi bancari personalizzati all'interno della loro piattaforma, privilegiando in tal modo una migliore esperienza complessiva per i clienti.

In questo esempio specifico, ti illustriamo come funziona il modello BaaS per le piattaforme: proviamo a immaginare una piattaforma che offre software per la gestione degli appuntamenti e l'elaborazione dei pagamenti per parrucchieri e barbieri, che per comodità chiameremo "Gestione saloni".

Vediamo l'esempio di uno dei clienti di Gestione saloni, Capelli stilosi. Capelli stilosi ha usato Gestione saloni per tre anni per gestire gli appuntamenti e riscuotere i pagamenti dai clienti. Se avesse bisogno di altri servizi finanziari per la propria attività, Capelli stilosi avrebbe due opzioni: 1) rivolgersi direttamente alle banche o 2) accedere ai servizi finanziari tramite Gestione saloni.

Rivolgersi direttamente alle banche

Capelli stilosi ha appena aperto un secondo salone e i titolari hanno bisogno prima di tutto di una posizione in cui depositare i fondi usati per pagare i dipendenti. Per aprire un conto bancario devono recarsi presso un istituto finanziario, ad esempio una banca locale tradizionale, e condividere informazioni sull'attività.

Se Capelli stilosi non ottiene l'approvazione per un conto business, dovrà aprire un conto bancario personale, mischiando di conseguenza le finanze aziendali e personali. In questo caso, il conto viene aperto presso la banca, ma diventa necessario gestire il flusso dei fondi, trasferendo denaro dai ricavi registrati in Gestione saloni al nuovo conto e dovendo poi aspettare 2-3 giorni lavorativi prima che i fondi siano disponibili per il pagamento dei dipendenti.

Da un sondaggio di Stripe, il 55% dei titolari di un'azienda deve recarsi di persona in una filiale locale e il 23% deve inviare un fax per aprire un conto bancario.

I titolari dei saloni hanno anche bisogno di capitale da investire per attività di marketing e lavori di ristrutturazione. Potrebbero richiedere un prestito allo stesso istituto finanziario presso cui hanno aperto il conto, ma riescono a trovare un prestito con interessi migliori da un'altra banca locale. Si recano personalmente in banca per richiedere il prestito e devono compilare un lungo documento di richiesta con le informazioni sull'azienda. Sfortunatamente, dato che la banca non conosce Capelli stilosi o i flussi di cassa tipici previsti per i parrucchieri, il prestito non viene approvato. Richiedono un prestito ad altre due banche e pochi mesi dopo ottengono l'approvazione.

Solo il 48% delle piccole imprese ha accesso a tutti i finanziamenti necessari.

Capelli stilosi deve anche sostenere molte spese per il nuovo salone. Invece di usare le carte personali, i titolari decidono di richiedere una carta di credito aziendale per l'acquisto di nuove attrezzature e forniture.

Dopo aver fatto una ricerca per trovare una carta con tassi di interesse bassi, decidono di richiederla a un'altra banca ancora, diversa da quelle in cui hanno ottenuto il prestito e aperto un conto. Ancora una volta devono condividere tutte le informazioni e stabilire come gestire la disponibilità sulla carta con i fondi da Gestione saloni o dal conto finanziario.

Oltre a dover aprire i conti in banche diverse, i titolari di Capelli stilosi ogni settimana devono dedicare tempo a riconciliare i dati finanziari per questi conti in modo da tenere traccia della situazione monetaria, effettuare pagamenti ed evitare assegni respinti. Tutto ciò significa anche che una parte significativa dei guadagni potrebbe risultare temporaneamente non disponibile a causa dei tempi di trasferimento.

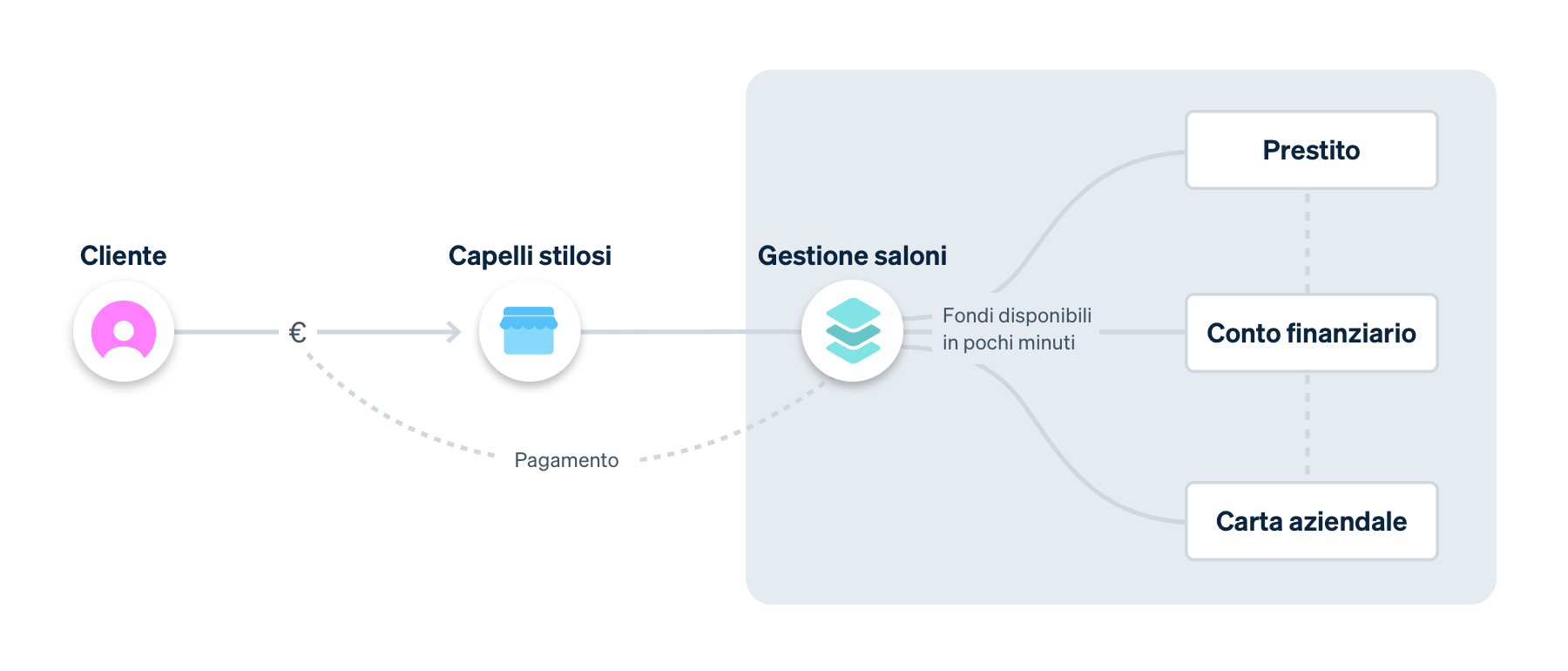

Accedere ai servizi finanziari tramite una piattaforma

La piattaforma Gestione saloni, nata inizialmente come software per la gestione degli appuntamenti, consente ora ai clienti di accedere alle funzionalità bancarie, tra cui la possibilità di elaborare i pagamenti, accedere al capitale, ottenere carte aziendali e aprire conti finanziari, il tutto da un'unica posizione. Tutti questi vantaggi sono aggiuntivi rispetto alle funzionalità di pianificazione e prenotazione degli appuntamenti originali di Gestione saloni.

Dato che Capelli stilosi elabora tutti i pagamenti dei clienti in Gestione saloni, la piattaforma dispone di informazioni complete sulla storia finanziaria del salone e ha una conoscenza approfondita sia del settore di attività che delle tipiche esigenze di capitale. Questa volta, quando Capelli stilosi richiede un prestito, il partner bancario di Gestione saloni ne determina l'idoneità in base al volume di pagamenti e ai dati storici disponibili nella piattaforma, approvando il prestito il giorno successivo. Il capitale viene reso disponibile nel conto finanziario di Capelli stilosi accessibile tramite Gestione saloni, senza dover inviare ulteriori documenti.

Capelli stilosi può anche spendere facilmente il capitale aggiuntivo con la carta aziendale ottenuta tramite Gestione saloni. La carta è associata al conto finanziario dell'azienda e tutti i fondi (guadagni e prestiti) sono accessibili da un'unica posizione. Poiché i fondi diventano disponibili immediatamente, è possibile utilizzare la carta aziendale non appena i clienti pagano i servizi. La carta può essere utilizzata per pagare le forniture aziendali e altre spese. Se la piattaforma lo prevede, è anche possibile ottenere premi in base alle spese, come rimborsi sugli acquisti correlati al salone o una mensilità gratis per l'abbonamento a Gestione saloni.

Infine, i titolari di Capelli stilosi risparmiano molto tempo ogni mese per la riconciliazione dei dati finanziari. Tutte le attività finanziarie (pagamenti dei clienti, prestiti e spese aziendali) sono raccolte in un'unica posizione nella piattaforma Gestione saloni e questo significa che i titolari possono accedere sempre a report finanziari aggiornati senza passare a strumenti e sistemi diversi. Non dovranno neanche più preoccuparsi di dimenticare un bonifico o il pagamento di una rata del prestito. Gestione saloni è il punto di riferimento unico di Capelli stilosi per gestire l'intera attività.

Shopify è una piattaforma di e-commerce leader a livello globale, che offre strumenti affidabili per avviare, espandere, promuovere e gestire un'attività di commercio al dettaglio di qualsiasi dimensione. Poter usufruire di servizi finanziari è fondamentale per gestire un'attività, tuttavia la maggior parte dei servizi finanziari oggi non risponde alle esigenze dei titolari di aziende indipendenti. Grazie a Shopify Balance, gli esercenti che usano Shopify hanno a disposizione un sistema integrato semplice e veloce per gestire i fondi, effettuare pagamenti e tenere traccia delle spese. Ottengono così l'accesso semplificato ai prodotti finanziari e un maggiore controllo sulle proprie finanze.

Quali sono i vantaggi della finanza integrata?

Grazie alla finanza integrata, le piattaforme come Gestione saloni possono offrire una risposta ai principali problemi aziendali per

clienti come Capelli stilosi, offrendo un'esperienza migliore nel suo complesso. L'integrazione dei servizi finanziari non offre però un'esperienza migliore solo ai clienti. Ci sono vantaggi reali anche per le piattaforme.

Aumentare il valore del cliente nel tempo. Sono due i modi principali per aumentare il valore nel tempo: incoraggiare i clienti a usare maggiori quantità del prodotto o indurli a usarlo per un periodo di tempo più lungo. Supportare servizi finanziari può essere di aiuto per entrambi gli scopi, perché si crea un ecosistema software per i clienti in grado di offrire un'ampia gamma di funzionalità utili da un'unica posizione. Ad esempio, più del 70% dei clienti di Stripe che accetta un prestito tramite Stripe Capital prosegue nell'esperienza accettando un secondo prestito con Stripe Capital: questo significa che Capital può investire di più nell'acquisizione dei clienti per i nuovi mutuatari.

Ridurre il tasso di abbandono. Per condurre un'attività, è fondamentale elaborare i pagamenti, avere un conto, usare carte di debito o di credito e accedere al capitale. L'integrazione di questi servizi finanziari nel prodotto offre ai clienti un motivo importante per continuare a usare il software, con una conseguente riduzione della probabilità di abbandono.

Creare nuove fonti di ricavi. La finanza integrata può rappresentare potenzialmente una parte significativa dei ricavi per le piattaforme. Si prevede, infatti, che le aziende SaaS possano aumentare i ricavi di 2-5 volte con l'aggiunta di servizi finanziari. A seconda dei servizi finanziari abilitati, si può guadagnare intercettando i ricavi d'interscambio (una tariffa associata alle transazioni con carte), addebitando una tariffa per l'elaborazione dei pagamenti o supportando le banche partner nella fornitura di servizi finanziari ai clienti.

Migliorare l'esperienza del cliente e la soddisfazione generale. Con l'integrazione di servizi finanziari nel software, i clienti risparmiano tempo, energia e risorse. Invece di saltare da un sistema all'altro e di confrontarsi con i complessi requisiti delle banche, i clienti possono gestire tutto da un'unica posizione. Questo favorisce la fidelizzazione dei clienti che, essendo più soddisfatti, molto probabilmente continueranno a usare il prodotto e a consigliarlo ad altri.

Iniziare a integrare una soluzione BaaS

Prima di iniziare ad aggiungere altri servizi finanziari a una piattaforma, è importante determinare quali servizi ha più senso offrire ai clienti. Non esiste una soluzione unica adatta a tutti: la maggior parte delle aziende inizia con l'integrazione dei pagamenti, ma i servizi offerti tramite un fornitore BaaS diventano poi diversificati. Ad esempio, Lightspeed Capital, una piattaforma di e-commerce su larga scala, ha iniziato con pagamenti integrati di persona e online e, due anni dopo, ha iniziato a offrire ai clienti l'accesso ai prestiti. Il nostro suggerimento è di condurre ricerche tra gli utenti per individuare le problematiche specifiche dei clienti e determinare i servizi finanziari ottimali per soddisfare le loro esigenze. Per le piattaforme che già usano Stripe, è possibile contattarci all'indirizzo baas@stripe.com o tramite il contatto Stripe di riferimento per valutare le possibili opzioni.

Ecco cinque aspetti da considerare in relazione a un fornitore BaaS:

1. Inclusione di servizi di pagamento

L'opzione più semplice consiste nell'utilizzare un'unica soluzione che offra sia servizi di pagamento che BaaS. Si riducono così in modo significativo le complicazioni per la commercializzazione e il dimensionamento delle offerte, con una conseguente riduzione dei costi interni. Tutto è incluso in un singolo sistema, quindi non devi preoccuparti di complicate procedure per la gestione dei fondi e i clienti devono condividere le informazioni sull'azienda una sola volta in fase di attivazione per ottenere l'accesso a un'ampia gamma di servizi finanziari diversi. Inoltre, in questo modo puoi continuare a concentrarti sul prodotto principale, mentre il fornitore che scegli gestisce il lavoro necessario per risolvere le problematiche finanziarie dei clienti.

Questa soluzione offre anche il massimo valore ai clienti. La possibilità di accedere al servizio di pagamento, ai conti finanziari e alle carte tramite un solo fornitore potrebbe consentirti facilmente di pagare imprenditori o appaltatori sulla tua piattaforma, usando il denaro guadagnato dai tuoi clienti con le vendite. L'imprenditore o l'appaltatore avrebbe accesso a questi fondi in pochi secondi tramite un conto finanziario e una carta, senza incrementare ulteriormente il fabbisogno di capitale operativo.

2. Supporto di un'ampia gamma di servizi finanziari

Quando inizi a fornire servizi finanziari integrati ai clienti, puoi partire con un solo servizio, ad esempio le carte. Man mano che cresce la domanda da parte dei clienti, puoi decidere di offrire ulteriori servizi, come i conti finanziari. I vari servizi finanziari sono tutti correlati alla gestione del denaro: accesso, deposito, spesa e trasferimento. I sistemi devono quindi essere in grado di comunicare e di passare informazioni importanti sui clienti. Invece di ampliare la tua offerta di servizi finanziari integrati con varie soluzioni specifiche, cerca un unico sistema che possa supportare un'ampia gamma di servizi finanziari per le aziende in fase di espansione.

3. Capacità di commercializzazione e replica rapide

Ti consigliamo di verificare l'adattamento del prodotto al mercato per determinare la domanda per i servizi finanziari che hai in progetto di integrare nel tuo prodotto. A seconda delle reazioni dei clienti, è importante avere la possibilità di replicare o ridimensionare la soluzione velocemente.

Supponiamo, ad esempio, che tu decida di aggiungere i pagamenti alla soluzione principale, consentendo ai clienti di accettare denaro sulla tua piattaforma. I clienti dimostrano grande interesse, ma esprimono anche l'esigenza di pagare facilmente le spese aziendali usando i ricavi, quindi vuoi provare a offrire loro una carta. Una soluzione BaaS ottimale deve consentire di aggiungere velocemente funzionalità diverse e testarle prima di distribuirle a un pubblico più ampio.

4. Facilità di integrazione

I fornitori BaaS migliori ti mettono nella condizione di iniziare il più facilmente possibile. Bisognerà senz'altro prevedere un po' di tempo per l'integrazione, ma dovresti avere accesso ad API pensate per gli sviluppatori ed essere in grado di espandere facilmente l'infrastruttura finanziaria pronta per l'uso. In tal modo, puoi concentrarti sulle interazioni tra la tua attività principale e i servizi finanziari integrati, piuttosto che dover sviluppare l'infrastruttura dei servizi bancari da zero.

5. Gestione semplificata della conformità e dei regolamenti

I servizi offerti tramite i fornitori BaaS fanno parte di un settore regolamentato e questo significa dover gestire e mantenere aggiornato un lungo elenco di requisiti di conformità e normativi. Offrire carte di pagamento per i dipendenti, ad esempio, significa gestire la verifica dell'utente, assicurare la conformità alle norme PCI, conoscere i requisiti KYC e adottare misure per la prevenzione delle frodi.

Il tuo fornitore BaaS deve aiutarti in modo sostanziale nella gestione dei requisiti di conformità e normativi per tuo conto, riducendo al minimo il numero di risorse interne necessarie per occuparti in autonomia di questi aspetti. È particolarmente importante riflettere su questo aspetto nella fase di attivazione. Il fornitore deve idealmente offrire supporto con i requisiti sin dall'inizio, in modo che i clienti debbano immettere le informazioni aziendali una sola volta al primo accesso alla piattaforma, indipendentemente dal numero di servizi finanziari di cui usufruiranno.

I vantaggi di Stripe

Stripe è la scelta più facile e flessibile che possono fare le piattaforme per sviluppare e lanciare funzionalità di finanza integrata scalabili e complete, sia che si tratti di pagamenti, prestiti, carte o strumenti sostitutivi di conti bancari. Le API Banking-as-a-Service di Stripe, insieme alla nostra solida soluzione per i pagamenti, consentono alle aziende di integrare servizi finanziari direttamente nel software esistente, sia per le start-up fintech che per piattaforme consolidate. Aziende come Shopify, Housecall Pro e Lightspeed collaborano con Stripe per risolvere problemi cruciali dei loro clienti e creare nuove fonti di ricavi per le loro attività.

Tutti i nostri prodotti offrono API, ovvero componenti di base che le piattaforme possono combinare in modi diversi a seconda delle esigenze dei clienti e di quanto sia opportuno per l'attività della piattaforma.

Soluzioni di pagamento: Stripe Connect consente di integrare pagamenti multilaterali e offre un'ampia gamma di servizi finanziari, come la riscossione di pagamenti dai clienti e i trasferimenti a terze parti. I ricavi delle piattaforme provengono dalla riscossione di tariffe per i servizi forniti.

Finanziamento di aziende: Stripe Capital supporta funzionalità di finanziamento veloci e flessibili per sostenere l'espansione dei tuoi clienti. Per molte piccole imprese è una vera lotta ottenere prestiti competitivi, in particolare se è difficile valutare il rischio delle loro attività. Stripe rimuove gli ostacoli con un programma di prestiti completo accessibile tramite un'unica integrazione.

Carte aziendali: Stripe Issuing consente di creare ed emettere in modo immediato carte virtuali e fisiche con il tuo brand. I clienti usano le carte per gli acquisti aziendali e possono accedere più velocemente ai fondi dei ricavi dalle vendite. Ottieni informazioni dettagliate sul modo in cui i clienti spendono i fondi, mentre Stripe si occupa della produzione delle carte, dell'evasione e della spedizione. Le piattaforme guadagnano una quota delle commissioni d'interscambio riscosse per ogni utilizzo della carta.

Sostituzione del conto bancario: le API di Stripe Treasury creano conti idonei all'assicurazione della FDIC per i tuoi clienti, che possono maturare rendimenti, inviare bonifici o trasferimenti ACH e supportano il deposito di assegni (presto disponibile). Stripe gestisce anticipatamente le negoziazioni con una rete di banche, integra le procedure KYC nel tuo prodotto, in modo da evitare di dover creare un costoso programma KYC e ti comunica se esistono ulteriori requisiti di conformità. La maggior parte delle piattaforme combina Stripe Treasury e Stripe Issuing per offrire ai clienti un modo per depositare, spendere e gestire il denaro.

Contatta il nostro team per altre informazioni su come usare Stripe nella tua piattaforma per erogare prestiti, emettere carte o creare conti finanziari.

Le carte di credito commerciali Visa® sono emesse da Celtic Bank, una banca industriale autorizzata dello Utah, membro di FDIC.

Stripe Treasury è fornito da Stripe Payments Company, licenziatario per la trasmissione di denaro, con fondi depositati presso Evolve Bank & Trust e Goldman Sachs Bank USA, membri di FDIC.

I prestiti Capital vengono erogati da Celtic Bank, una banca industriale autorizzata dello Utah, membro di FDIC. Tutti i prestiti sono soggetti all'approvazione del credito.