Gestire le tasse e rimanere sempre conformi è difficile, soprattutto man mano che l'attività cresce. Occorre capire in quali ambiti l'attività ha degli obblighi fiscali, quanto riscuotere per le imposte e cosa fare delle imposte riscosse. Questo processo può richiedere tempo e denaro; spesso le attività impiegano mesi a integrare sistemi per il calcolo delle imposte nel tentativo di liberarsi di questa incombenza.

Maggiore è il numero dei prodotti che vendi e dei luoghi in cui operi, più difficile sarà gestire le tasse. Nello specifico, la situazione si complica per le attività online, che spesso lavorano con clienti domiciliati in stati e paesi diversi. Ciò implica conoscere le normative fiscali in vigore in ogni giurisdizione, così da poter operare nella piena conformità ed evitare di dover pagare sanzioni e interessi oltre alle imposte ancora dovute.

Come se non bastasse, le aliquote fiscali cambiano regolarmente. Solo nel 2024 gli Stati Uniti hanno introdotto circa 500 modifiche alle aliquote dell'imposta sulle vendite locali. Molti paesi europei hanno modificato l'aliquota IVA in risposta a fattori economici come l'inflazione.

Questa guida intende offrire un'introduzione ai concetti base relativi alle imposte indirette, come l'imposta sul valore aggiunto (IVA), l'imposta sui beni e i servizi (GST) e l'imposta sulle vendite. Scoprirai anche cosa può fare Stripe Tax per aiutarti a mantenere la piena conformità.

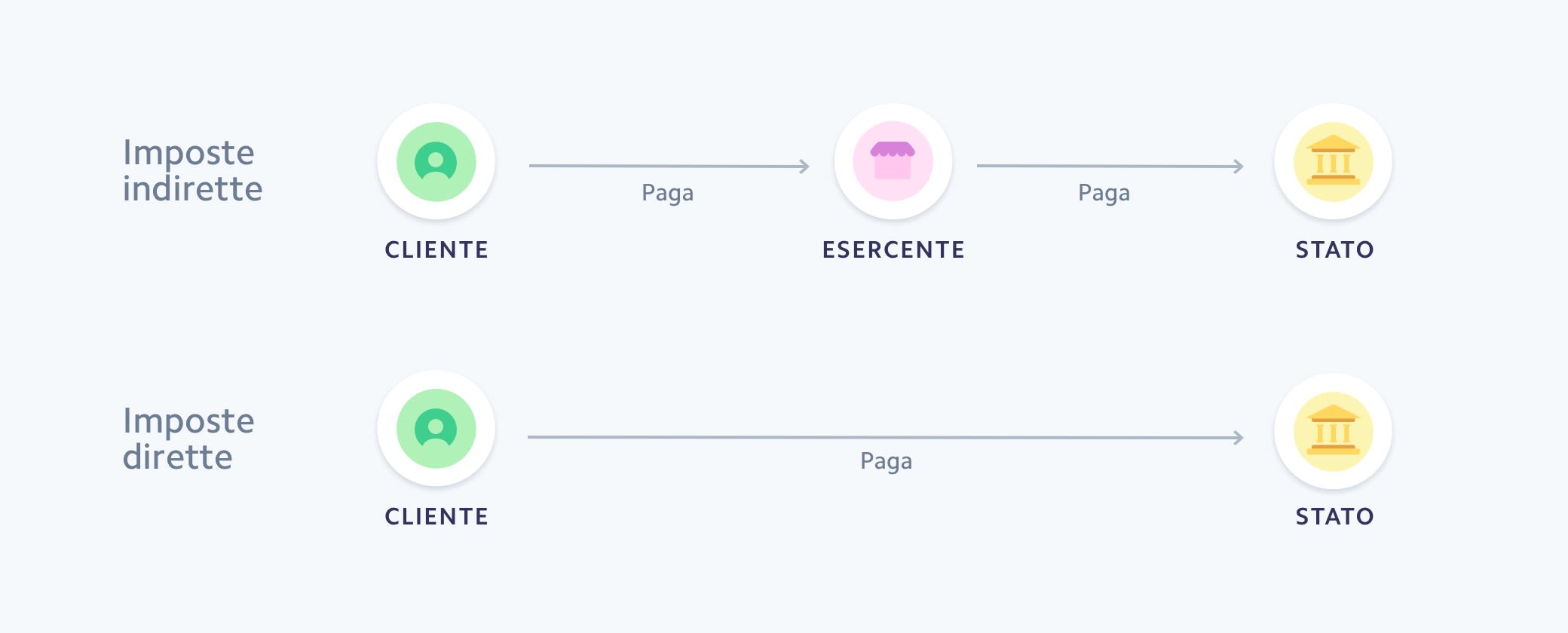

Cosa sono le imposte indirette?

Le aziende riscuotono imposte indirette per conto delle amministrazioni comunali e statali. I regolamenti variano in modo sostanziale da paese a paese, anche da stato a stato, e possono applicarsi a beni fisici, prodotti digitali e servizi.

Queste tasse non sono uguali alle imposte dirette, come l'imposta sul reddito, che le persone fisiche o giuridiche versano direttamente allo Stato in base ai loro guadagni o profitti. Al contrario, le imposte indirette vengono riscosse sulla base delle vendite di beni o servizi e versate dal cliente attraverso l'azienda.

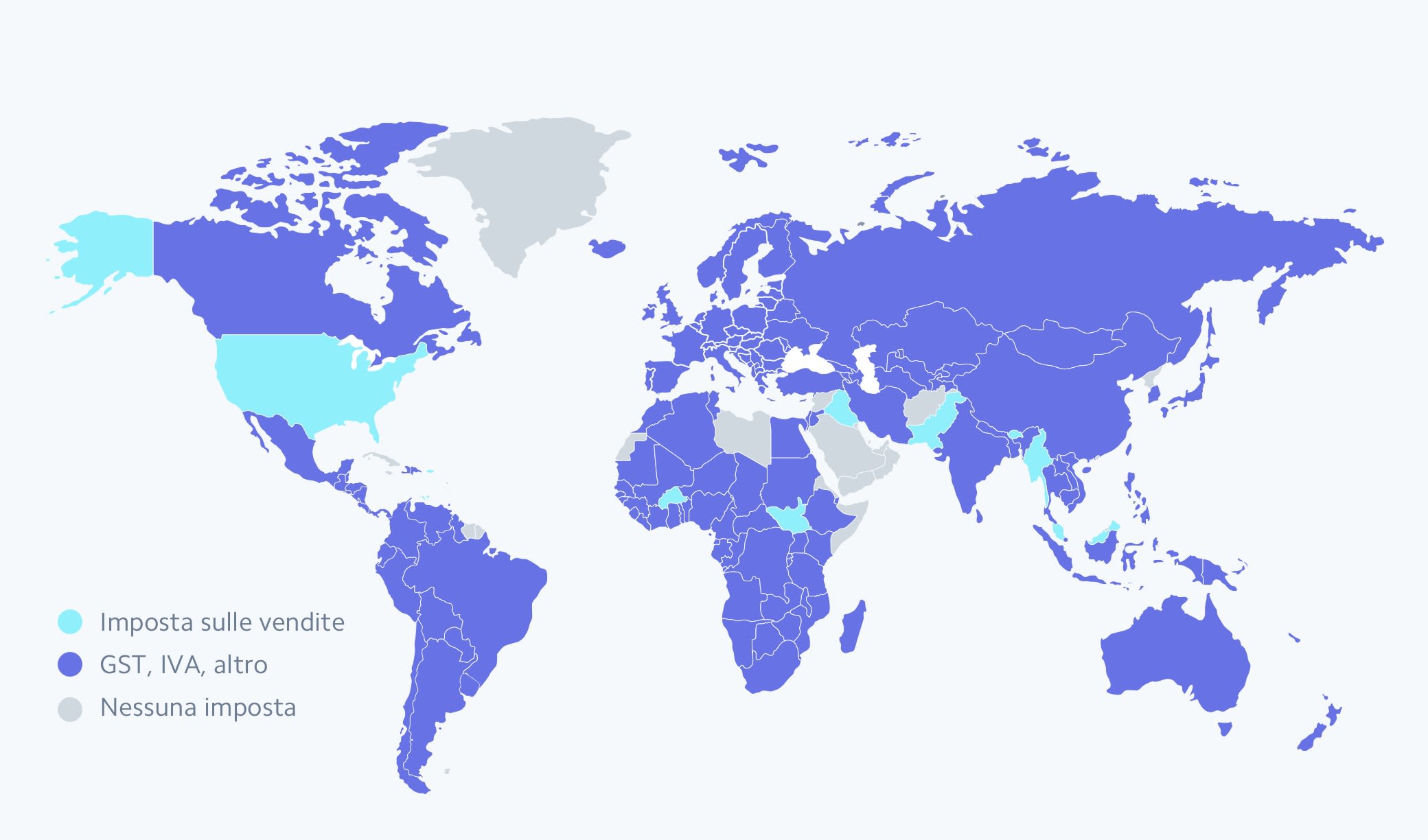

L'imposta indiretta viene chiamata con nomi diversi nel mondo. Ad esempio, negli Stati Uniti è chiamata imposta sulle vendite, in Europa imposta sul valore aggiunto (IVA), in Australia imposta su beni e servizi (GST) e in Giappone imposta sui consumi (JCT). La procedura di riscossione di queste imposte può variare sensibilmente, ma il risultato è sempre lo stesso: il cliente finale paga l'imposta.

Gran parte dei paesi richiede alle aziende di riscuotere un qualche tipo di imposta.

Imposte indirette sui prodotti fisici

Il trattamento fiscale in materia di beni fisici dipende dal luogo da cui vengono spediti i prodotti e dal luogo della loro destinazione, oltre che dalla categoria a cui appartengono i prodotti nelle varie giurisdizioni. Esistono molte differenze a livello di città, stato e paese.

Ad esempio, se un cliente di Downtown Los Angeles acquista un maglione pagherà un'imposta sulle vendite del 9,5%. Nella vicina Culver City, che fa parte della contea di Los Angeles, l'imposta sulle vendite sullo stesso maglione sarà pari al 10,2%.

Queste differenze locali si estendono anche ai tipi di prodotti. In Texas, gli stivali da cowboy non sono tassati, mentre gli scarponcini da trekking lo sono. In Irlanda, le scarpe per bambini non sono tassate, mentre quelle per adulti sì.

Imposte indirette sui prodotti digitali

Le giurisdizioni fiscali stabiliscono regolamenti in base alla propria definizione di "prodotto digitale". In generale, i prodotti e i servizi digitali non hanno una forma tangibile. Non possono essere tenuti in mano e i clienti di solito li scaricano da Internet oppure vi accedono tramite un'applicazione o un sito web. Esempi di prodotti e servizi digitali sono gli e-book, i corsi online, i file musicali e gli abbonamenti a siti web.

Nell'Unione Europea i prodotti digitali sono imponibili se soddisfano quattro criteri:

- Non sono un prodotto fisico;

- Il venditore consegna il bene online;

- Il servizio prevede un'interazione umana minima;

- Il bene è realizzato per mezzo della tecnologia.

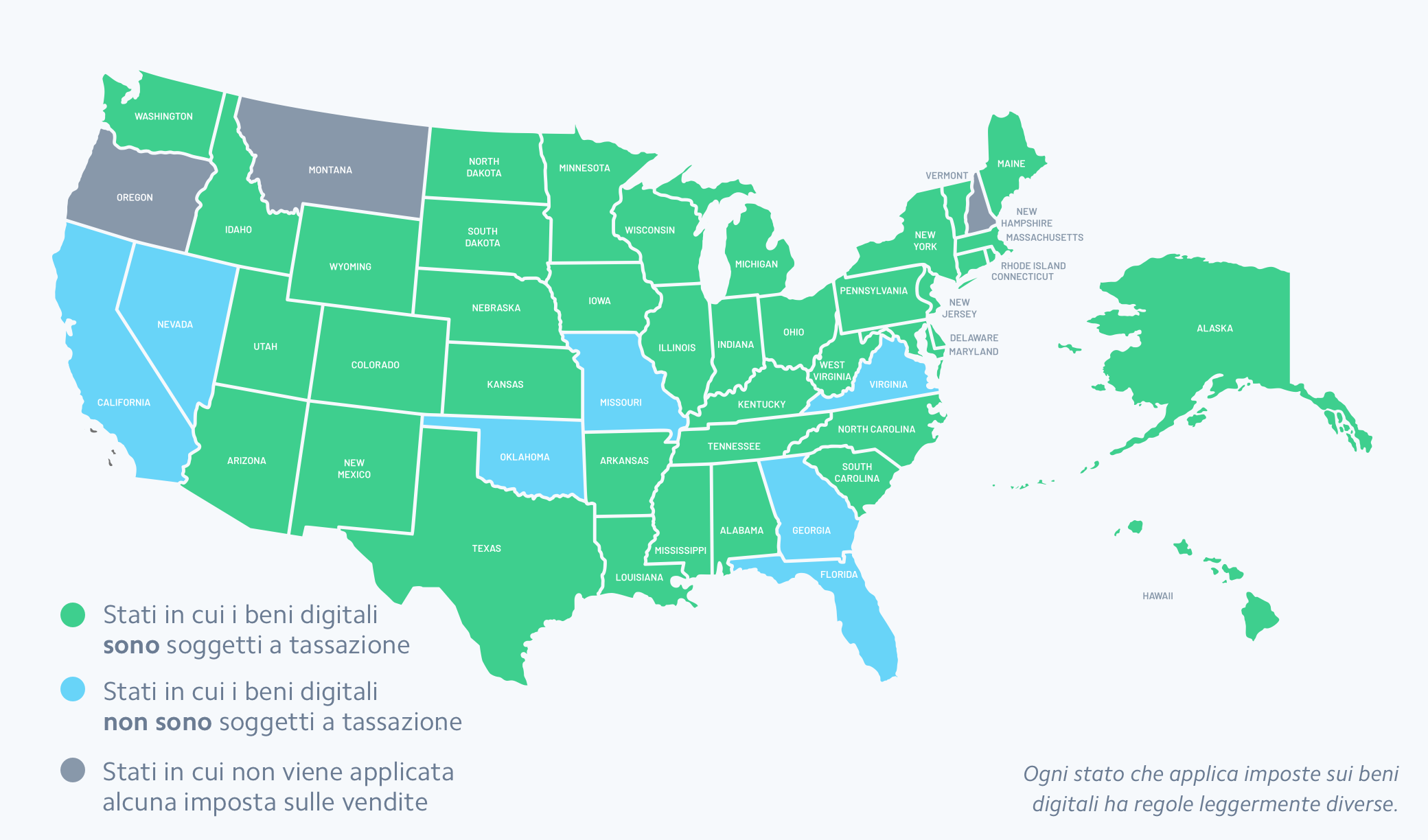

Negli Stati Uniti i regolamenti fiscali sui prodotti digitali variano notevolmente da stato a stato. Attualmente, la maggior parte degli stati richiede agli esercenti di riscuotere l'imposta sulle vendite per i prodotti digitali. Per te è importante conoscere queste differenze tra stati, paesi e città e tenerne conto.

Altri paesi adottano approcci ancora diversi alla tassazione dei prodotti digitali. Poiché i prodotti digitali sono relativamente nuovi nell'economia globale (così come i relativi regolamenti), gli standard di conformità e le legislazioni nazionali si evolvono continuamente, per cui le aziende devono aggiornarsi con costanza in merito a tali cambiamenti.

Come funziona il processo di conformità alle imposte indirette?

Indipendentemente da dove si trovano i tuoi clienti, devi rispondere a queste domande relative alla conformità alle imposte indirette:

- Dove e quando sono soggetto all'obbligo di riscossione delle imposte?

- Come faccio a registrarmi per riscuotere le imposte?

- In che percentuale devo applicare le imposte su ciascun prodotto o servizio?

- Come dichiaro e verso il denaro che ho raccolto?

Passaggio 1: stabilire dove si hanno obblighi fiscali

Per essere conforme, devi prima di tutto comprendere quali sono i tuoi oneri fiscali. In genere devi riscuotere le tasse ovunque hai dei clienti, anche se la tua attività si trova in un'altra parte del mondo. Alcune giurisdizioni richiedono alle attività di riscuotere le tasse esclusivamente quando superano una determinata soglia di vendite (un importo specifico in termini di ricavi o un dato numero di transazioni entro un determinato periodo in un paese).

Negli Stati Uniti, le soglie per l'applicazione dell'imposta sulle vendite differiscono da stato a stato e possono basarsi sui ricavi annui oppure sul numero di transazioni. In UE, la soglia per la registrazione varia in base al paese, ma le attività extra UE che vendono prodotti digitali a clienti nell'UE sono tenute a riscuotere un'imposta dalla prima transazione.

Passaggio 2: Effettuare la registrazione per la riscossione delle imposte

Prima di riscuotere un'imposta da un cliente, devi registrarti nello stato o nel paese in cui hai raggiunto la soglia di registrazione.

Registrazione negli Stati Uniti

Per ciascuno stato in cui hai raggiunto le soglie di registrazione, visita il sito web o l'agenzia responsabile delle imposte sulle vendite per scoprire come procedere alla registrazione. Le scadenze per registrarsi una volta raggiunta la soglia variano da stato a stato. Ad esempio, in Texas, le attività che risiedono al di fuori dello stato devono registrarsi il primo giorno del quarto mese successivo alla data di raggiungimento della soglia di registrazione, che in genere negli Stati Uniti viene definita soglia di nesso economico o economic nexus. A Rhode Island, le attività hanno tempo fino al 1° gennaio dell'anno successivo a quando hanno raggiunto la soglia di nesso economico per registrarsi, riscuotere e iniziare a versare l'imposta sulle vendite.

Lascia che Stripe gestisca le tue registrazioni fiscali negli Stati Uniti e beneficia di una procedura semplificata per precompilare i dettagli della domanda, risparmiando tempo e garantendo la conformità alle normative locali.

Registrazione in Europa

L'Europa ha introdotto lo sportello unico (OSS) per l'IVA per semplificare il processo di registrazione tra i paesi europei. Chi si registra per l'OSS IVA non è tenuto a registrarsi in ogni paese dell'UE in cui vende beni o servizi da remoto. Se hai sede in un paese dell'UE, puoi effettuare la registrazione usando il portale OSS del tuo paese di origine. Ma se la tua attività è situata al di fuori dell'UE, puoi scegliere un qualsiasi paese europeo per registrarti per l'OSS. Tutte le attività extra UE che vendono in UE devono essere registrate per l'OSS. A seguito della Brexit, il Regno Unito ora prevede una procedura di registrazione ai fini IVA diversa dall'OSS IVA istituito dall'Europa.

Passaggio 3: determinare il trattamento e l'aliquota fiscale

Le aliquote fiscali differiscono in base alle giurisdizioni e al prodotto/servizio. Occorre sempre tener conto di queste differenze e applicarle correttamente a ciò che si vende.

Aliquote fiscali negli Stati Uniti

Negli Stati Uniti non esiste un sistema nazionale che regolamenti l'imposta sulle vendite. Quarantacinque stati, più il District of Columbia, riscuotono imposte sulle vendite a livello statale che vanno dal 2,9% al 7,25%. Trentotto stati hanno delle imposte sulle vendite locali in più, che in alcuni stati possono raggiungere una media superiore al 5,0%. Maggiore è il numero di giurisdizioni in cui vendi (città, paesi, stati), più complessa diventa la gestione delle tasse.

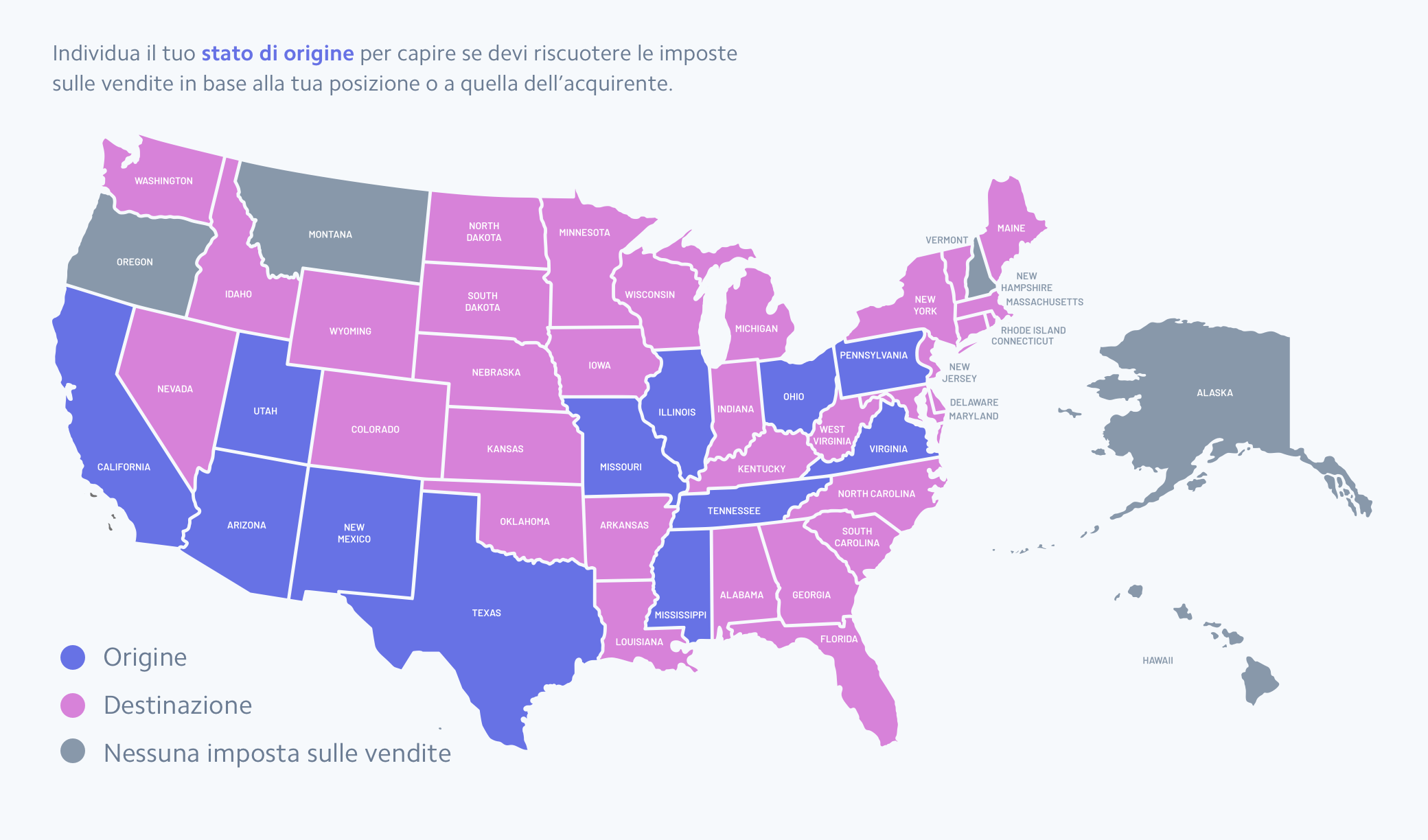

Molti stati contano centinaia di giurisdizioni fiscali, quindi capire quale aliquota fiscale applica ogni giurisdizione a una determinata transazione può risultare complicato. Ad esempio, se il tuo stato di origine è un cosiddetto "origin-based state ", l'imposta sulle vendite viene riscossa in base a dove ti trovi tu, ovvero il venditore. Se invece il tuo stato di origine è un cosiddetto "destination-based state ", l'imposta sulle vendite viene riscossa in base a dove si trova il cliente.

Immagine che mostra in quale stato dovresti raccogliere le imposte sulle vendite, in base alla tua posizione o a quella dell'acquirente.

Aliquote fiscali in Europa

Proprio come esistono differenze tra i vari stati degli Stati Uniti, anche in Europa l'IVA viene applicata in base ad aliquote diverse. L'Ungheria ha l'aliquota IVA più alta di tutta l'UE (27%) mentre il Lussemburgo quella più bassa (17%). Per le transazioni UE transfrontaliere, devi scoprire quale paese può riscuotere l'IVA e a chi spetta l'obbligo di versare le imposte (a te in qualità di titolare dell'azienda oppure al cliente).

Immagine che mostra le differenze tra i vari paesi europei in termini di aliquota IVA.

Fase 4: procedere alla dichiarazione e al versamento delle tasse

Per procedere alla dichiarazione fiscale, devi rivolgerti a ciascuna agenzia, normalmente dello stato o paese incaricato della gestione, in cui sei registrato e hai riscosso delle imposte. In alcuni stati degli Stati Uniti, potresti dover fare una dichiarazione anche a livello di città/contea, qualora le imposte sulle vendite non fossero amministrate a livello statale. Le scadenze per le dichiarazioni dipendono dallo stato o dal paese, e possono variare in base ai ricavi annui e ad altri fattori. Il versamento delle tasse potrebbe essere settimanale, mensile o annuale. E anche se non hai venduto prodotti in uno stato in cui sei registrato, potresti dover comunque procedere alla rendicontazione.

I vantaggi di Stripe

Stripe Tax riduce la complessità delle procedure di conformità fiscale globale per permetterti di concentrati sullo sviluppo della tua attività. Calcola e raccoglie in automatico l'imposta sulle vendite, l'IVA e la GST sia sui prodotti e servizi fisici che su quelli digitali, in tutti gli stati degli Stati Uniti e in oltre 30 paesi. Stripe Tax è integrato in modalità nativa in Stripe per cui potrai iniziare a usarlo ancora più velocemente, senza integrazioni o plug-in di terze parti.

Stripe Tax può aiutarti a:

- Capire dove registrarti e riscuotere le imposte: Scopri dove devi riscuotere le imposte in base alle tue transazioni Stripe e, dopo aver effettuato la registrazione, attiva la riscossione delle imposte in un nuovo stato o paese in pochi secondi. Puoi iniziare a riscuotere le imposte aggiungendo una riga di codice alla tua integrazione Stripe esistente oppure puoi aggiungere la riscossione ai prodotti no-code di Stripe, come Invoicing, semplicemente facendo clic su un pulsante.

- Registrarsi per pagare le imposte: Stripe Tax fornisce i link ai siti web in cui è possibile registrarsi una volta raggiunte le soglie di registrazione.

- Riscuotere automaticamente le imposte: Stripe Tax calcola sempre e raccoglie l'importo corretto delle imposte, indipendentemente da cosa vendi e da dove lo vendi. Supporta centinaia di prodotti e servizi oltre a monitorare costantemente le norme e aliquote fiscali e a mantenerle aggiornate.

- Semplificare le procedure di dichiarazione e versamento: Con i nostri partner globali di fiducia, gli utenti beneficiano di un'esperienza fluida che si collega ai dati delle tue transazioni Stripe, lasciando ai nostri partner la gestione delle tue dichiarazioni così tu puoi concentrarti sullo sviluppo della tua attività.

Ulteriori informazioni su Stripe Tax.