Oggi le aziende online vendono a clienti che si trovano in più paesi statunitensi e non solo. Infatti, oltre l'80% delle startup che usano Stripe vendono in più di 20 stati e paesi. Sebbene sia facilissimo raggiungere i clienti online, vendere in luoghi diversi può portare a una complessità maggiore.

L'imposta sulle vendite ne è un esempio: se la tua azienda vende a clienti negli Stati Uniti, devi rispettare le leggi sull'imposta sulle vendite vigente nei paesi statunitensi in cui raggiungi le soglie di registrazione. Tali soglie, le regole fiscali e le aliquote applicabili variano in base allo stato e al prodotto. Maggiore è il numero dei prodotti che vendi e dei luoghi in cui operi, più difficile sarà gestire le tasse.

Questa guida è stata redatta per le aziende che vendono a clienti negli Stati Uniti e illustra i concetti chiave del nesso economico (economic nexus). Imparerai a capire dove hai raggiunto le soglie di registrazione, come stabilire la corretta aliquota fiscale in base a cosa e a dove vendi e come dichiarare e versare le imposte. Scoprirai anche cosa può fare Stripe Tax per aiutarti a mantenere la piena conformità.

Per ulteriori informazioni relative alle imposte sulle vendite a clienti europei, consulta la nostra guida all'IVA e allo sportello unico (OSS) per l'IVA in UE.

Che cos'è il nesso economico?

L'espressione nesso economico fa riferimento alla presenza di un'azienda in uno stato USA che obbliga un venditore di un altro paese a riscuotere lì l'imposta sulle vendite una volta raggiunto un determinato livello di transazioni o di attività di vendita. Negli Stati Uniti, l'imposta sulle vendite è prima di tutto regolata a livello statale e ciascuno stato applica leggi e regole diverse. Prima dell'avvento di Internet, era molto semplice stabilire se si aveva un nesso economico in un determinato luogo. Chi aveva un negozio, un ufficio, un magazzino, un dipendente o un'attività commerciale temporanea in un determinato stato, era obbligato a riscuotere l'imposta sulle vendite in quello stato.

Le cose hanno funzionato così fino allo sviluppo dell'e-commerce. Nel momento in cui l'economia su Internet ha iniziato a prendere piede, i commercianti online hanno acquisito un vantaggio rispetto alle aziende locali in quanto non erano tenuti ad addebitare e a versare l'imposta sulle vendite. Inoltre, gli stati si ritrovavano a rinunciare a un reddito imponibile pari fino a 33 miliardi di dollari all'anno.

Nel 2018, la Corte Suprema è intervenuta e ha stabilito un nuovo precedente nel caso Dakota del Sud contro Wayfair. Ora uno stato può richiedere a un'azienda di riscuotere l'imposta sulle vendite anche se sul territorio non è presente un negozio fisico o un venditore. Da allora, la presenza "economica" o il raggiungimento di un determinato livello di transazioni o di attività di vendita è sufficiente a far scattare la condizione di nesso per quello stato. Ovviamente occorre registrarsi in tutti gli stati in cui si ha una presenza fisica.

Quali sono le conseguenze per chi non rispetta la legislazione sul nesso economico?

I titolari delle aziende devono capire il loro nesso in materia di imposta sulle vendite e quali sono le relative responsabilità in modo da evitare di dover pagare tasse non riscosse, oltre a sanzioni e interessi. Dovrai fare la dichiarazione fiscale in tutti gli stati in cui sei registrato per la riscossione delle tasse, anche se per quel periodo non hai alcun onere fiscale.

Se avresti dovuto riscuotere l'imposta sulle vendite dai tuoi clienti, ma non lo hai fatto, dovrai pagare l'imposta sulle vendite scaduta di tasca tua aggiungendo interessi e sanzioni che in media raggiungono il 30% dell'importo dell'imposta dovuta.

Come operare in conformità con le regole e i regolamenti in materia di imposte sulle vendite

Rispettare il nesso economico è un processo multilaterale che dipende dalla precisa ubicazione della tua attività e dei tuoi clienti, dal volume delle tue vendite e dai prodotti che vendi. Ecco le tre fasi principali a cui ti devi attenere per rispettare le leggi fiscali negli Stati Uniti in qualità di attività:

1. Stabilire dove si ha il nesso

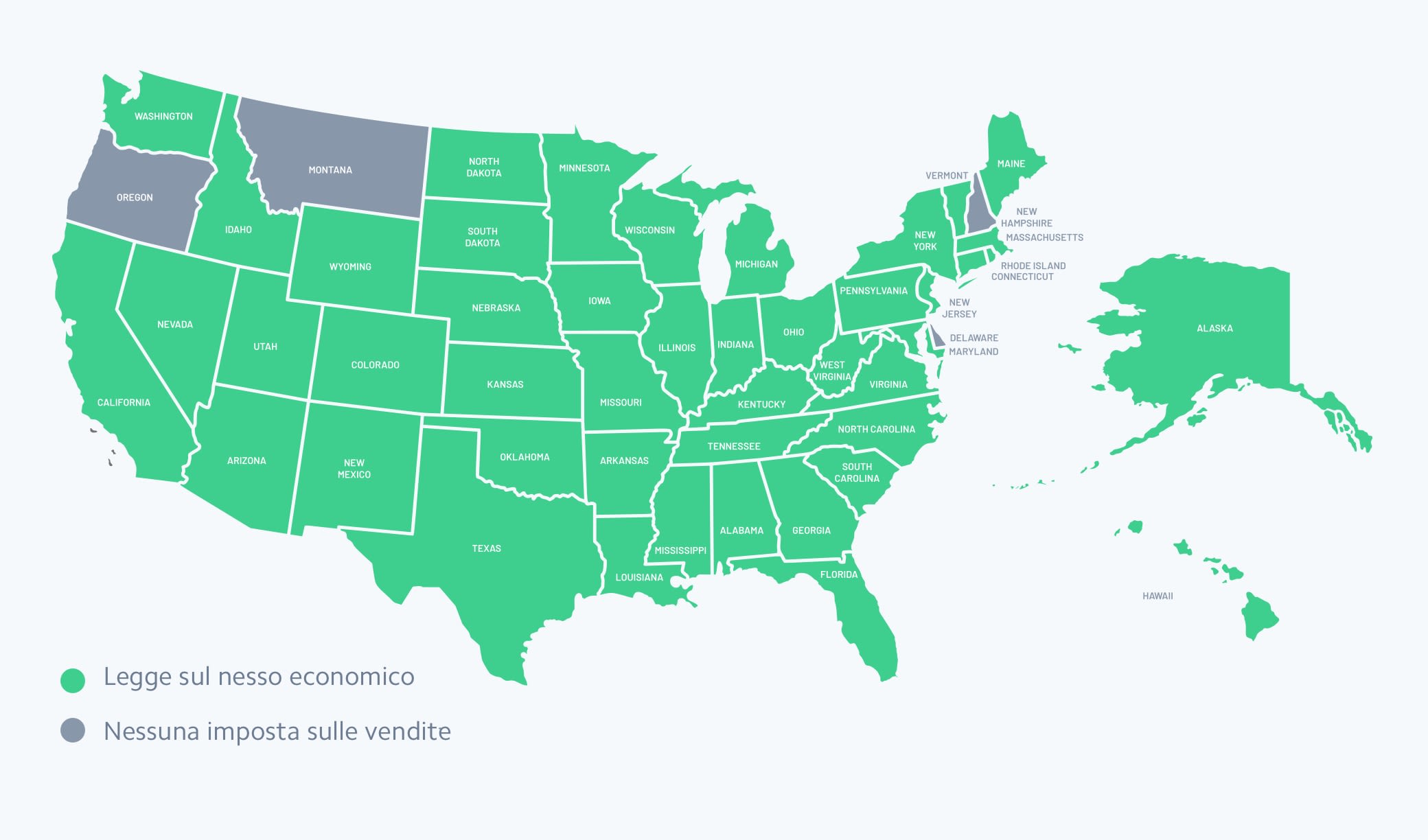

Ci sono 46 stati degli Stati Uniti che hanno leggi sul nesso economico. Lo stato di nesso economico in genere viene raggiunto quando si supera una determinata soglia in termini di reddito o di numero di transazioni. Queste soglie si basano in gran parte sugli ultimi 12 mesi di attività, con requisiti e scadenze di registrazione presso lo stato in cui pagare le tasse altrettanto variabili.

Questa immagine mostra gli stati USA in cui sono in vigore delle leggi sul nesso economico.

In gran parte degli stati, la soglia per il nesso economico è pari a vendite per 100.000 $ o a 200 transazioni in 12 mesi. Tuttavia, esistono delle eccezioni: ad esempio, in Texas e in California la soglia è di 500.000 $.

Che cosa devono fare le aziende se raggiungono la soglia per il nesso in materia di imposta sulle vendite?

Quando le aziende raggiungono la soglia per il nesso economico in una giurisdizione locale, devono procedere alla registrazione per la riscossione delle tasse sul sito web dell'agenzia statale responsabile delle imposte sulle vendite. Le aziende non devono riscuotere le tasse se non sono ancora registrate nella giurisdizione applicabile. I requisiti di registrazione variano da stato a stato. Ad esempio, in Texas, le aziende fuori stato sono tenute a registrarsi entro il primo giorno del quarto mese dalla data di raggiungimento della soglia di nesso economico. A Rhode Island, le aziende hanno tempo fino al 1° gennaio dell'anno successivo da quando hanno raggiunto la soglia di nesso economico per registrarsi, riscuotere e iniziare a versare l'imposta sulle vendite.

Le leggi specifiche variano anche in base al fatto che si vendano prodotti fisici, digitali o Software as a Service (SaaS). I prodotti digitali, come gli e-book, i corsi online, i file musicali e gli abbonamenti a siti web, possono essere particolarmente complessi. I beni digitali non sono soggetti a tassazione in tutti gli stati. Le giurisdizioni che applicano le imposte su questi beni hanno delle proprie definizioni di ciò che deve essere considerato prodotto digitale.

Anche se i prodotti SaaS sono considerati prodotti digitali, spesso hanno dei regolamenti esclusivi perché non vengono necessariamente scaricati. Ad esempio, le vendite di SaaS sono tassabili al 100% in Connecticut ma non lo sono in California. In Texas, invece, i prodotti SaaS sono tassati all'80% del prezzo di vendita, mentre i software scaricati sono tassati completamente. Scopri dove i prodotti SaaS sono considerati tassabili qui.

2. Verificare la propria giurisdizione e stabilire le aliquote fiscali applicabili

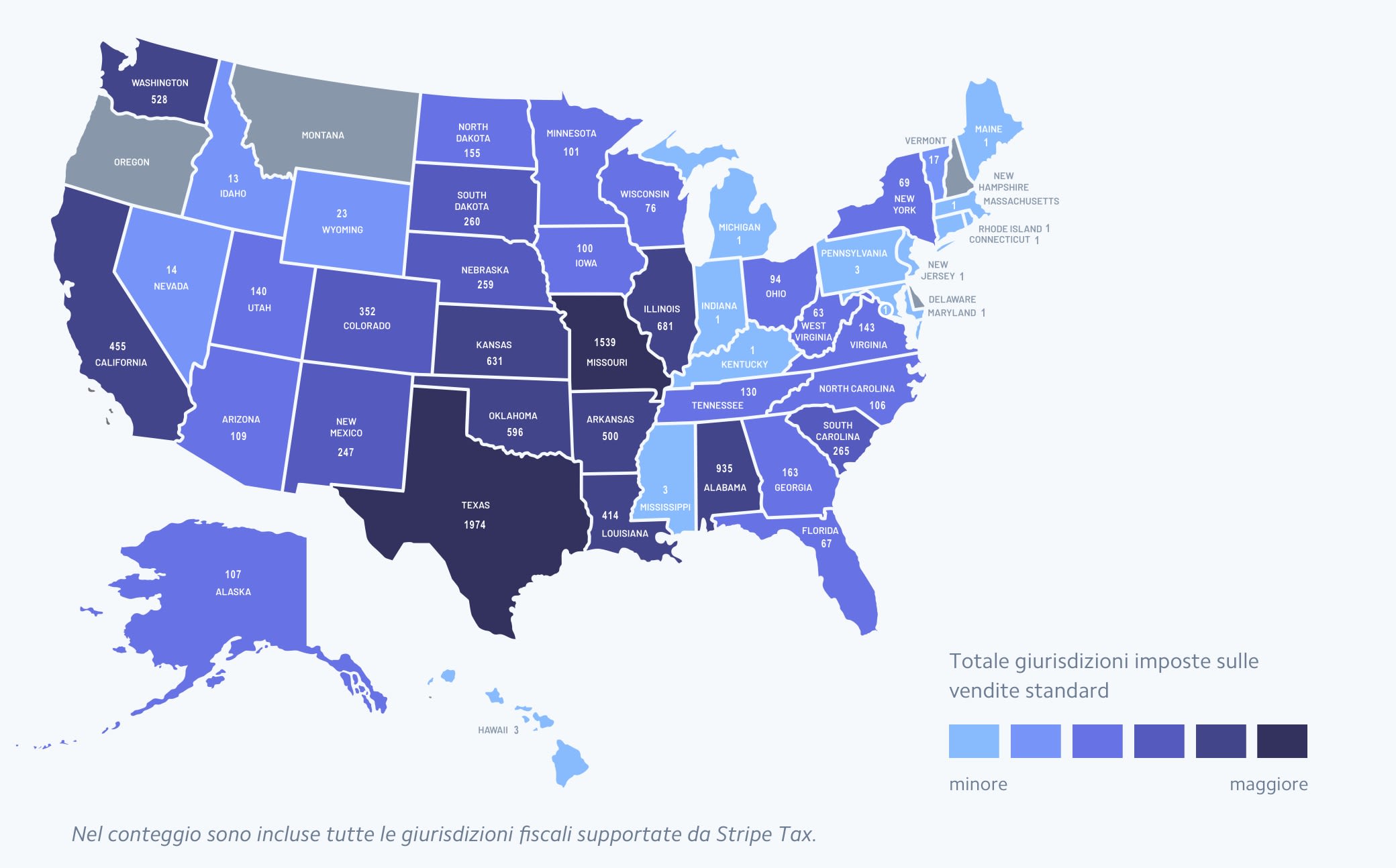

Negli Stati Uniti esistono più di 11.000 giurisdizioni fiscali e ciascuna applica regole diverse. Solo in Alabama ci sono più di 900 giurisdizioni fiscali, mentre il Texas ne conta oltre 1.900. Purtroppo, gli stati che hanno meno giurisdizioni fiscali non sono necessariamente meno complicati in quanto in termini di processi amministrativi e di esecuzione può esserci una grande varietà. Per assicurarti di fare tutto nel migliore dei modi, devi fare ricerche separate per ogni stato e ogni giurisdizione.

Le aliquote fiscali variano in base a ciò che si vende e a dove si vende, e vengono costantemente aggiornate. Per il 2024 sono previste variazioni a oltre 500 aliquote fiscali solo negli Stati Uniti. La Virginia, per esempio, sta esentando alcuni armadietti di sicurezza per le armi dall'imposta sulle vendite, mentre la città di Chicago inizierà a tassare gli e-commerce che vendono vino e acqua in bottiglia.

Aliquote delle imposte sulle vendite origin-based e destination-based

Quando le attività raggiungono la soglia per il nesso economico, è importante comprendere la differenza tra le aliquote delle imposte sulle vendite origin-based e destination-based.

Se la tua attività ha sede in uno stato che applica imposte origin-based, addebiterai l'aliquota dell'imposta sulle vendite statale e locale per il luogo in cui si trova la tua attività.

Per uno stato che applica imposte destination-based, dovrai calcolare l'aliquota dell'imposta sulle vendite per il luogo in cui si trova l'acquirente (o in cui vengono spediti gli articoli).

Ventiquattro stati hanno sottoscritto lo Streamlined Sales and Use Tax Agreement (SSUTA), un accordo nato per aiutare le imprese a gestire i loro obblighi fiscali nelle varie giurisdizioni. Tuttavia, data la mancata partecipazione di diversi stati, non si è creato un sistema uniforme tra tutti gli stati. Ecco perché è ancora estremamente importante prestare la massima attenzione alle linee guida specifiche di ciascuno stato.

3. Dichiarare e versare le tasse

Visita il sito web di ciascuna agenzia statale responsabile della gestione delle imposte sulle vendite per scoprire come presentare le dichiarazioni e, forse ancora più importante, quando farlo. Le scadenze variano da stato a stato, e la frequenza con cui occorre fare la dichiarazione cambia enormemente in base alla tua posizione e ai tuoi oneri fiscali.

Nel Tennessee, la dichiarazione fiscale va presentata una volta all'anno se l'onere fiscale mensile è pari o inferiore a 200 $. Ma, se superi la somma di 200 $, dovrai fare la dichiarazione a cadenza mensile, entro il 20 del mese successivo. Ad esempio, la dichiarazione per le imposte sulle vendite relative al mese di gennaio va fatta entro il 20 febbraio. Al contrario, il Dipartimento delle imposte e delle finanze di New York assegna una frequenza di dichiarazione (mensile, trimestrale o annuale) a ciascuna azienda che vende nello stato in base ai volumi di vendita.

I vantaggi di Stripe

Stripe Tax riduce la complessità delle procedure di conformità fiscale per permetterti di concentrati sullo sviluppo della tua attività. Calcola e raccoglie in automatico l'imposta sulle vendite, l'IVA e l'imposta su beni e servizi (GST) sia sui prodotti e servizi fisici che su quelli digitali, in tutti gli stati degli Stati Uniti e in oltre 30 Paesi. Stripe Tax è integrato in modalità nativa in Stripe per cui potrai iniziare a usarlo ancora più velocemente, senza integrazioni o plug-in di terze parti.

In qualità di strumento di automazione delle imposte sulle vendite, Stripe Tax può aiutarti a:

- Capire dove registrarti e riscuotere le imposte: scopri dove devi riscuotere le imposte in base alle tue transazioni Stripe e attiva la riscossione delle imposte in un nuovo stato o Paese in pochi secondi. Puoi iniziare a riscuotere le imposte aggiungendo una riga di codice alla tua integrazione Stripe esistente oppure aggiungi la riscossione delle imposte ai prodotti Stripe senza codice, come Invoicing, semplicemente facendo clic su un pulsante.

- Registrarti per pagare le imposte: lascia che Stripe gestisca le tue registrazioni fiscali negli Stati Uniti e approfitta di una procedura semplificata che precompila i dettagli della domanda, risparmiando tempo e garantendo la conformità alle normative locali.

- Semplificare le procedure di dichiarazione e versamento: con i nostri partner globali di fiducia, gli utenti beneficiano di un'esperienza fluida che si collega ai dati delle tue transazioni Stripe, lasciando ai nostri partner la gestione delle tue pratiche così tu puoi concentrarti sullo sviluppo del tuo business.