In seguito all'introduzione di un sistema di aliquote fiscali ridotte nell'ottobre 2019 e all'entrata in vigore della legge riveduta sulla conservazione dei documenti elettronici nel gennaio 2022, il panorama delle transazioni è cambiato notevolmente. Proprio nel momento in cui le operazioni contabili si fanno sempre più complesse, l'1 ottobre 2023 verrà lanciato il nuovo sistema di conservazione delle fatture (noto anche come "sistema di fatturazione").

Il nuovo sistema di fatturazione consente alle aziende che pagano l'imposta sui consumi di ricevere il credito d'imposta per gli acquisti adeguato. A essere interessato da questo sistema non è solo il venditore, ovvero chi riceve l'ordine ed emette la fattura. Anche l'acquirente, ovvero chi effettua l'ordine e riceve la fattura, deve tenere in considerazione alcuni aspetti.

Questa guida contiene una panoramica del sistema di fatturazione, ne illustra l'impatto sulle aziende e spiega come Stripe può aiutarti a semplificare le operazioni.

Che cos'è il sistema di fatturazione?

Il sistema di conservazione delle fatture entrerà in vigore l'1 ottobre 2023. Lo scopo di tale sistema, comunemente chiamato "sistema di fatturazione", è quello di consentire alle aziende che pagano l'imposta sui consumi di ricevere il credito d'imposta per gli acquisti adeguato emettendo e conservando "fatture" rispondenti a requisiti specifici.

Le voci fattura e il credito d'imposta per gli acquisti verranno illustrati nella sezione "Impatto del sistema di fatturazione sulle aziende". Questa sezione è invece dedicata allo scopo del sistema di fatturazione.

Il nuovo sistema di fatturazione si basa sulla legge riveduta sull'imposta sui consumi entrata in vigore l'1 ottobre 2019. In seguito alla revisione di questa legge, l'imposta sui consumi è passata dall'8% al 10% e contemporaneamente è stato introdotto il sistema di aliquote fiscali ridotte. L'imposta sui consumi comprende ora due diverse aliquote fiscali: l'aliquota standard (10%) e l'aliquota ridotta (8%). I venditori dovranno calcolare l'imposta sui consumi sulle base di queste due aliquote, mentre gli acquirenti dovranno determinare l'importo esatto dell'imposta. La contabilità diventerà quindi più complessa per entrambe le parti. Per risolvere il problema, è stato implementato il sistema di fatturazione, in grado di calcolare correttamente le imposte registrando separatamente le aliquote applicabili.

Un sistema simile è già stato adottato dall'Unione Europea, dove vengono applicate diverse aliquote. Nell'UE, di cui fanno parte più paesi europei, l'aliquota IVA (imposta sul valore aggiunto), che equivale all'imposta sui consumi del Giappone, è diversa non solo da paese a paese, ma anche a seconda del tipo di beni o servizi. Per questo è stato istituito il sistema di fatturazione, che prevede l'obbligo di emettere e conservare fatture elettroniche con dati sull'IVA specifici, al fine di precisare le aliquote fiscali e poter ricevere il credito d'imposta.

Impatto del sistema di fatturazione sulle aziende

Che cosa cambierà con l'entrata in vigore del sistema di fatturazione l'1 ottobre 2023?

La modifica principale è l'obbligo del credito d'imposta per gli acquisti. Tramite il sistema di fatturazione, un operatore commerciale registrato come società emittente di fatture emette una fattura e la conserva per conto dell'acquirente, che potrà quindi ricevere il credito d'imposta per gli acquisti.

Che cos'è il credito d'imposta per gli acquisti per l'imposta sui consumi?

Prima di proseguire, deve essere chiaro che cosa si intende con credito d'imposta per gli acquisti.

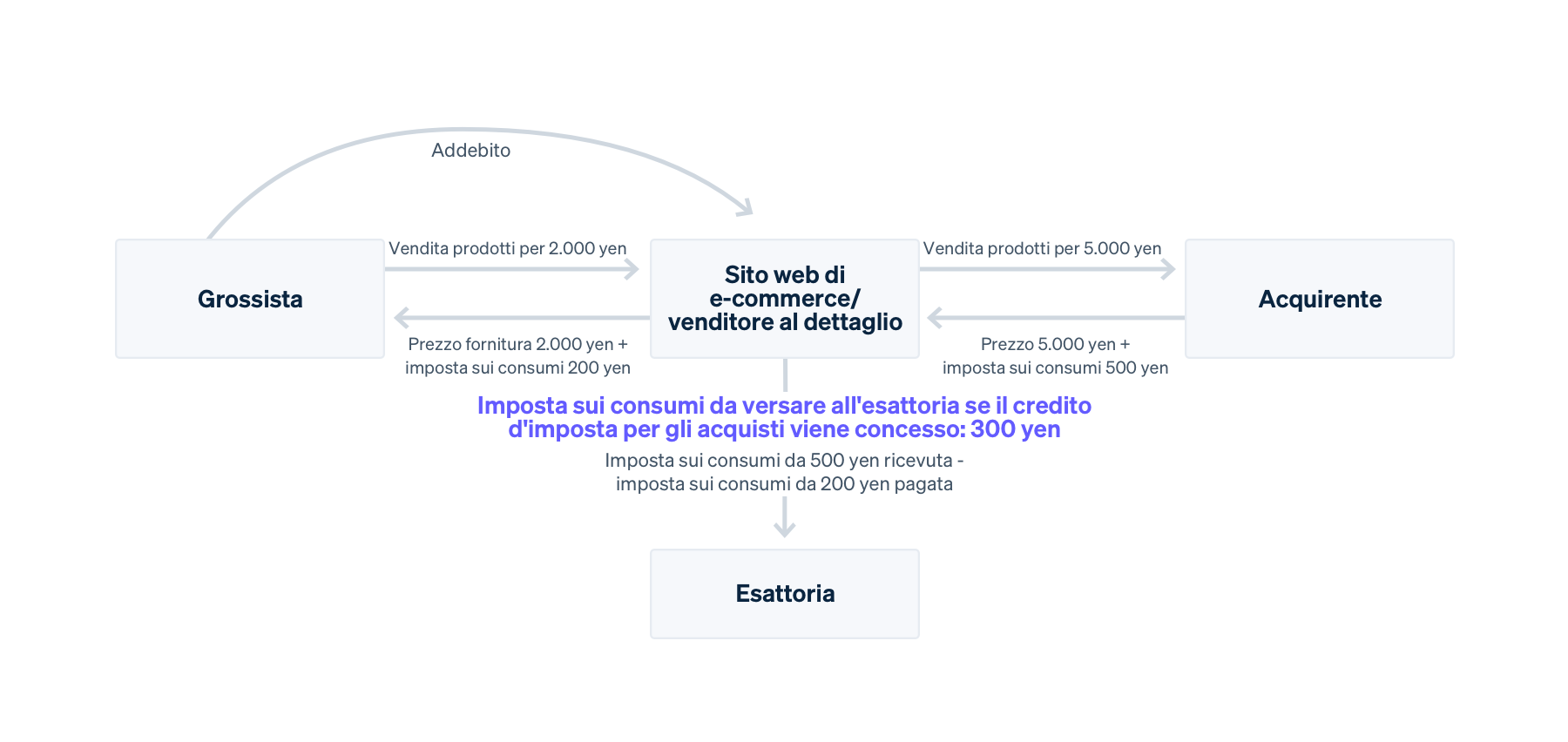

Il credito d'imposta per gli acquisti è il pagamento di un'imposta calcolato sottraendo "l'imposta sui consumi", pagata al momento dell'acquisto, da "l'imposta sui consumi", ricevuta da partner commerciali, da consumatori e così via, quando si effettuano pagamenti che includono l'imposta sui consumi.

Supponi, ad esempio, di gestire un sito di e-commerce che vende mobili e articoli per la casa. Immagina di acquistare un prodotto per 2.200 yen tasse incluse (prezzo d'acquisto: 2.000 yen + imposta sui consumi: 200 yen) da un grossista e poi di venderlo a un cliente sul tuo sito di e-commerce per 5.500 yen tasse incluse (prezzo d'acquisto: 5.000 yen + imposta sui consumi: 500 yen). L'imposta sui consumi è sostenuta dai consumatori, che in ultima analisi consumano i beni e i servizi, e viene versata dalle aziende allo stato. Tuttavia, questo non implica che le aziende versino l'intero importo dell'imposta sui consumi ricevuto dai consumatori.

In questo esempio, il venditore al dettaglio di mobili e articoli per la casa riceve 500 yen dal consumatore come imposta sui consumi, ma, quando acquista il prodotto dal grossista, versa 200 yen come imposta sui consumi che sottrae dall'imposta sui consumi ricevuta. Ciò significa che effettua un versamento di 300 yen (500 yen - 200 yen = 300 yen). Ecco spiegato il credito d'imposta sugli acquisti.

Obblighi previsti dal sistema fiscale per venditori e acquirenti

A partire dall'entrata in vigore del sistema di fatturazione, per ricevere il credito d'imposta per gli acquisti, sarà necessario emettere e conservare le fatture. Di conseguenza, in linea teorica, il venditore è obbligato dall'acquirente a emettere una fattura e l'acquirente deve tenere la contabilità e conservare le fatture e gli altri documenti per ricevere il credito d'imposta per l'acquisto.

Nell'esempio precedente, sia il grossista (il venditore) che il rivenditore di mobili e articoli per la casa (l'acquirente) saranno interessati dal sistema di fatturazione. Questa è una delle caratteristiche principali del sistema di fatturazione. Sia il venditore (chi riceve l'ordine ed emette la fattura) che l'acquirente (chi effettua l'ordine e riceve la fattura) devono imparare a utilizzare il sistema.

- Venditore: emette le fatture su richiesta dell'acquirente

- Acquirente: riceve e conserva le fatture emesse dal venditore, in linea teorica, per rispettare i requisiti relativi al credito d'imposta per gli acquisti

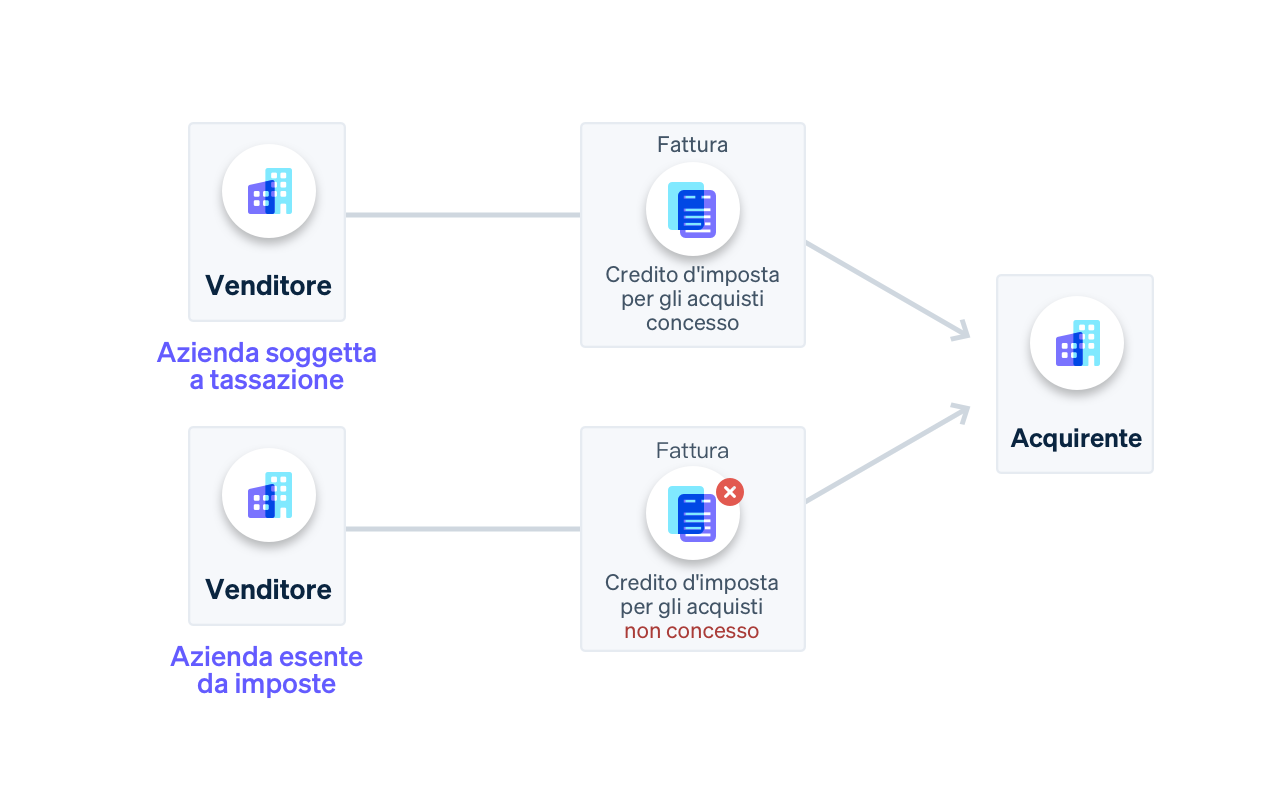

Un altro aspetto importante di questo sistema è che le fatture possono essere emesse solo da società emittenti autorizzate. Gli operatori commerciali non registrati invece non possono emettere fatture. In altre parole, se il venditore non è registrato, l'acquirente non potrà ricevere fatture e, in linea teorica, non potrà ricevere il credito d'imposta per gli acquisti. Di conseguenza, il carico fiscale per l'acquirente potrebbe essere maggiore.

Sistema di fatturazione: punti d'azione

Quindi che cosa devi fare?

Sono tre gli aspetti importanti da considerare quando si utilizza il sistema di fatturazione: "richiesta di registrazione come società emittente di fatture e altri documenti", "emissione di fatture conformi ai requisiti specificati" e "conservazione delle fatture".

(1) Richiesta di registrazione come società emittente di fatture e altri documenti

Il primo passo è richiedere la registrazione come società emittente di fatture e altri documenti.

Ricordiamo ancora una volta che, per emettere fatture, devi essere una società emittente di fatture e altri documenti registrata. Sarà quindi necessario compilare la richiesta di registrazione e inviarla all'autorità fiscale competente. In seguito all'approvazione della richiesta, viene generato un numero di registrazione contenente 13 caratteri, che inizia con una "T" (gli altri 12 caratteri corrisponderanno al numero dell'atto costitutivo nel registro delle imprese), per la società emittente di fatture e altri documenti.

Dall'1 ottobre 2021 si possono inviare le richieste di registrazione ed è necessario presentare la domanda entro il 30 settembre 2023, perché una società emittente risulti qualificata quando il sistema di fatturazione verrà lanciato l'1 ottobre 2023. Per le procedure di richiesta, consultare il sito web National Tax Agency.

Anche gli operatori commerciali esenti da imposte, ad esempio i titolari di ditte individuali o i liberi professionisti, che realizzano vendite imponibili per un valore massimo di 100 milioni di yen e fino ad ora sono stati esentati dal pagamento dell'imposta sui consumi, possono ancora registrarsi come società emittente di fatture e altri documenti. Tuttavia, allo stesso tempo, questo significa che dovrai presentare le dichiarazioni fiscali sui consumi come impresa soggetta a tassazione, quindi è probabile che riscontrerai un aumento degli oneri fiscali e amministrativi. Sono state inoltre introdotte misure di sostegno e altri provvedimenti, quindi, se hai intenzione di registrarti, consulta il sito web del Ministero delle finanze: è vero che sono disponibili misure di sostegno per il sistema di fatturazione?

(2) Emissione di fatture conformi ai requisiti

Nel sistema di fatturazione, il metodo di conservazione delle fatture e di altri documenti passerà dall'attuale sistema di conservazione delle fatture per categorie al sistema di conservazione delle fatture e dovranno essere aggiunte nuove informazioni obbligatorie, come il numero di registrazione, l'aliquota fiscale applicabile e l'imposta sui consumi classificata per aliquota fiscale. Sarà necessario aggiungere nuove voci alle fatture, modificare il layout e stabilire nuove procedure per la contabilità e l'emissione e la ricezione delle fatture per questo nuovo sistema.

Venditori al dettaglio, ristoranti, compagnie di taxi e così via, che operano per un numero non specificato di clienti, possono anche emettere una versione semplificata della fattura: la "fattura semplificata (fattura semplice)". Per ulteriori informazioni, consulta la pagina "Overview of the Tax Invoice Preservation System" della National Tax Agency.

Questa guida illustra in dettaglio le informazioni che dovranno obbligatoriamente essere presenti nelle fatture. Ora nelle fatture devono essere inserite tre nuove voci oltre alle normali categorie di voci per il sistema di conservazione delle fatture.

Voci obbligatorie per il nuovo sistema di conservazione delle fatture (le nuove voci aggiunte sono visualizzate in grassetto):

(1) Nome o titolo e numero di registrazione (numero di registrazione che contiene 13 caratteri e inizia con una "T") della società emittente della fattura

(2) Data della transazione

(3) Dettagli della transazione (idoneità per l'aliquota fiscale ridotta)

(4) Importo totale classificato per aliquota fiscale (imposta esclusa o inclusa) e aliquota applicabile

(5) Imposta sui consumi classificata per aliquota fiscale e così via

(6) Nome o titolo del destinatario del documento

Oltre alle fatture, avrai l'obbligo di emettere anche le "fatture rimborsate", se la merce viene restituita, o le "note di credito", se una fattura emessa conteneva errori.

Oltre a dover emettere le fatture, le società emittenti di fatture e altri documenti hanno l'obbligo di conservare una copia di ogni fattura emessa.

(3) Conservazione delle fatture

La "conservazione della fattura" è fondamentale, in quanto requisito del credito d'imposta per gli acquisti nel sistema di fatturazione.

Il venditore deve emettere una fattura su richiesta dell'acquirente e conservarne una copia per un determinato periodo di tempo. D'altra parte, anche l'acquirente è obbligato, in linea teorica, a conservare le fatture ricevute per un determinato periodo di tempo per poter ricevere il credito d'imposta per gli acquisti. È importante sapere che le fatture ricevute da venditori non registrati come società emittente di fatture e altri documenti non possono essere utilizzate per ricevere il credito d'imposta per gli acquisti. Tuttavia, per un determinato periodo di tempo saranno in vigore misure provvisorie che ti permetteranno di detrarre l'imposta sugli acquisti. Per ulteriori informazioni, consulta la pagina "Overview of the Tax Invoice Preservation System" della National Tax Agency.

Finora ci siamo concentrati sui tre aspetti principali, ma è necessario tenere in considerazione anche le attività richieste per effettuare i necessari riscontri, ad esempio controllare lo stato della registrazione dei partner commerciali, verificare che le fatture ricevute siano state compilate correttamente e controllare che i numeri di registrazione siano corretti.

Sistema di fatturazione, supportato da Stripe

Stripe offre una piattaforma di pagamento dotata di tutte le funzionalità necessarie. In vista dell'introduzione del nuovo sistema di fatturazione, stiamo lavorando per offrirti nuove modalità di gestione della fatturazione sulla Dashboard in modo semplice ed efficiente. Supporteremo inoltre la conservazione delle fatture utilizzando un metodo conforme alla nuova legge sulla conservazione dei documenti elettronici.

- Stripe Invoicing: Stripe Invoicing è uno strumento semplice per creare e inviare fatture online e per ricevere pagamenti immediati dagli acquirenti. Le funzioni offerte includono la creazione di fatture, la conservazione della cronologia delle modifiche, una funzionalità di sicurezza che impedisce l'eliminazione accidentale delle fatture, la possibilità di effettuare ricerche in base agli importi o alle informazioni di addebito e altre ancora. Prevediamo inoltre di supportare la creazione delle fatture all'incirca entro giugno 2023. L'utilizzo di Stripe Invoicing consente di completare le modifiche alle informazioni della fattura, nonché di creare e conservare le fatture, sulla Dashboard.

- Stripe Tax: Stripe Tax è uno strumento che consente di automatizzare la riscossione delle imposte nelle transazioni Stripe. Stripe Tax calcola e riscuote sempre l'importo corretto delle imposte. Supporta centinaia di prodotti e servizi oltre a essere aggiornato sulle modifiche apportate alle regole e alle aliquote fiscali.

- Stripe Billing: Stripe Billing è uno strumento che consente di gestire facilmente abbonamenti, fatturazioni ricorrenti e addebiti mensili. Come per Stripe Invoicing, prevediamo di supportare la creazione delle fatture all'incirca entro giugno 2023, consentendo la creazione e la conservazione delle fatture nella Dashboard.

- Facile da implementare: grazie a Invoicing e Billing, puoi completare dalla Dashboard la procedura di creazione, personalizzazione e invio delle fatture in pochi minuti, utilizzando le fatture fornite da Stripe online, senza dover scrivere una sola riga di codice. Fai clic qui per provare la fatturazione con Stripe.

- Se non usi Invoicing e vuoi utilizzare le ricevute come documenti di fatturazione semplificati (適格簡易請求書), puoi seguire la nostra guida.

Scopri in anticipo come inviare i documenti, se richiesto in caso di accertamento fiscale, e i requisiti per essere conforme alla legge sulla conservazione dei documenti elettronici, anche per le transazioni elettroniche diverse dalle fatture create ed emesse con Stripe.

Per ulteriori informazioni sui metodi di configurazione, vedi Best practice per la configurazione di fatture in Giappone.

Riferimento: National Tax Agency (sito web). "Electronic Transactions". Accesso effettuato 26 maggio 2023. https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/tokusetsu/01.htm

Glossario

- Fattura: fattura creata dal venditore per comunicare all'acquirente l'aliquota fiscale applicabile e l'importo esatto dell'imposta. Può essere emessa solo dalle società emittenti registrate.

- Venditore: nelle transazioni B2B, fornitore di beni o servizi per cui sono stati ricevuti ordini e per cui verranno emesse fatture.

- Acquirente: nelle transazioni B2B, destinatario di beni o servizi e di fatture.

- Sistema di aliquote fiscali ridotte: sistema introdotto l'1 ottobre 2019, che ha fissato l'imposta su alcuni prodotti come inferiore all'aliquota fiscale standard.

- Credito d'imposta per gli acquisti: quando si paga l'imposta sui consumi, si intende il pagamento di un'imposta calcolato sottraendo l'"imposta sui consumi pagata al momento dell'acquisto" dall'"imposta sui consumi ricevuta dai partner commerciali, dai consumatori e così via".

- Società emittente di fatture: operatore commerciale che, dopo lo screening della National Tax Agency, ha ottenuto un numero di registrazione come operatore abilitato a emettere fatture.