Questo report offre una panoramica completa sulla situazione delle frodi online. Abbiamo analizzato miliardi di tentativi di pagamento verso milioni di aziende su Stripe in un periodo di due anni e abbiamo collaborato con Milltown Partners (in partnership con focaldata) per intervistare oltre 2500 dirigenti aziendali in 9 mercati nel mondo (Australia, Canada, Francia, Germania, Giappone, Paesi Bassi, Singapore, Regno Unito e Stati Uniti).

Combinando le nostre analisi Stripe con i risultati del sondaggio, siamo riusciti a individuare le principali tendenze di frode dello scorso anno, come ad esempio l'aumento di contestazioni relative ai prodotti nel 2020 e il fatto che le aziende con ricavi ricorrenti sono particolarmente preoccupate per l'impatto finanziario delle frodi. Offriamo inoltre suggerimenti basati sui dati rilevati, grazie ai quali potrai adattarti con efficacia a queste tendenze. Concludiamo il report con quattro principali pratiche ottimali fondate sulle nostre previsioni sull'andamento del settore delle frodi.

Il report è suddiviso in quattro sezioni:

- Perché le frodi sono aumentate

- Come variano le frodi a seconda della regione, del paese e delle dimensioni dell'azienda

- L'impatto delle frodi sulle aziende

- Le nostre previsioni sul settore delle frodi

Riepilogo dei dati principali

Secondo il sondaggio, il 64% dei dirigenti aziendali a livello mondiale afferma che dall'inizio della pandemia è diventato più difficile per la propria azienda combattere le frodi. Riteniamo che ciò sia dovuto in parte all'aumento dei tipi di frode e del volume complessivo delle frodi.

All'inizio della pandemia, abbiamo osservato un aumento temporaneo del 156% nelle contestazioni relative ai prodotti, ad esempio con i codici di contestazione "prodotto non ricevuto" e "prodotto non accettabile". Ipotizziamo che i clienti abbiano richiesto storni dopo che i venditori avevano impiegato settimane, persino mesi, per evadere gli ordini a causa di interruzioni della catena di fornitura.

- Abbiamo inoltre rilevato che il 40% di aziende in più ha subito tentativi di attacchi di testing delle carte. Durante la pandemia sono state create migliaia di nuove aziende di e-commerce e riteniamo che tale crescita abbia generato nuove opportunità per i truffatori.

- Le aziende in tutto il mondo hanno registrato un aumento delle frodi; tuttavia, quelle in America Latina sono state, e continuano a essere, particolarmente suscettibili agli attacchi fraudolenti. Abbiamo osservato che le aziende in America Latina hanno un tasso di frode del 97% più alto rispetto a quello del Nord America e del 222% più alto rispetto alle aziende della regione Asia-Pacifico. Ciò è dovuto a una varietà di fattori specifici della regione, come l'infrastruttura di pagamenti gestita a livello locale.

- Le aziende con ricavi ricorrenti sono state le più colpite dalle frodi, soprattutto quelle B2C. Oltre il 75% delle imprese con abbonamento B2C ha segnalato che è aumentato il carico di lavoro di revisione manuale e che nell'ultimo anno ha dovuto destinare più risorse alla lotta antifrode. Queste aziende rivolte ai consumatori godono di una maggiore consapevolezza del brand, ovvero i loro prodotti sono più facili da rivendere. Di conseguenza, è più probabile che i truffatori le prendano di mira.

- L'impatto delle frodi sull'azienda va oltre le perdite finanziarie. La nostra analisi Stripe ha rilevato che più sono le frodi che un'azienda cerca di evitare, più è probabile che blocchi anche addebiti legittimi, riducendo così i tassi di conversione dei pagamenti. Nel tentativo di ridurre questi falsi positivi, le aziende possono rivedere manualmente i pagamenti segnalati, ma ciò comporta ulteriori attività di gestione.

- Prevediamo che le aziende si adatteranno a queste tendenze in quattro modi: 1) Gli interventi come 3DS cresceranno di importanza; 2) Fonti più ricche di dati aiuteranno le aziende a prendere decisioni più veloci e precise; 3) Le società emittenti e le aziende collaboreranno di più per semplificare le contestazioni e ridurre i falsi rifiuti; e 4) Le preferenze di pagamento del consumatore continueranno a cambiare, modificando il panorama delle frodi.

Perché le frodi sono aumentate

Il COVID-19 ha dato il via a un'ondata storica di crescita dell'e-commerce. Le aziende su Stripe hanno elaborato più di 640 miliardi di dollari di pagamenti nel 2021, il 60% in più rispetto all'anno precedente. Questi pagamenti provengono da un gruppo di aziende in rapida crescita: 1.400 nuove aziende si sono iscritte a Stripe ogni giorno lo scorso anno. Questa crescita ha creato più opportunità per i truffatori, in particolar modo nelle nuove aziende.

Molti imprenditori stavano avviando un'attività per la prima volta e non disponevano degli strumenti o delle risorse per gestire le frodi, oppure erano più concentrati a creare l'azienda e a farla diventare redditizia piuttosto che a studiare una strategia di prevenzione delle frodi. Ma queste difficoltà non erano riservate solo alle nuove aziende: anche quelle consolidate hanno riscontrato difficoltà nella prevenzione delle frodi a causa di tipologie più complesse o volumi maggiori di queste ultime rispetto ai periodi pre-pandemia.

Allo stesso tempo, i truffatori diventano sempre più sofisticati. Trovano nuovi metodi per colpire le aziende, spesso organizzandosi in gruppi e mettendosi in collegamento con altri truffatori per condividere le "pratiche ottimali".

Poiché sempre più acquirenti acquistano nei nostri negozi online, il volume dei pagamenti fraudolenti è aumentato. È difficile rivedere manualmente tutte le transazioni, quindi ci concentriamo su una loro selezione, dato che non ci [sono] abbastanza [risorse].

Le contestazioni relative ai prodotti sono raddoppiate nel 2020 rispetto al 2019

Da marzo 2020 a maggio 2020, la nostra analisi Stripe ha riscontrato che i pagamenti hanno avuto una probabilità doppia di produrre codici motivo non fraudolenti, come ad esempio con le contestazioni "prodotto non ricevuto" e "prodotto non accettabile", rispetto al 2019. Ipotizziamo che i clienti abbiano richiesto più storni dopo che i venditori avevano impiegato settimane, persino mesi, per evadere gli ordini a causa di interruzioni della catena di fornitura.

Apparentemente, l'America Latina ha sperimentato i tassi più bassi di contestazioni relative ai prodotti, ma crediamo che questa conclusione sia dovuta al comportamento delle società emittenti. In Messico, le contestazioni hanno una probabilità di segnalazione senza codice motivo sette volte maggiore rispetto a tutti gli altri paesi messi insieme, mentre in Brasile la probabilità che le contestazioni siano segnalate come frode è superiore del 50%.

Pratiche ottimali per la prevenzione di contestazioni relative al prodotto:

-

Rendi la tua politica di reso chiara, trasparente e ragionevole. Ad esempio, inizia la finestra di reso quando il cliente riceve l'articolo, anziché quando l'articolo viene spedito.

-

Aggiungi il nome della tua azienda direttamente nella voce dell'estratto conto della carta di credito.

-

Stabilisci una procedura di contestazione formale.

-

Avvisa i clienti prima di elaborare il pagamento. Per le aziende con abbonamento, assicurati che i clienti ricevano almeno un promemoria del loro prossimo pagamento.

-

Per le aziende di e-commerce, richiedi la firma del cliente alla consegna dell'ordine.

I tentativi di attacchi di testing delle carte hanno colpito il 40% in più di aziende

Il testing delle carte avviene quando qualcuno cerca di stabilire se i dati di una carta rubata sono attivi per poterla usare per effettuare acquisti. Un truffatore potrebbe farlo acquistando i dati di carte di credito rubate per poi cercare di convalidarle o fare acquisti con quelle carte per determinare quali sono ancora attive.

Nel primo anno di pandemia, abbiamo assistito a un picco del 40% delle aziende che hanno subito tentativi di attacchi di testing delle carte. Questa tendenza è stata individuata sia nelle aziende nuove che in quelle consolidate; tuttavia, quelle nuove (che si erano registrate su Stripe da meno di 90 giorni) rappresentavano una quota maggiore del solito tra le imprese che avevano subito testing delle carte.

Gli attacchi di testing delle carte possono influire negativamente sulle aziende in molti modi. L'afflusso delle transazioni dovute a un attacco di testing delle carte può condurre a costi di elaborazione dei pagamenti più elevati e al rischio di tempi di inattività (se un'azienda non riesce a gestire l'aumento del traffico, il sito web può bloccarsi). Inoltre, gli attacchi di testing delle carte riusciti danneggiano l'intero ecosistema finanziario. È più probabile che le aziende elaborino pagamenti da carte rubate, comportando più contestazioni. A causa dei rischi per l'ecosistema finanziario, le aziende potrebbero essere penalizzate dalle società emittenti e dai circuiti delle carte di credito per aver permesso che si verificassero attacchi di testing delle carte.

Da un'analisi Stripe separata di novembre 2021 è emerso che le organizzazioni di beneficenza sono particolarmente colpite dagli attacchi di testing delle carte: l'11% di tutti gli attacchi di testing delle carte che abbiamo osservato era rivolto a organizzazioni benefiche. Perché? Molte di queste organizzazioni permettono ai donatori (o, in questo caso, ai truffatori) di selezionare un piccolissimo importo da donare, come 1 o 5 dollari. Le piccole transazioni hanno una minore probabilità di essere notate sull'estratto conto dal vero titolare della carta. Inoltre, è probabile che le organizzazioni benefiche abbiano team antifrode più piccoli e che non dispongano delle risorse necessarie per bloccare le transazioni. Le organizzazioni di beneficenza (e tutte le aziende con testing di carte) non solo perdono denaro, ma sono anche penalizzate dalle banche per aver consentito che avvenissero questi attacchi.

Pratiche ottimali per la prevenzione di attacchi di testing delle carte:

-

Ottimizza l'integrazione con il tuo fornitore di servizi di pagamento. Molti fornitori di servizi di pagamento applicheranno controlli diversi per contenere gli attacchi di testing delle carte, ma il successo di tali controlli dipende dalla qualità dell'integrazione e dai segnali che invii al fornitore. In generale, più sono i dati forniti dalla tua integrazione, più probabile è il successo della prevenzione del testing delle carte.

-

Mantieni al sicuro le tue chiavi API. La tua chiave API segreta può essere usata per effettuare una chiamata API per conto del tuo account, ad esempio per creare addebiti o eseguire rimborsi. Tratta la tua chiave API segreta come se fosse una qualsiasi altra password e concedi l'accesso solo a chi ne ha bisogno.

-

Attiva un CAPTCHA nel tuo flusso di pagamento per distinguere i clienti legittimi dai bot di testing delle carte.

-

Imposta dei limiti per controllare l'importo del traffico in entrata e in uscita. Ad esempio, se i tester convalidano le carte associandole a nuovi clienti, potresti limitare il numero di nuovi clienti che provengono da uno specifico indirizzo IP in un giorno.

-

Valuta la possibilità di richiedere ai clienti di accedere all'account per eseguire un pagamento.

Come variano le frodi a seconda della regione, del paese e delle dimensioni dell'azienda

L'importanza della lotta alle frodi è universale: il 90% dei dirigenti che abbiamo intervistato afferma che la prevenzione delle frodi nell'e-commerce è importante per l'azienda. Tuttavia, esistono lievi differenze nelle attività fraudolente sulla base del settore e della posizione geografica dell'azienda, che suggeriscono un quadro più complesso.

Frodi per area geografica e paese

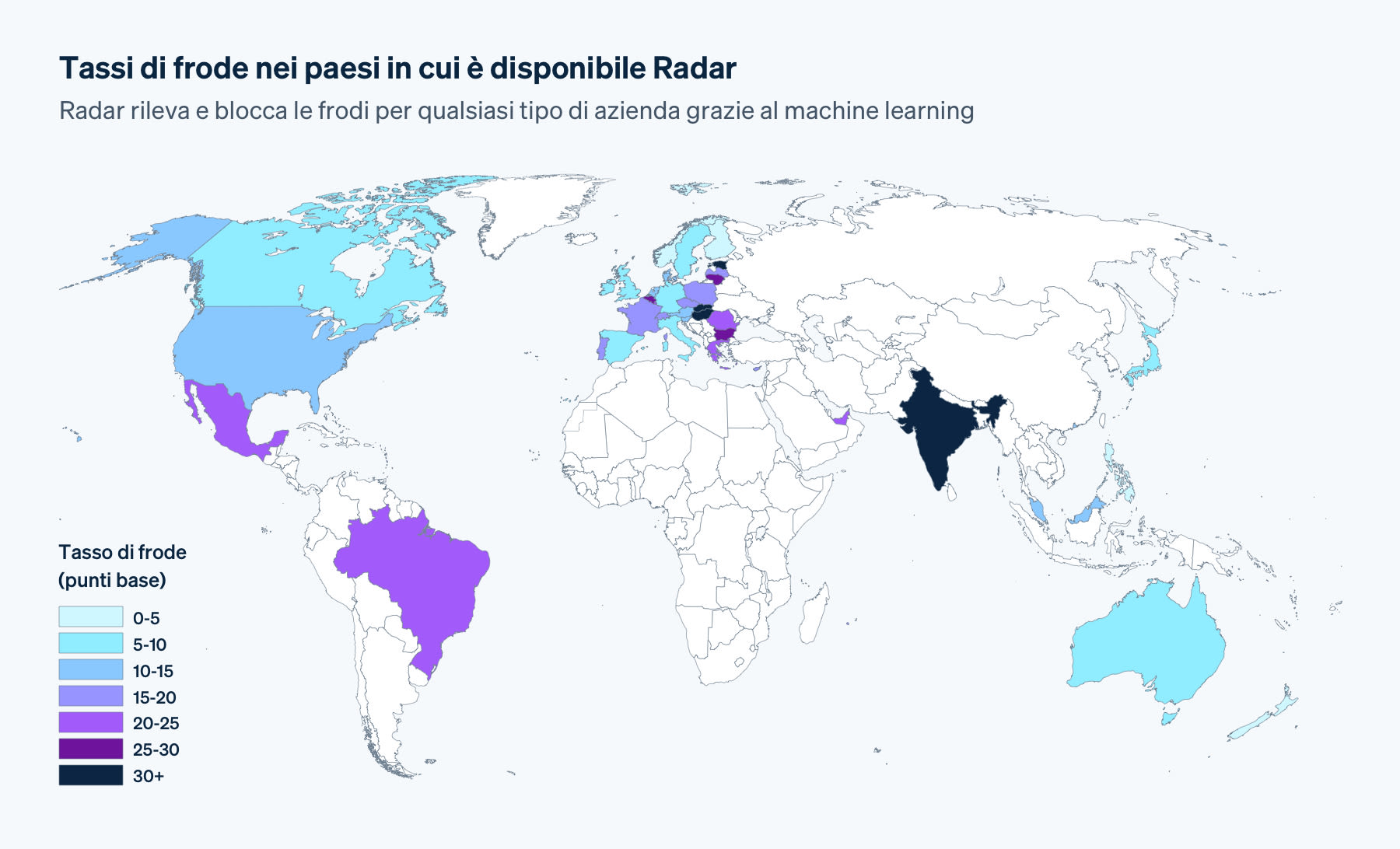

La maggior parte dei dati sul volume dei pagamenti a disposizione di Stripe riguarda le aziende in Nord America, di conseguenza utilizzeremo i dati del Nord America come riferimento per le altre regioni nell'analisi in questa sezione.

Tutte le attività online devono gestire le frodi; tuttavia, la nostra analisi Stripe ha mostrato che le aziende in America Latina sono particolarmente esposte a tassi di frode in crescita.

I nostri dati hanno mostrato che l'America Latina aveva i tassi di frode con carta più alti del mondo durante l'intervallo di tempo esaminato: il 97% in più rispetto al Nord America e il 222% in più rispetto alla regione Asia-Pacifico. L'infrastruttura di pagamenti gestita a livello locale e l'uso meno frequente della carta di credito implicano che i modelli di frode usati dalle banche possano essere meno efficaci rispetto ad altre regioni. Inoltre, le regole tendono a favorire i titolari delle carte nella procedura di contestazione, rendendo le aziende particolarmente vulnerabili alla frode. Oltre a questi fattori locali, il mercato si sta spostando sempre più online (abbiamo assistito a un incremento del 518% delle nuove aziende che si sono unite a Stripe in America Latina nel 2021), creando ulteriori opportunità di attacco da parte dei truffatori.

Le aziende in Europa, Medio Oriente e Africa hanno registrato tassi di frode significativamente minori rispetto al Nord America, riflettendo probabilmente l'impatto delle normative sull'autenticazione forte del cliente (SCA), che impone alle aziende di inserire l'autenticazione a due fattori nel flusso di pagamento.

Vi è stata anche una notevole varietà fra paesi. Ad esempio, la Francia ha un tasso di frode quasi doppio di quello della Germania, mentre Singapore di circa la metà rispetto all'intera regione Asia Pacifico. Questa varietà tra i vari paesi rende ancora più complessa la lotta alla frode da parte delle aziende globali. Di conseguenza, non esiste un approccio adatto a tutti nella gestione della frode.

Se disponi di risorse sufficienti, ti consigliamo di analizzare i comportamenti dei clienti, le tendenze di mercato e le normative in ogni paese in cui operi per comprendere meglio gli attacchi e i vettori di frode più probabili in cui potresti imbatterti. Tuttavia, col crescere delle aziende, tale complessità potrebbe diventare difficile da gestire; pertanto, sottolineiamo l'importanza di adottare un sistema di lotta alla frode automatico e sofisticato.

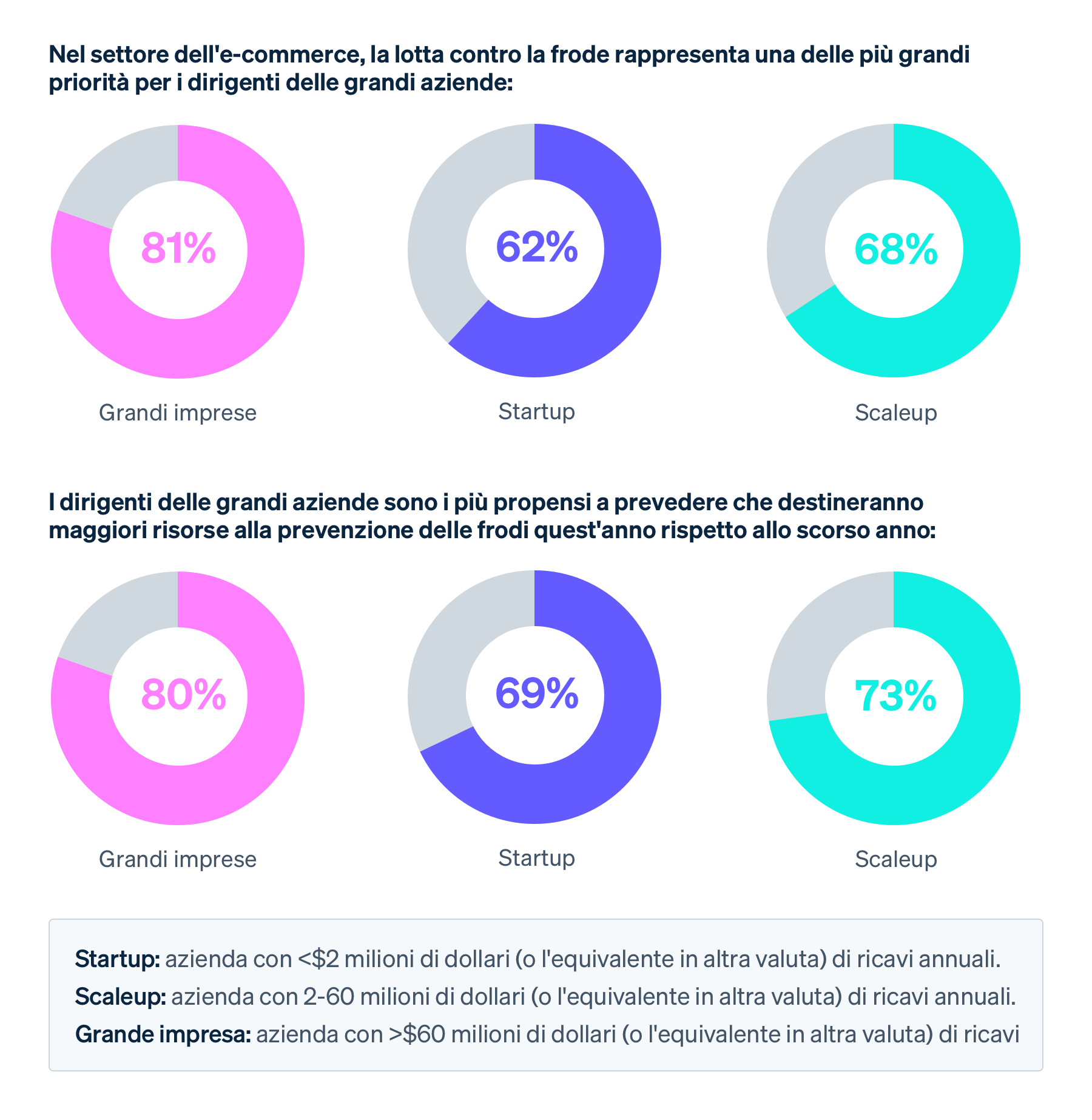

Frodi per dimensioni dell'azienda e modello aziendale

I dirigenti aziendali percepiscono il rischio di frode in maniera diversa a seconda delle dimensioni dell'azienda e del modello aziendale adottato. Ad esempio, il nostro sondaggio ha rivelato che la prevenzione delle frodi diventa più importante all'aumentare delle dimensioni aziendali e non sorprende che le aziende più grandi abbiano più risorse da investire in una strategia di prevenzione rispetto a quelle più piccole. Detto questo, le risorse da sole non bastano. Secondo il nostro sondaggio, è più probabile che i dirigenti aziendali che dispongono di grandi team antifrode si trovino ad affrontare sfide di carattere operativo per gestire le frodi ed è più probabile che segnalino maggiori perdite dovute a esse.

Queste tendenze potrebbero indicare opportunità per aziende più piccole: le aziende in crescita potrebbero decidere di sviluppare una strategia antifrode approfondita mentre sono ancora piccole, per giocare d'anticipo sul problema. Tutto ciò potrebbe però comportare uno svantaggio, in quanto destinare tempo e risorse alla lotta antifrode potrebbe gravare sulla crescita dell'azienda e le attività di dimensioni più piccole dovrebbero valutare con attenzione un compromesso.

Inoltre, abbiamo analizzato i risultati del nostro sondaggio sulla base del modello aziendale, suddividendo le aziende nelle seguenti categorie:

- Software as a service (SaaS)

- Abbonamenti B2C

- Marketplace e piattaforme

- E-commerce

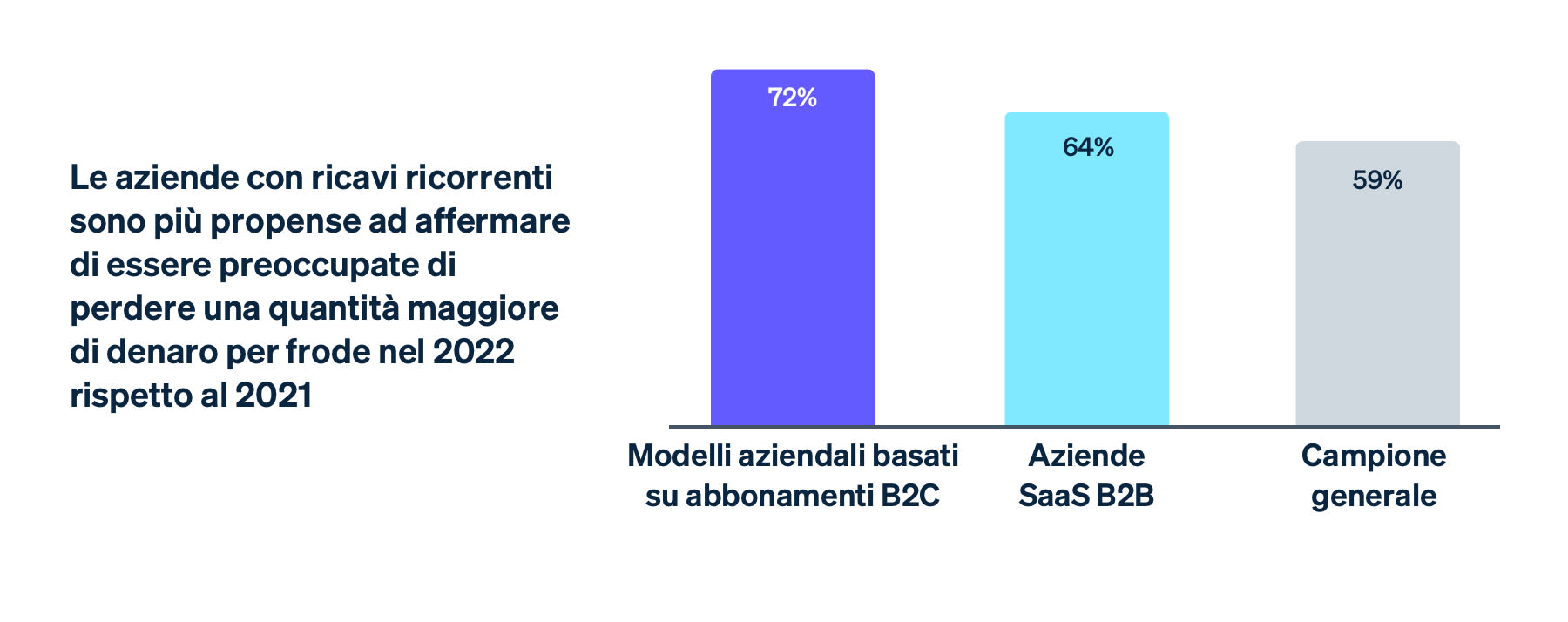

Abbiamo scoperto che le aziende con ricavi ricorrenti sono le più preoccupate per l'impatto finanziario delle frodi. Rispetto ad altri modelli aziendali oggetto del sondaggio, i dirigenti antifrode nelle aziende con ricavi ricorrenti erano più preoccupati di perdere denaro per le frodi ed è probabile che pensino di aver perso una parte maggiore dei ricavi nel 2021 rispetto ai periodi pre-pandemia. Tali preoccupazioni potrebbero essere il risultato del loro modello aziendale: poiché generano ricavi secondo una frequenza impostata (ad esempio, mensile o trimestrale) e poiché hanno assistito a un aumento dei tassi di frode nell'ultimo anno, è probabile che pensino che la tendenza continuerà di pari passo con la crescita dell'azienda.

In particolare, le aziende con abbonamenti B2C hanno avuto più difficoltà per il carico di lavoro dovuto alle frodi. Queste erano più disposte a segnalare l'incremento dei casi di revisione manuale nel 2021, l'assegnazione di più risorse per combattere le frodi e il posticipo di investimenti o piani di espansione per poter far fronte alle frodi.

Ipotizziamo che le aziende B2C abbiano subito maggiori frodi perché hanno più probabilità di essere brand di prodotti per la casa, semplificando ai truffatori la rivendita dei beni o servizi rubati (ad esempio acquistando un abbonamento digitale con una carta di credito rubata, per poi rivenderlo a un prezzo inferiore).

L'impatto delle frodi sull'azienda

La frode è costosa. Infatti, il 59% degli intervistati quest'anno si aspetta una perdita dei ricavi per frode maggiore rispetto allo scorso anno.

Le aziende perdono denaro sia a causa delle contestazioni per frode, sia per cercare di evitare le frodi. Ad esempio, se la tua azienda perde una contestazione, hai l'onere di pagare una somma maggiore rispetto a quella della transazione originale. Spesso la frode porta a tariffe di storno (il costo associato alla banca che annulla il pagamento con carta) e a commissioni del circuito maggiorate per le contestazioni.

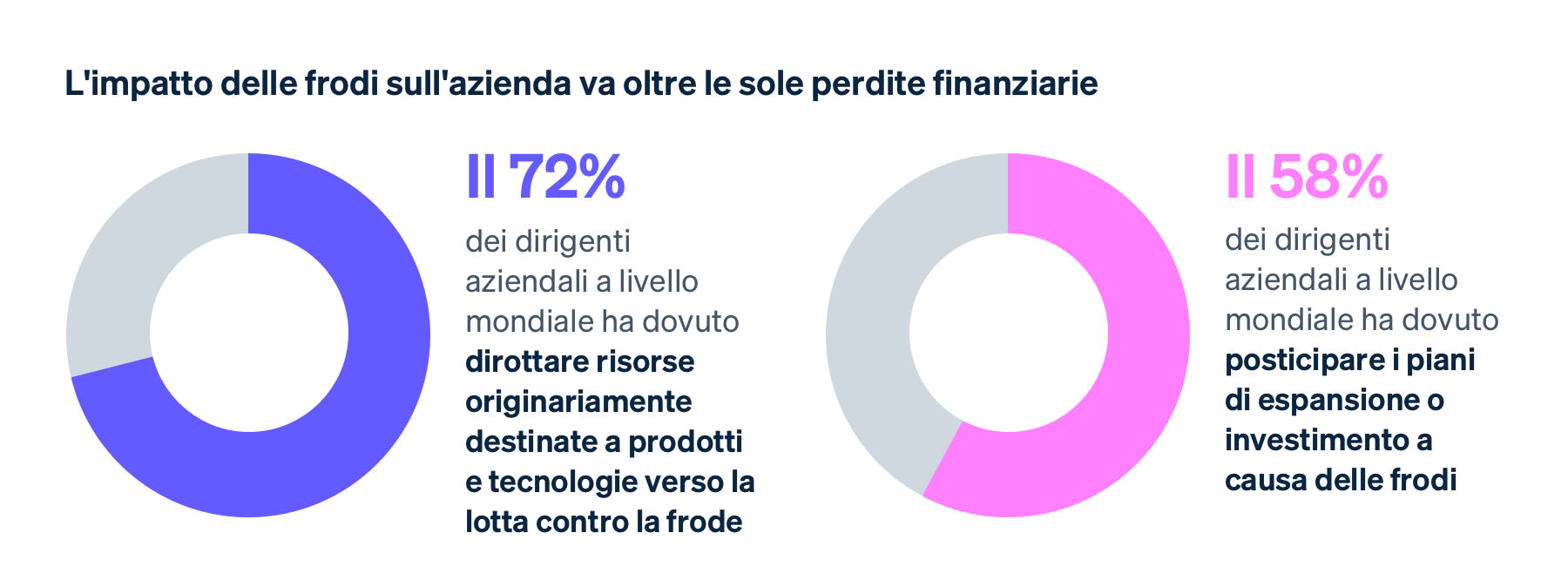

Tuttavia, il sondaggio ha riscontrato che l'impatto delle frodi sull'azienda va oltre le sole perdite finanziarie. Molte aziende devono creare un team antifrode o dirottare risorse originariamente destinate a prodotti e programmi verso attività di gestione, sottraendone di preziose al prodotto principale.

Riduzione dei tassi di conversione dei pagamenti

Nella nostra analisi Stripe abbiamo rilevato che più sono le frodi che un'azienda cerca di evitare, più è probabile che blocchi anche addebiti legittimi.

I falsi positivi, o falsi rifiuti, si hanno quando un cliente legittimo tenta di fare un acquisto ma gli viene impedito. I falsi rifiuti possono avere risvolti negativi per le aziende sia dal punto di vista dell'utile lordo che in termini di reputazione. Effettivamente, il 33% dei consumatori dichiara di non voler più acquistare da un'azienda a seguito di un falso rifiuto.

Anche una sola questione legata alla frode [può] causare molti problemi e potrebbe farci perdere un cliente legittimo a causa di ulteriori controlli di sicurezza.

Vi è un compromesso tra la prevenzione di ulteriori contestazioni e la riduzione del numero dei clienti legittimi bloccati. Quando si previene la frode, si aumenta il numero di clienti regolari bloccati. D'altra parte, la riduzione del numero di clienti legittimi bloccati erroneamente spesso aumenta la probabilità che le vere frodi passino inosservate. Questo compromesso dipende anche dalla tua soluzione antifrode: dovrai sempre

gestirlo se la tua soluzione antifrode è statica e non investi risorse continuamente per migliorarla. Al contrario, se i tuoi modelli di soluzioni antifrode si adattano continuamente e variano a seconda dei vettori delle frodi, potrebbe rappresentare un problema minore.

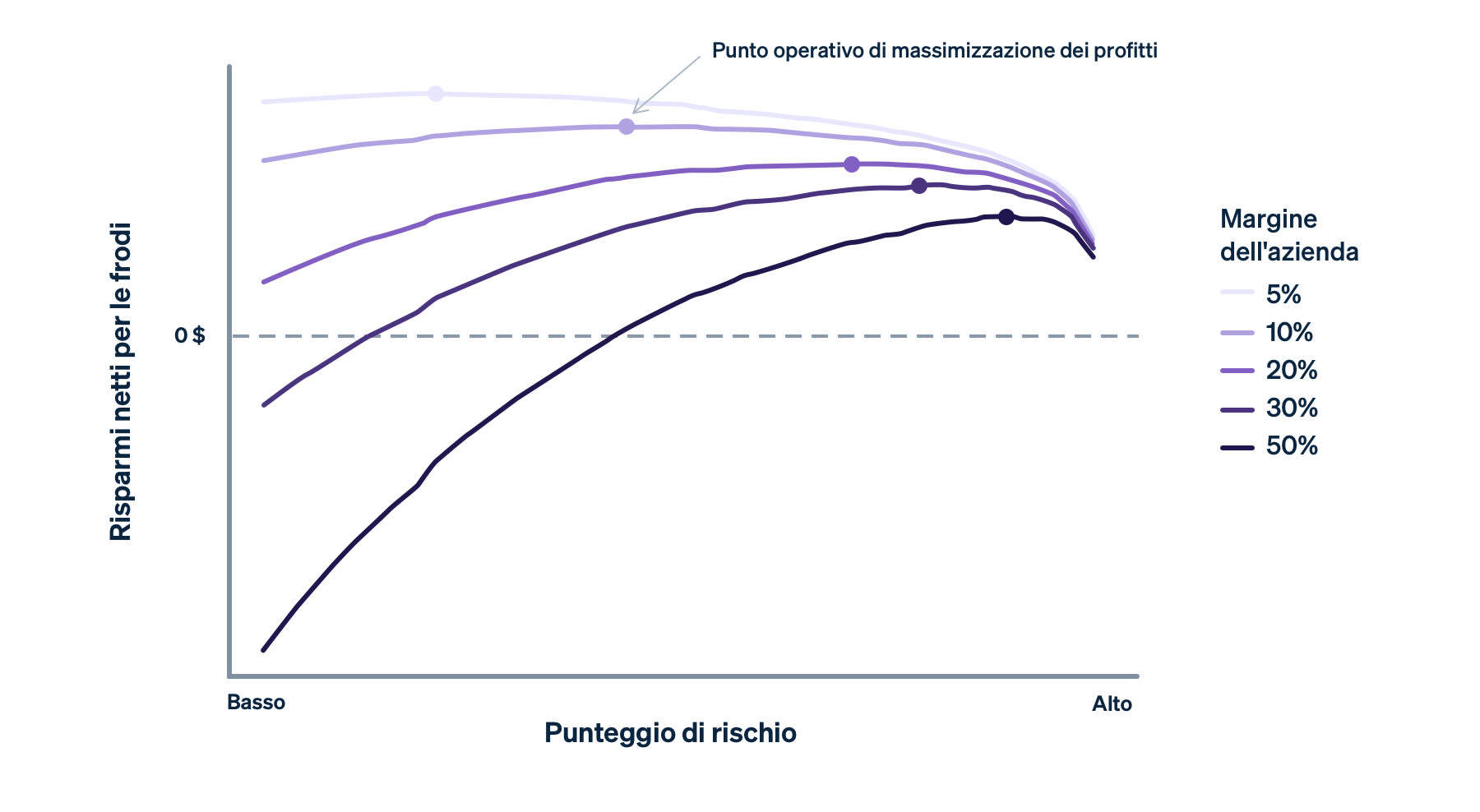

Dato il compromesso tra la prevenzione delle contestazioni e il blocco di pagamenti legittimi, le aziende possono stabilire la soglia alla quale bloccare i pagamenti per ottimizzare i profitti. Questo punto di ottimizzazione dei profitti corrisponde alla massima differenza fra i costi legati alla frode evitati e il blocco dei profitti regolari.

Punteggio di rischio: la soglia alla quale bloccare le transazioni utilizzando Radar (le impostazioni predefinite bloccano le transazioni quando superano un punteggio di rischio di 75).

Risparmi netti sulle frodi: il risultato dei costi totali legati alla frode evitati meno i profitti legittimi bloccati.

Come leggere questo grafico: all'aumentare della soglia di rischio lungo l'asse x, aumenta la probabilità che la transazione sia fraudolenta. Maggiore è la soglia di rischio, minore è il numero di transazioni bloccate. Bloccando più transazioni, i risparmi netti sulle frodi aumentano, ma è più probabile che vengano bloccate anche transazioni legittime.

Il compromesso fra la prevenzione delle frodi e il blocco delle transazioni legittime dipende dal margine per transazione. Ad esempio, le aziende con transazioni ad alto margine (50%) lungo la linea blu scura nel grafico potrebbero avere più probabilità di autorizzare un numero maggiore di transazioni e avrebbero una soglia di rischio maggiore, perché ogni singola transazione legittima ha un valore molto più elevato (rispetto alle imprese con margini più bassi, ad esempio).

Le aziende devono gestire questo compromesso sulla base dei loro margini, del profilo di crescita e di altri fattori. Se i margini di un'azienda sono ridotti, ad esempio per chi vende generi alimentari online, il costo di una transazione fraudolenta potrebbe dover essere compensato da centinaia di transazioni regolari, rendendo molto oneroso ogni falso negativo. Le aziende che rientrano in questo profilo potrebbero optare per la creazione di un'ampia rete volta a cercare di arrestare le frodi potenziali. D'altra parte, se i margini di un'azienda sono elevati, ad esempio per una SaaS, vale il contrario. I ricavi persi per un cliente legittimo bloccato potrebbero superare i costi di un aumento delle frodi. È importante anche notare che le aziende possono scegliere come ottimizzare i tassi di frode fino a un certo punto: se la frode raggiunge determinati livelli, i circuiti delle carte di credito impongono tasse e multe.

Attività di gestione

Nel tentativo di ridurre i falsi positivi, le aziende possono rivedere manualmente i pagamenti segnalati, per confermare che siano effettivamente fraudolenti. Ciò rappresenta un carico di lavoro piuttosto intenso; le aziende hanno bisogno di un team di analisti delle frodi per valutare i rischi sulla base di vari fattori, come i dettagli della transazione e la cronologia del cliente.

È molto frustrante, perché significa che dovrò destinare le risorse necessarie a risolvere la situazione, altrimenti mi sfuggirà di mano.

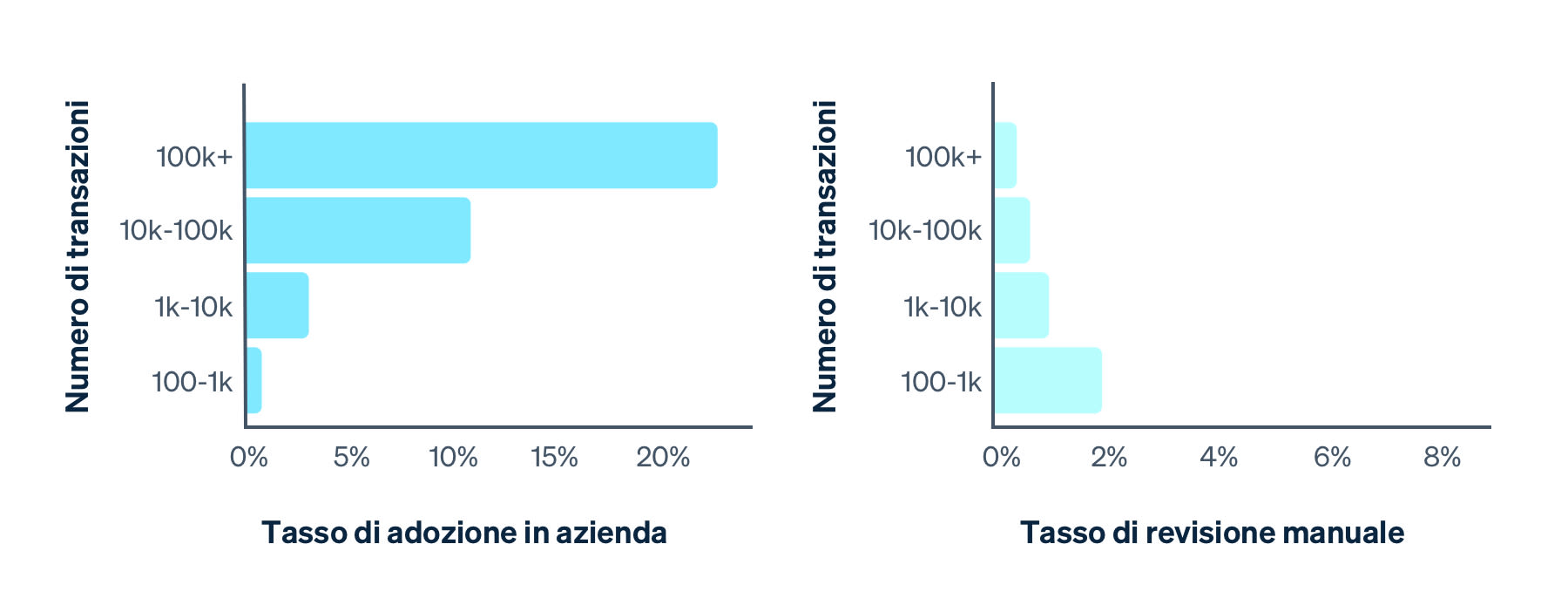

Percentuale di imprese Stripe attive e ammissibili che usano revisioni manuali (tasso di adozione da parte delle aziende) e la percentuale media di transazioni esaminate manualmente (tasso di revisione manuale) per numero di transazioni dell'ultimo anno (i numeri elencati sono i limiti superiori degli intervalli)

Abbiamo riscontrato che le aziende più grandi sono più disposte ad adottare le revisioni manuali, ma più sono grandi e minore è la frazione di transazioni che vengono riviste. Ad esempio, più del 20% delle aziende con oltre 100 mila transazioni nell'ultimo anno ha usato le revisioni manuali, ma ha rivisto meno dell'1% delle transazioni totali. Le grandi aziende hanno le risorse per rivedere manualmente le transazioni, ma concentrano tali risorse per le transazioni di alto valore.

Consigli per ridurre l'attività di gestione:

-

Per le piccole aziende senza appositi team antifrode, una soluzione di garanzia per gli storni (in cui una terza parte garantisce la copertura dei costi di storno) potrebbe essere particolarmente utile.

-

Per le medie e grandi aziende di e-commerce, una soluzione di machine learning può aiutare a combattere le frodi su larga scala, senza ricorrere a ulteriori risorse tecniche.

-

Le grandi aziende usano spesso soluzioni specifiche (ad esempio, strumenti che supportano i CAPTCHA o la scansione delle carte) unitamente ai software antifrode o come input verso i propri modelli antifrode.

Le nostre previsioni sul settore della frode

Le frodi si evolvono continuamente nel tempo, e così è stato anche nel 2021. Infatti, nell'ultimo anno i truffatori sono diventati sempre più sofisticati, andando a colpire le aziende online con nuove modalità. Abbiamo parlato di numerose sfide in questo articolo, ma cosa significa questo per la tua azienda? Riteniamo che le aziende dovrebbero adattarsi al panorama attuale delle frodi in quattro modi:

1. Gli interventi, come 3DS, cresceranno di importanza

Gli interventi ti consentono di bloccare o autorizzare transazioni in maniera più sicura quando queste sembrano sospette lanciando una "sfida" per i clienti (ad esempio, chiedendo loro di inserire un codice una tantum inviato via messaggio di testo).

Gli interventi possono assumere molte forme, tra cui:

- 3DS, che richiede ai clienti di completare l'autenticazione a due fattori per effettuare un pagamento. È il principale metodo di autorizzazione della carta usato per soddisfare i requisiti dell'autenticazione forte del cliente (SCA) in Europa, nonché il meccanismo chiave adottato dalle aziende per richiedere esenzioni dalla SCA.

- Verifiche dell'identità, ad esempio chiedendo ai clienti di scansionare un documento di identità emesso dalla pubblica amministrazione per verificare la loro identità.

- Scansioni delle carte per confermare che il cliente sia in possesso della carta fisica al momento di eseguire la transazione.

- Strumenti CAPTCHA che richiedono ai visitatori di un sito web di risolvere un semplice rompicapo, come ad esempio trascrivere una serie di numeri o lettere da un'immagine deformata.

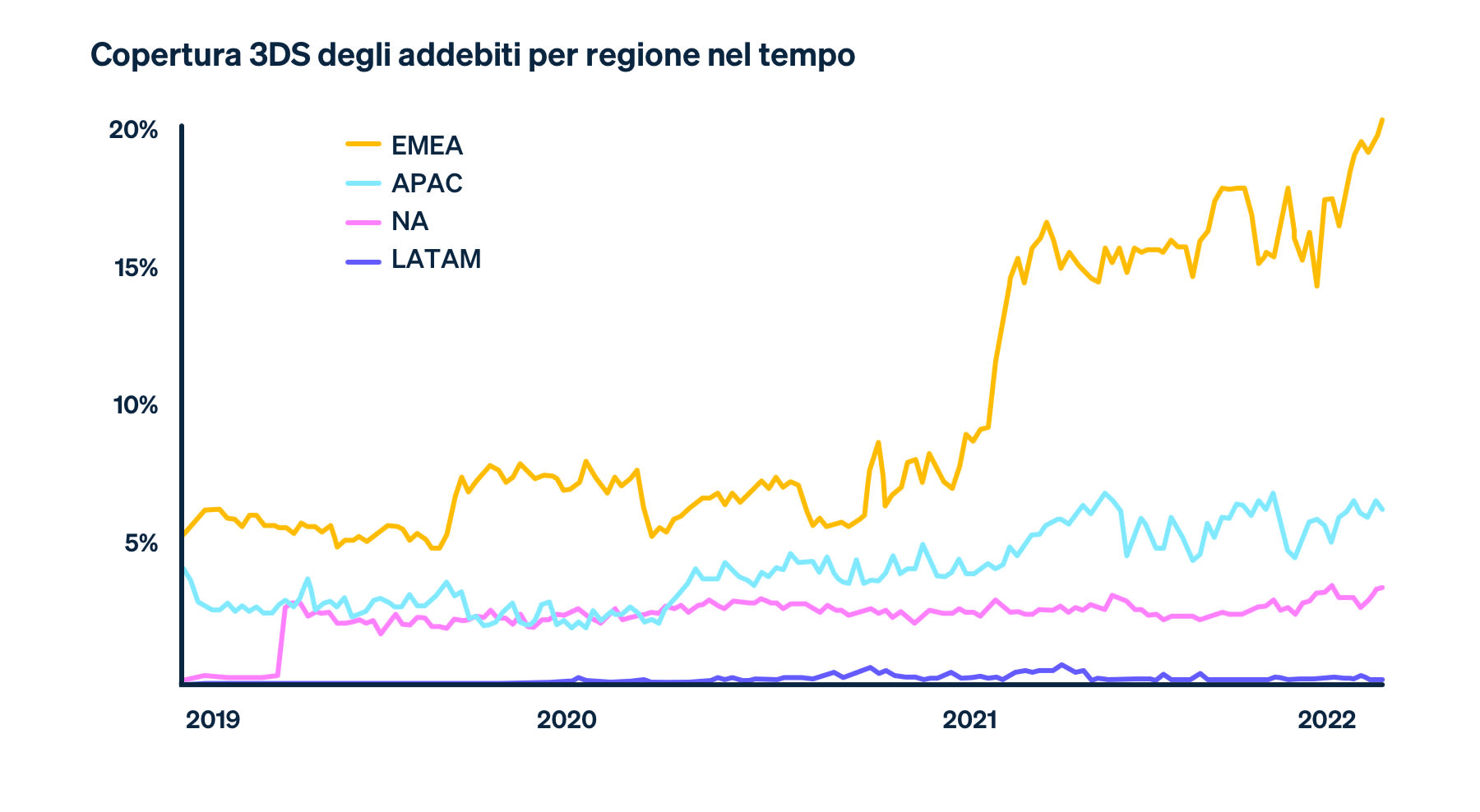

Gli interventi stanno già acquistando popolarità. Abbiamo analizzato l'attività di un intervento specifico, 3DS, tra le aziende Stripe nel 2021 e scoperto che l'adozione di 3DS è aumentata a tutti i livelli, con le maggiori acquisizioni al di fuori del Nord America. Come ci si aspettava, le aziende europee hanno riscontrato il maggior aumento nell'adozione di 3DS (questo è il risultato dei requisiti SCA applicati completamente in quasi tutti i paesi europei idonei nell'ultimo anno). Le normative sulla scia della SCA stanno acquistando popolarità anche al di fuori dell'Europa, con l'incremento più alto in India.

In un esperimento, Stripe ha osservato che l'abbassamento della soglia alla quale scatta 3DS ha comportato una riduzione del 74% del tasso di contestazioni per frode. Inoltre, rispetto al blocco totale degli addebiti, 3DS permette comunque alla maggior parte dei pagamenti di andare a buon fine (il 67% su tutti i livelli di rischio, il 5% per il livello di rischio più elevato). Tuttavia, le prestazioni di 3DS possono variare a seconda della società emittente.

In futuro, ci aspettiamo un aumento dell'uso degli interventi. Le aziende li applicheranno a una parte maggiore del loro volume di transazioni e ne useranno diversi tipi, specialmente quelli che riducono le complessità della procedura di pagamento.

Suggerimenti per l'uso degli interventi:

-

Sostituisci le transazioni che vengono bloccate attualmente con gli interventi per aumentare la conversione ed evitare di bloccare addebiti legittimi.

-

Gli interventi possono comportare complessità nell'esperienza del cliente, avendo così un impatto negativo sulla conversione. Ottimizza e testa con cura come utilizzarli per assicurarti di non incidere in modo negativo sui clienti legittimi.

-

Ogni intervento ha un tasso di approvazione diverso e un diverso impatto sulla riduzione delle frodi. Ad esempio, mentre le chiavi di sicurezza sono estremamente efficaci nel bloccare i truffatori, queste possono incidere negativamente sulla conversione. Scegli l'intervento giusto sulla base della rischiosità dell'azione che il tuo cliente esegue e della tua tolleranza al rischio / alla conversione.

-

Esegui interventi dove hanno più senso logico nel percorso del cliente (ad esempio, richiedendo la scansione di una carta fisica quando un cliente fornisce i dettagli della carta).

2. Fonti più ricche di dati aiuteranno le aziende a prendere decisioni più velocemente e con maggior precisione

La gestione delle frodi era principalmente manuale e richiedeva che un team di analisti rivedesse ogni singola transazione. Oggi, la maggior parte delle aziende usa modelli di machine learning e automazione su vari livelli per combattere le frodi su larga scala, oltre a effettuare revisioni manuali laddove necessario (questo approccio ibrido varia a seconda dei settori e dei modelli aziendali). I modelli di machine learning apprendono a distinguere le transazioni legittime da quelle potenzialmente fraudolente e alcuni possono persino apprendere autonomamente, diventando più efficienti e più scalabili.

I modelli di machine learning una volta venivano considerati una tecnologia all'avanguardia per la lotta alle frodi, ma ora sono requisiti minimi. In realtà, le funzionalità del machine learning non bastano da sole a contenere i rischi di frode in continua evoluzione. Gli intervistati concordano: oltre la metà di loro si basa su processi principalmente automatizzati e ha affermato che il tipo e l'importo della frode che si trovano ad affrontare cambia troppo rapidamente per poter stare al passo.

Le opportunità di frode finanziaria sono diventate più varie e complesse nel tempo. Dobbiamo adattarci continuamente a nuovi schemi di frode e nuove opportunità.

Riteniamo che la prossima fase dell'evoluzione della gestione della frode verterà su una maggiore ricchezza di dati destinati a informare i modelli di frode. Gli strumenti e la tecnologia per raccogliere i dati sono oggi disponibili, ma spesso si trovano in sistemi frammentati ed eterogenei; le aziende potrebbero avere strumenti diversi per la verifica dell'identità e la biometrica, ad esempio. In futuro, prevediamo che le aziende saranno in grado di usare migliori tecnologie e integrazioni per consolidare i dati in un unico spazio, fornendo un approccio olistico per rendere i modelli di frode più efficienti.

Osservando i dati pertinenti dal punto di vista del percorso del cliente (come dati biometrici, comportamentali e dati avanzati di terze parti relativi a numeri di telefono, indirizzi email, alla riserva non sfruttata dei dati delle società emittenti e persino alle piattaforme di social networking), le aziende possono ottenere nuovi livelli di accuratezza nel rilevamento delle frodi.

Mentre questo livello di dati è molto utile per migliorare i modelli di frode, le aziende devono agire con cautela al momento di raccogliere e archiviare questi dati, per garantire la conformità con la sicurezza dei dati globale e le leggi sulla privacy.

3. Società emittenti e aziende collaboreranno più strettamente per semplificare le contestazioni e ridurre i falsi rifiuti

Quando un cliente completa un acquisto sul tuo sito, il fornitore dei servizi di pagamento recupera i dettagli sull'addebito e li invia tramite i circuiti delle carte di credito, come Visa, Mastercard o China UnionPay, alla banca emittente (come quella del cliente) sotto forma di richiesta di pagamento. Alla banca emittente, ad esempio Chase, Citi e Barclays, spetta la decisione finale di approvare o rifiutare una transazione durante la fase di autorizzazione. La stessa calcola il rischio di frode sulla base dei segnali ricevuti durante l'autorizzazione, che sono piuttosto limitati.

Le aziende, invece, aziende hanno una maggiore ricchezza di dati su cliente e transazione, come ad esempio l'indirizzo email e gli indirizzi di fatturazione. La combinazione di questi dati con le informazioni già in possesso della società emittente portano a una percentuale più elevata di transazioni accettate.

Un miglioramento dei tassi di autorizzazione e di frode apportano vantaggi reciproci: la banca emittente può ridurre le perdite legate alle frodi, far risparmiare sui costi operativi e aumentare il volume delle transazioni riducendo il numero di richieste relative ai falsi rifiuti da parte dei clienti. Allo stesso tempo, le aziende godono di tassi di conversione sui pagamenti maggiori e di un'ottimizzata fidelizzazione dei clienti. Tuttavia, la maggior parte delle aziende non condivide ancora questi dati con le società emittenti, provocando un'asimmetria di informazioni che alimenta i 443 miliardi di dollari di falsi rifiuti nel 2021.

Assistiamo ora a un cambiamento delle società emittenti che investono nella creazione di API di autorizzazione migliorate, ad esempio la Enhanced Decisioning Data API (API dei dati per decisioni ottimizzate) di Capital One e la Enhanced Authorization API (API di autorizzazione ottimizzata) di Amex. Anche le grandi aziende, per le quali l'aumento di un punto percentuale nelle autorizzazioni corrisponde a milioni di dollari, comprendono l'importanza delle partnership sui dati e stanno iniziando a investire nell'integrazione con le società emittenti. Eppure, esiste un divario per i milioni di altre aziende che non hanno le capacità tecniche o volumi di pagamenti significativi per giustificare il ROI o integrazioni su misura con le società emittenti. Per tali aziende, ci aspettiamo che partner finanziari come Stripe e altri fornitori di servizi di pagamento aiutino a facilitare questo scambio, grazie alle loro partnership integrate con le società emittenti su larga scala.

4. Le preferenze di pagamento dei consumatori continueranno a variare, modificando il panorama delle frodi

Le modalità di pagamento come, ad esempio, pagamento a rate, wallet e carte con criptovalute senza numeri stampati sulla carta (come la carta di credito Gemini) sono in crescita. L'adozione dei servizi di pagamento a rate è aumentata particolarmente: più della metà dei clienti degli Stati Uniti ha usato un servizio di pagamento differito, che è stato il metodo più in rapida crescita nel 2020 in India e nel Regno Unito.

Tutte le modalità di pagamento usate per le transazioni online comportano un determinato livello di rischio di frode e ciò vale anche per le modalità diverse dalle carte. Ad esempio, le modalità di pagamento come il pagamento a rate comportano un minore rischio di frode nelle transazioni, ma possono essere più soggette alle frodi su nuovi account (dove i truffatori creano nuove identità per aprire account fraudolenti durante il flusso di attivazione, che potrebbe avere una protezione bassa) e a furti di account (dove una terza parte malintenzionata ottiene le credenziali di un account di un cliente e usa i dati di pagamento per eseguire acquisti fraudolenti).

Tuttavia, le aziende possono contenere questi rischi concentrandosi sulle strategie di prevenzione delle frodi all'inizio del ciclo di vita del cliente. Piuttosto che concentrarsi sulla transazione in sé, le aziende possono ricercare le attività fraudolente all'inizio del percorso del cliente, per effettuare una valutazione prima che il cliente stesso (o il truffatore) proceda all'acquisto. Ad esempio, le aziende dovrebbero confermare l'identità del cliente durante l'attivazione, verificare che non esistano account doppi e applicare le misure di verifica dell'identità (come l'autenticazione a due fattori) al momento dell'accesso.

I vantaggi di Stripe

Stripe è una suite completa e integrata di prodotti per pagamenti che supporta i pagamenti per venditori al dettaglio online e con punto vendita fisico, aziende con abbonamento, piattaforme software e marketplace, nonché tutte le soluzioni intermedie. Dalla lotta antifrode alla verifica dell'identità, milioni di aziende usano Stripe per:

Ottimizzare l'esperienza di pagamento

- Acquisisci maggiori informazioni pertinenti durante il pagamento: chiedere ai clienti di fornire maggiori informazioni pertinenti al momento del pagamento ti aiuterà a verificarne meglio la legittimità. Ad esempio, assicurati di ottenere nome e indirizzo email del cliente. Queste informazioni aggiuntive possono essere trasmesse a Stripe Radar, determinando un migliore rilevamento della frode mediante il machine learning e offrendoti così ulteriori prove da presentare in caso di eventuali contestazioni.

- Valuta altre modalità di pagamento: la giusta serie di modalità di pagamento può offrire flessibilità ai clienti e ridurre il rischio di frode. Wallet come Apple Pay o Google Pay richiedono un'ulteriore verifica del cliente (ad esempio con dati biometrici, SMS o passcode) per completare un pagamento, comportando minori tassi di contestazione. Analogamente, la maggior parte degli addebiti bancari, in cui si prelevano fondi direttamente dal conto bancario del cliente, richiedono che il cliente accetti un mandato o che sia verificata la titolarità dell'account, aggiungendo un ulteriore livello di sicurezza e riducendo così la possibilità di contestazioni.

Prevenire le frodi durante il pagamento

- Sfrutta il rilevamento delle frodi tramite il machine learning: il rilevamento delle frodi basato su regole, che segua una logica del tipo "se accade x, allora fare y", non è mai stato progettato per le aziende digitali moderne e può portare a perdite di ricavi. Stripe Radar è basato sul machine learning adattivo, con algoritmi che valutano ogni transazione e assegnano un punteggio di rischio, per poi bloccare o autorizzare le transazioni sulla base del rischio di frode. Gli algoritmi di Radar si adattano rapidamente agli schemi di frode in continua evoluzione e alle caratteristiche specifiche della tua azienda.

- Previeni le frodi e aumenta le autorizzazioni grazie alle partnership con le società emittenti: le partnership con le società emittenti di Stripe condividono dati sui rischi selezionati per aiutare, quando possibile, le società emittenti a bloccare le transazioni fraudolente e ad approvare quelle legittime. L'integrazione con le società emittenti genera valore sia per il titolare della carta che per l'azienda: i clienti possono acquistare di più e con maggiore sicurezza, mentre le aziende ottengono più transazioni approvate senza l'aumento delle contestazioni per frode.

- Applica dinamicamente l'autenticazione a due fattori: Stripe Checkout è in grado di gestire i requisiti SCA europei e applicare dinamicamente l'autenticazione della carta, come 3DS, se previsto dalla banca del titolare della carta o in caso di sospetta frode. Stripe Checkout supporta inoltre il metodo più semplice di convalida PCI con un SAQ A precompilato e attiva un CAPTCHA solo in caso di sospetto attacco di testing delle carte, in modo da evitare le frodi.

Gestire le frodi con il proprio team

- Crea regole per personalizzare le frodi: con Radar for Fraud Teams puoi creare regole personalizzate per gestire i pagamenti in arrivo nella tua azienda, bloccando tutto ciò che consideri sospetto o portandolo in revisione. Ad esempio, potresti ridurre il punteggio di rischio necessario per attivare le revisioni manuali o rivedere grandi ordini da nuovi clienti. Radar for Fraud Teams fornisce anche approfondimenti sui rischi per pagamenti particolari, permettendoti di comprendere i fattori principali che contribuiscono ad aumentare il punteggio di rischio. Puoi usare queste informazioni per creare ulteriori regole, più mirate.

- Rivedi manualmente i pagamenti ad alto rischio: Radar for Fraud Teams include un ulteriore processo di revisione che consente di segnalare determinati pagamenti per sottoporli a revisione (sebbene tali pagamenti siano già stati elaborati e l'addebito su carta di credito sia già stato effettuato). Nonostante Radar for Fraud Teams sia di norma usato nelle organizzazioni più grandi, la capacità di rivedere manualmente i pagamenti è utile indipendentemente dalle dimensioni dell'azienda (le aziende più piccole ritengono comunque particolarmente utili le revisioni manuali). La revisione manuale di pagamenti sospetti può aiutarti a intervenire subito e in maniera più precisa, prima che avvenga la contestazione. Ad esempio, se hai dubbi riguardo a un pagamento che stai rivedendo, puoi contattare il cliente al telefono o via email. Altrimenti, se sospetti che il pagamento sia fraudolento, puoi rimborsarlo.

Ulteriori suggerimenti per la prevenzione delle frodi

- Accedi agli approfondimenti sulle tendenze delle frodi: Stripe Sigma ti consente di analizzare velocemente i dati Stripe attraverso query predefinite o SQL personalizzate nella Dashboard Stripe. Rispondi alle domande complesse sulla tua azienda, dalla comprensione del motivo per cui i clienti contestano il pagamento alla percentuale delle contestazioni che non ritieni corrette. Puoi anche usare Stripe Data Pipeline per inviare dati Stripe aggiornati al tuo warehouse di dati Snowflake o Amazon Redshift. In questo modo puoi combinare facilmente i tuoi punteggi di rischio di frode Stripe con altri dati sulle frodi, per richiamare report più dettagliati.

- Verifica i clienti a livello globale: con Stripe Identity puoi verificare in modo automatico l'identità degli utenti in tutto il mondo per ridurre gli attacchi da parte dei truffatori, semplificando le procedure per gli utenti legittimi.

- Ottimizza la conversione e recupera più crediti: Stripe Card Image Verification contribuisce a ridurre il numero di transazioni bloccate erroneamente. Anziché bloccare transazioni potenzialmente ad alto rischio, dà agli utenti l'opportunità di confermare di avere la carta che dichiarano di avere chiedendo loro di scansionare una foto della stessa (a partire dal 2022).

Per ulteriori informazioni su come Stripe Radar può aiutare la tua azienda a combattere le frodi, contattaci o crea un account.

Ulteriori risorse

Ecco ulteriori risorse per aiutarti a gestire le frodi e proteggere la tua azienda:

Metodologia

Dal 2019 al 2021 Stripe ha analizzato miliardi di tentativi di pagamento provenienti da milioni di aziende. In questi pagamenti e in queste aziende, abbiamo osservato le contestazioni e i loro motivi, le previsioni emesse dai nostri modelli di machine learning, l'uso di 3DS e l'attività di revisione manuale da parte delle aziende. In rapporto ai tassi di frode generali dei paesi, abbiamo escluso dall'analisi quelli con meno di 10.000 pagamenti nel 2021, poiché le transazioni erano troppo limitate per calcolare tassi di frode affidabili.

Inoltre, all'inizio del 2022, Stripe ha collaborato con Milltown Partners (in collaborazione con il loro fornitore di dati, focaldata) per intervistare oltre 2.500 dirigenti aziendali in 9 mercati nel mondo (Australia, Canada, Francia, Germania, Giappone, Paesi Bassi, Singapore, Regno Unito e Stati Uniti), che stimano che le loro aziende ottengano almeno il 10% dei ricavi dalle vendite online.