配達員が注文の支払いを行えるようにしているオンデマンドのデリバリーマーケットプレイスから、顧客が利益にアクセスできるようにしている B2B の SaaS 企業まで、プラットフォームでは資金を移動させる方法を把握している必要があります。

しかし、多くのプラットフォームは入金を遅延させる手動のプロセスを引き続き採用しています。

業界によっては、紙の小切手の郵送や、ACH での送金、さまざまな POS システムの導入を行っているビジネスもあります。

カードの発行は、顧客がすぐに売上にアクセスできるようにするための優れた方法です。また、新たな収入源を創出する機会を得ることができるというメリットもあります。カード保有者がお客様のカードプログラムを通じて発行されたカードを使って購入するたびに、インターチェンジフィー (毎回のカード取引に伴う費用) の一部を保持することで収益を得ることができます。

このガイドは、インターチェンジフィーの基本について理解するのに役立ちます。具体的には、インターチェンジフィーの計算方法やプラットフォームでインターチェンジフィーから収益を得る方法、および Stripe が提供可能な支援について学びます。

支払いの基本

インターチェンジフィーの詳細を説明する前に、支払いの仕組みすなわち、顧客からビジネスへの資金の動きや、銀行がそれらの支払いを処理する方法について、理解を深めておきましょう。これらの基本的な構成要素について学ぶことで、こうしたシステムに伴う費用や自社のビジネスで売上を向上させるチャンスについての理解を深めることができます。

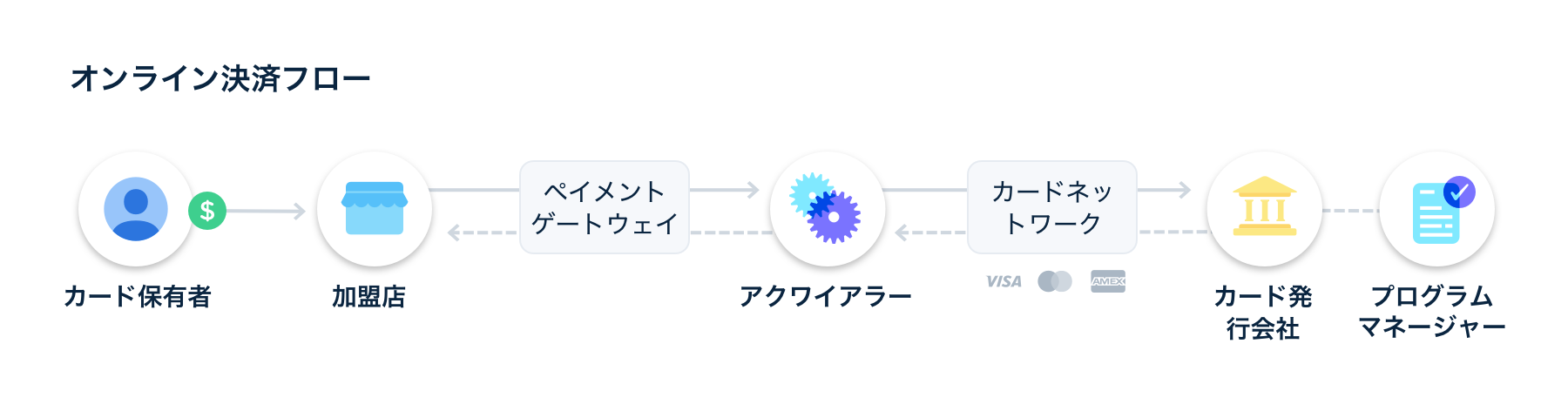

個々の取引には、以下の関係者が大きく関わっています。

- カード保有者:クレジットカードまたはデビットカードの利用者

- 加盟店:カードによる決済を受け付けるビジネスオーナー

- アクワイアラー:加盟店の代わりにカード支払いを処理し、処理した支払いをカードネットワーク (Visa や Mastercard など) を経由してカード発行会社に送信する金融機関のことを指します。アクワイアラーは支払いを処理するためにサードパーティーと提携することもあります。

- カードネットワーク:Visa や Mastercard などのカードネットワークは、上記の関係者全員とつながっています。関係者は取引情報を伝え、取引の売上を移動させて、基本的なカード取引の費用を決定します。

- カード発行会社:バンキングサービスまたは決済処理サービスを提供し、カードネットワークの一員として支払いカード (クレジットカード、デビットカード、プリペイドカードなど) を発行する銀行のことを指します。ほとんどのカード発行ソリューションではこれらのサービスの両方が提供されていますが、一部のビジネスでは 2 つの異なる組織がこれらのサービスの提供に関わっている場合があります (一方を代行業者が提供し、もう一方を銀行が提供するなど)。

- プログラムマネージャー:プログラムマネージャーは、カード発行会社と提携している銀行以外の金融機関であり、エンドユーザーに対してカードプログラムを提供しています。プログラムマネージャーは主に、カード保有者向けのあらゆる資料やコミュニケーションに対して責任を負っています。また、カード発行会社による監督の対象となっており、提携している銀行に代わって特定のコンプライアンス上の義務を果たします。

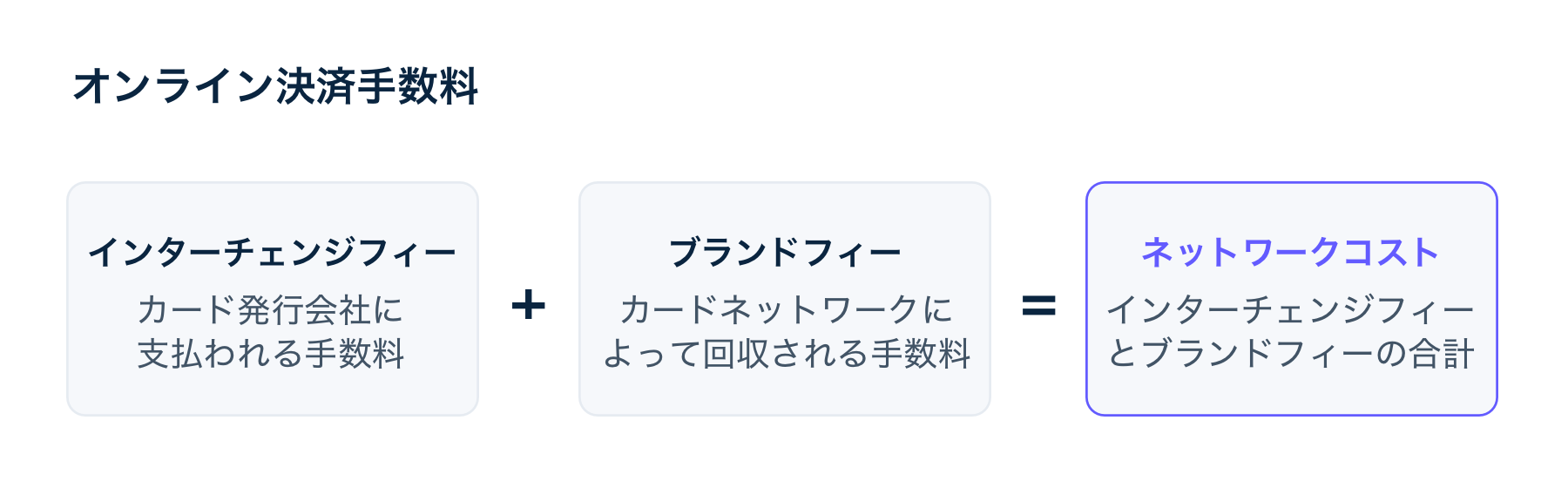

このエコシステムを通じて処理される個々の取引では、さまざまな手数料が発生します。Visa と Mastercard は次のような料金を設定しています。

- カードネットワークによって回収される手数料 (ブランドフィー)

- カード発行会社に支払われる手数料 (インターチェンジフィー)

アメリカン・エキスプレスでは少し異なるモデルが使用されています。というのも、同社はアクワイアラー、カードネットワーク、カード発行会社の役割を兼ねており、同社のネットワークコストは割引率を指しているためです。

カード発行会社はカードやカスタマーサービスを提供し、信用と不正使用のリスクを負っているため、購入取引ではカード発行会社にインターチェンジフィーが支払われます。

(アメリカでは) 銀行のみがカードネットワークの主要なメンバーとなり、カードを発行することができます。顧客にカードを提供するには、カード発行会社と直接提携して、カードを使った決済を処理するためのソフトウェアソリューションを使用する必要があります。このため、銀行との交渉および提携関係や、顧客確認 (KYC) 義務などのコンプライアンスのプロセス、変化し続ける規制要件を管理することが必要になります。または、カードの発行と処理の両方に対応したカード発行ソリューションを利用することができます。カード発行ソリューションでは、組み込みの銀行との提携や信頼できるコンプライアンス、リスク管理、構築済みのワークフロー、スムーズなユーザーのアカウント登録が提供されています。

どちらの場合でも、銀行またはカード発行ソリューションとインターチェンジレートの一部を共有することになります。

インターチェンジレートは、カードの種類 (消費者、商用、法人)、資金供給タイプ (クレジット、デビット、プリペイド)、国内取引と国際取引のどちらに該当するかなど、一連の幅広いガイドラインに基づいて、常にカードネットワークによって設定されています。また、インターチェンジレートは連邦法によって規制されています。

厳しい規制により、ヨーロッパでは消費者向けカードのインターチェンジレートに上限が設定されています。結果として、インターチェンジレートは低くなり、ヨーロッパを拠点とするプラットフォームはインターチェンジフィーに影響を及ぼすほどの柔軟性がなくなっています。商用および法人カードのインターチェンジレートは、上限設定の対象になっていないものの、一般的にアメリカより低くなっています。

こうしたガイドラインには多くの例外が存在しています。たとえば、標準的な商用カードは標準的な消費者向けカードよりもインターチェンジレートが高くなっていますが、ハイエンドの消費者向けカード (Visa Infinite など) では結果的にインターチェンジレートがさらに高くなっています。

これらのガイドラインは多くの要素に基づいて変化します。たとえば、法人カードのインターチェンジレートはカード所有者の支出額に基づいて変化します (顧客の支出額が大きくなるほど、インターチェンジレートも高くなります)。

インターチェンジフィーに影響を及ぼすその他の要素には以下が含まれます。

- 取引の規模:インターチェンジフィーは固定の割合に基づいて決まることが多いため、顧客の支出額が大きくなるほど、インターチェンジフィーの絶対量も増加します。

- 加盟店カテゴリーコード (MCC):カード支払いを代行するビジネスは、MCC を使用して分類されます。特定のカテゴリーに属するビジネスからの購入で発生するインターチェンジフィーは増減することがあります。

- 加盟店の所在地:国際取引を処理する場合、インターチェンジレートは変化します。たとえば、アメリカでカードを発行したものの、顧客がそのカードを使ってカナダで買い物をした場合、その取引では異なるインターチェンジレート体系に従うことになります。

- BIN のタイプ:BIN (銀行識別番号) とは、クレジットカードの最初の 6 桁のことです (2022 年に BIN は 8 桁に拡大されます)。これらの数字でカードネットワーク、カード発行会社の名前、カードの種類、カードのクラスなどを特定できます。(MCC と同様に) 取引の詳細によっては、インターチェンジレートが BIN によって増減する場合があります。

BIN を直接変更することはできませんが、カード発行のプロバイダーを選択する際に、BIN への対応 (取引に基づいて複数の BIN を組み合わせる機能があるかどうかなど) について考慮するとよいでしょう。

- ネットワークの加盟店との契約:Visa と Mastercard は、独自のパートナープログラムを通じて、特定の小売業者に対してインターチェンジレートを下げていることがよくあります。VPP (Visa Partner Program) と MPP (Mastercard Partner Program) がその例です。多くの場合、VPP と MPP では、インターチェンジレートが一般公開されているものより大幅に低くなっています。

- 決済を処理する方法:対面支払いに比べると、オンラインでのカード支払いは不正使用がより発生しやすくなっています。結果として、オンラインでのカード取引では、こうしたリスクの増加を埋め合わせるために、インターチェンジレートがより高くなっています。

大半の要素は取引そのもの (加盟店の所在地や取引の規模など) に依存していますが、次の 3 つの要素では変更や調整を行うことができます。

- 使用するカードの種類:一般的に商用カードは、適格なビジネスの購入に使用されるため、消費者向けカードより高いインターチェンジフィーが発生します。

- 資金供給の種類:一般的に、クレジットカードを使用した取引ではカード発行会社がより大きなリスクを負うことになるため、デビットカードより高いインターチェンジフィーが発生します。

- カード発行会社の規模:デビットカードとプリペイドカードによる決済の場合、大手の銀行では、中小規模の銀行よりインターチェンジレートが低くなっています。そのため、得られるインターチェンジフィーの金額に影響が及ぶ可能性があります。たとえば、小規模な銀行と提携して顧客にカードを発行している場合、(ほとんどの取引でインターチェンジレートがより高くなるため) 得られるインターチェンジフィーの取り分はより多くなります。

カードを発行するには、銀行と直接提携するか、銀行と提携しているカード発行パートナーと提携する必要があります。提携するカード発行会社を選択する際には、その会社が提携している銀行について考慮しましょう。一部のカード発行パートナーでは、複数のカードと銀行を組み合わせて、お客様の代わりにインターチェンジレートを最適化することが可能です。

インターチェンジフィーの計算方法

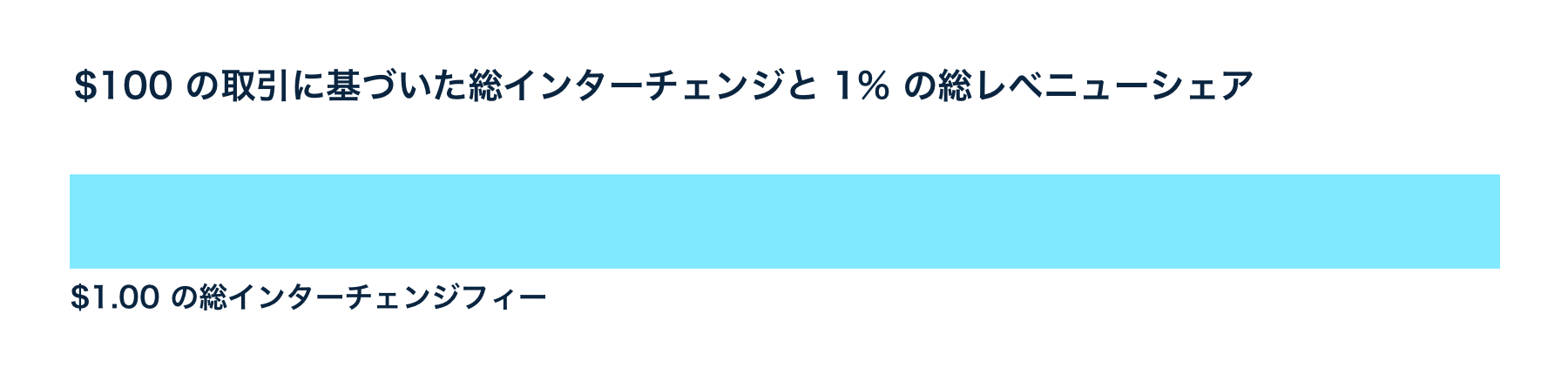

それぞれの取引に伴うインターチェンジフィーの合計金額は、額面のインターチェンジフィーとして知られています。カード発行パートナーまたは銀行との提携関係やレベニューシェア型契約によって、総インターチェンジフィーか純インターチェンジフィーのいずれかをお客様が保持することになります。

総インターチェンジフィー

総インターチェンジフィーとは、実際に発生するインターチェンジフィーの金額にかかわらず、月次の取引額に基づいて受け取るインターチェンジフィーの金額のことを指します。たとえば、取引で 10 万ドルを処理すると 1% の総レベニューシェアを得られる場合、実際の購入金額に基づくインターチェンジフィーの金額にかかわらず、1,000 ドルを受け取ることになります。

差し引きや個々の取引におけるインターチェンジレートについて考慮する必要がないため、総インターチェンジフィーは、純インターチェンジフィーよりも業務上の管理がシンプルになっており、得られる金額を予測しやすくなっています。

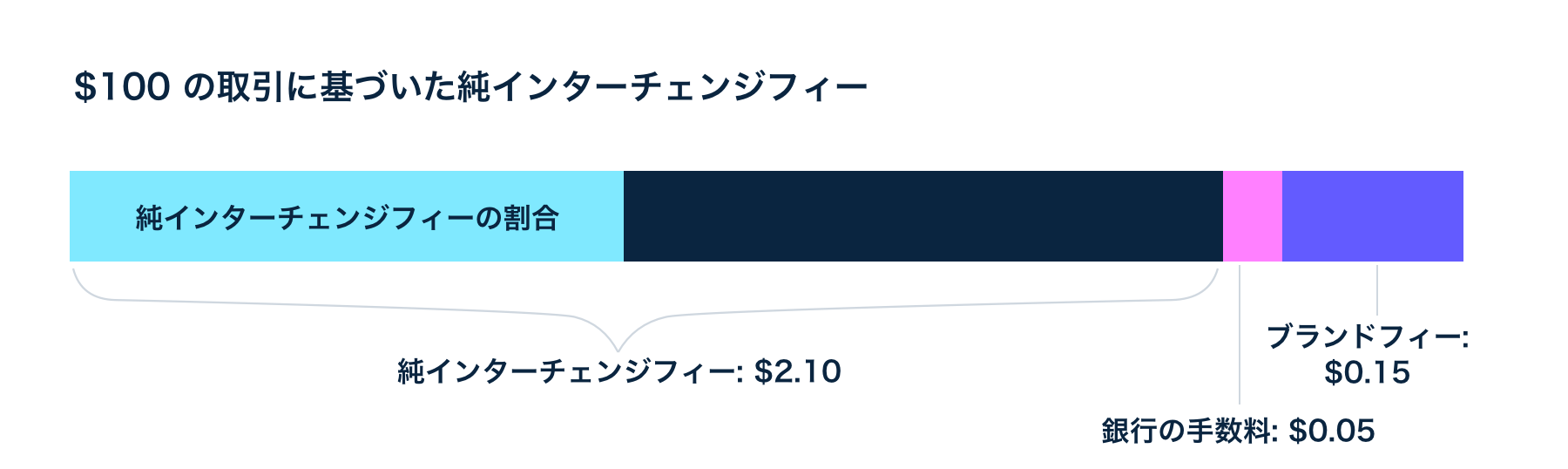

純インターチェンジフィー

純インターチェンジフィーとは、銀行の手数料とブランドフィーを差し引いた後のインターチェンジフィーの合計金額に対する一定の割合のことです。この割合はお客様のレベニューシェア型契約に基づいて変化します。

この場合、基盤となる費用構造と取引額に応じた変動の対象となるため、経時的な収入を予測するのが困難になる恐れがあります。しかし、個々の取引で発生したインターチェンジフィーの金額を確認できるため、純インターチェンジフィーでは、カードプログラムから得られるインターチェンジフィーの金額をより正確に把握できます。

インターチェンジフィーの活用方法

純インターチェンジフィーと総インターチェンジフィーのどちらを受け取っていても、追加の収入を得られることに変わりはありません。一部のプラットフォームでは、インターチェンジフィーをビジネスモデルの一部として保持することを選択し、規模の拡大に役立てるための収入源を創出しています。

さらに、インターチェンジフィーの一部または全額をカード所有者に還元しているプラットフォームもあります。こうしたことを行うための方法の 1 つは、キャッシュバックの特典 (顧客がカードを使用するたびに 0.25 ドルまたは使用額の 1% をキャッシュバックして、月単位または年単位で入金するなど) を提供することです。(注:特典は、最低限のレートまたは最も基本的なレートを超えているすべての非商用カードで必須となります。)

また、インターチェンジフィーのさらにクリエイティブな活用方法を検討することもできます。そうすることで、カードプログラムを差別化して、顧客のロイヤルティをさらに高められる可能性があります。この例としては、キャッシュバックをするのではなく、売上やクレジットをウォレットに追加し、プラットフォームで使用できるようにすることが挙げられます。また、インターチェンジフィーの一部または全額を顧客に代わって社会的な慈善事業に寄付できるようにするのもよいでしょう。とある Stripe を利用中のビジネスでは、顧客にカードを発行し、大気中の二酸化炭素除去のためにインターチェンジフィーの一部を Stripe Climate に寄付しています。

Stripe が提供可能な支援

あらゆる規模のプラットフォームで、Stripe Issuing を使用してカードを発行し、新たな収入源を創出することができます。また、法人カードの作成と提供だけでなく、決済ソリューションや銀行口座の置き換え、ビジネスの資金調達への対応にも Stripe の製品をご活用いただけます。

Stripe のさまざまな製品を使用すると、次のような金融サービスを容易にプラットフォームへ直接組み込めます。

Stripe Connect

Stripe Connect では、ユーザーのアカウント登録や管理に対応し、ユーザーがビジネスに対する決済を受け付けられるようにすることができます。

- ユーザーのアカウント登録:コンプライアンス要件に対応するために、ユーザーのアカウント登録を行い、KYC を完了させて、本人確認を実施できます。

- 決済の受け付け:ソフトウェアプラットフォームのユーザーやマーケットプレイスの参加者に代わって決済の受け付けと処理を行うことができます。

- 決済の管理と収益化:プラットフォームでユーザーを管理し、決済や追加のサービスに対するレベニューシェアやマークアップを通じて収益化を図ります。

Stripe Capital

Stripe Capital を使用すると、顧客が決済額の不足分を補填する必要がある場合に、迅速かつ柔軟に融資を提供できます。エンドツーエンドの融資のための API によってプラットフォームの顧客の成長を支援する一方で、貸倒損失の金融債務を負わずに、実行したすべての融資に対するレベニューシェアを得ることができます。

Stripe Treasury

Stripe Treasury では、決済を通じて得た資金や融資を通じて受け取った資金を、ユーザーが保管できるようになっています。Stripe のサービスとしてのバンキング API によって、金融口座を直接プラットフォームに埋め込むことが可能になり、ユーザーは請求書の支払いやキャッシュフローの管理ができます。

- 迅速な売上の移動:Stripe に売上が送金された際に、従来の銀行システムよりも迅速にその売上を移すことが可能です。売上が 1 つのシステム上で管理されるため、単に台帳上のイベントになります。

- 顧客の売上を保管:プラットフォームで顧客が売上を保持できるようにすることで、顧客が資金の保管、管理、移動を行うための主要なハブとして機能するようになります。

Stripe Issuing

次に紹介する Stripe Issuing では、ユーザーがカードで売上を使用できるようにすることが可能です。Stripe は、プラットフォームにカードプログラムを構築して管理するためのインフラストラクチャを提供しています。

- カードをすぐに発行:バーチャルカードをすぐに作成したり、わずか 2 営業日で物理カードを発行したりすることができます。

- プログラムによる管理:利用限度額の設定、ビジネスタイプのブロック、高度なルールの組み合わせの作成により、経費を管理して不正使用の防止を支援します。

- 収益化:所定の金額のしきい値に達したユーザーは、すべてのカードによる購入金額から得られたインターチェンジフィーのうち、一定の割合を獲得できます。Stripe では総インターチェンジフィーを使用しているため、業務を合理化しやすくなっており、キャッシュフローを予測することもできます。

Stripe Issuing の詳細については、Stripe のドキュメントをお読みください。バーチャルカードと物理カードをすぐに作成するには、登録してアカウントを作成してください。