税金の管理とコンプライアンスの維持は、特にビジネスの規模が大きくなるにつれて困難になります。ビジネスに納税義務がある場所、徴収すべき税額、徴収した税金に対する処理内容を理解する必要があります。このプロセスにはコストと時間がかかる場合があります。多くの場合、企業は、この作業の負荷を軽減するために、税務エンジンとの統合に数カ月を費やしています。

販売する商品が増え、販売先が多ければ多いほど、税金は難しくなります。税金は、さまざまな州や国に在住している顧客にサービスを提供することが多いオンラインビジネスにとって特に複雑です。つまり、コンプライアンスを確保し、未払いの税金に加えて罰金や利息の支払いを避けるために、すべての管轄区域の税法を理解する必要があります。

その上、税率もよく変更されます。2024 年だけでも、アメリカは約 500 の地方売上税率の変更を導入しました。また、多くのヨーロッパ諸国は、インフレなどの経済的要因に対応して VAT 税率を変更しました。

このガイドでは、付加価値税 (VAT)、物品サービス税 (GST)、売上税などの間接税の基本について説明します。また、Stripe Tax がコンプライアンスにどのように役立つかについても説明します。

間接税とは

企業は自治体や政府に代わって間接税を徴収します。法規は国によって、アメリカでは州によっても大きく異なり、物品、デジタル商品、サービスに適用されます。

これらの税は、個人や組織が収入あるいは収益に応じて政府に直接支払う所得税などの直接税とは異なります。間接税は、物品やサービスの売上に対して課される税であり、企業を経由して購入者が支払います。

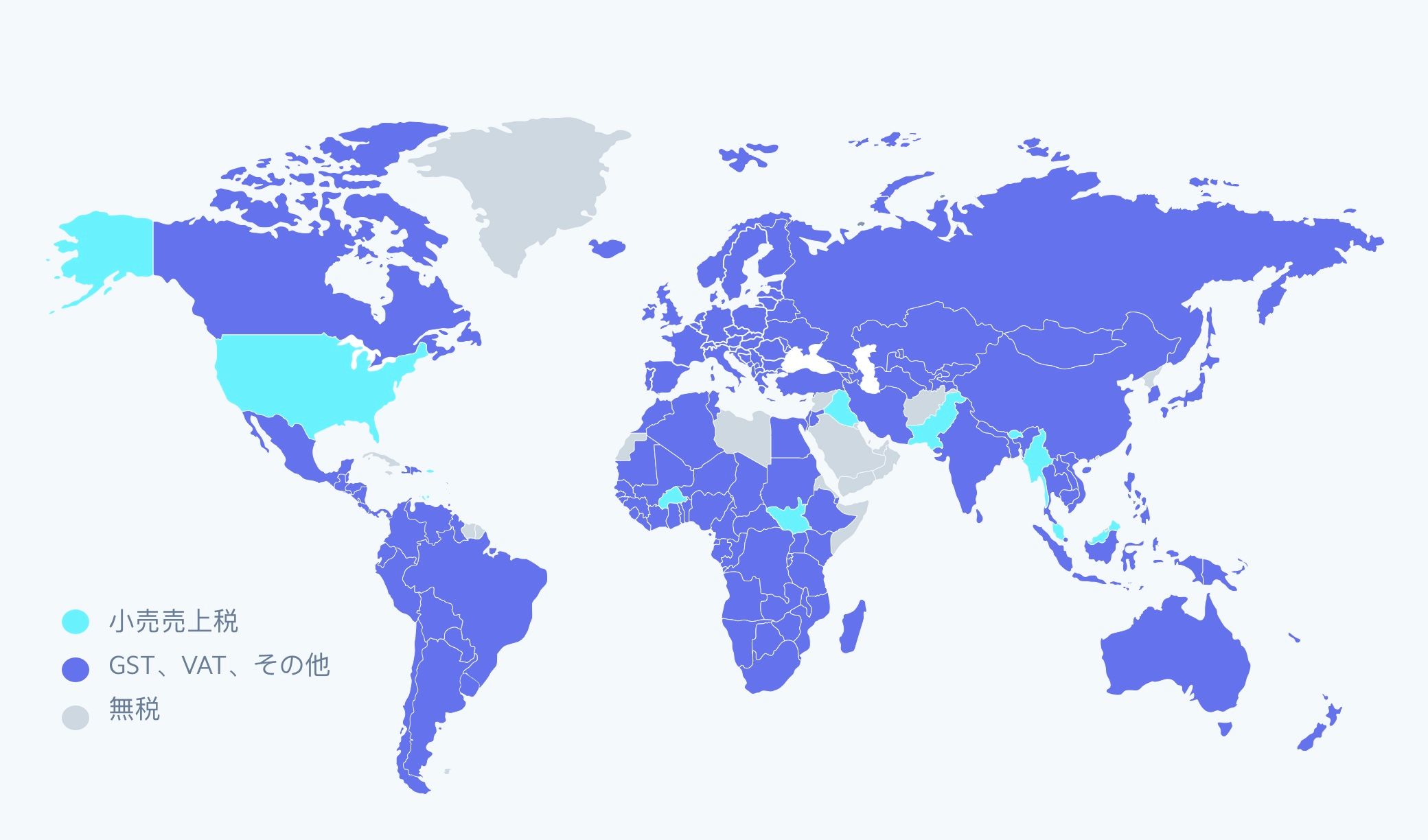

間接税の名称は、世界各地で異なります。間接税は、アメリカでは売上税、ヨーロッパでは付加価値税 (VAT)、オーストラリアでは物品サービス税 (GST)、日本では消費税と呼ばれています。これらの税金を徴収するプロセスは大きく異なりますが、結果は同じであり、最終顧客が税金を支払います。

大半の国では、何らかの種類の税を徴収することが企業に義務付けられています。

物品に対して課せられる間接税

物品に対して課せられる税は発送元と配送先の場所によって異なるだけではなく、各税務管轄区域がその商品をどのように分類しているかによっても変わります。自治体、州、国ごとに多くの違いがあります。

たとえば、ロサンゼルスの市街地でセーターを購入する場合、購入者は 9.5% の小売売上税を支払います。しかし同じセーターでも、近郊のロサンゼルス郡のカルバーシティーで購入する場合、10.2% の小売売上税が課せられます。

地域によるこのような違いは商品のタイプにも及びます。テキサス州では、カウボーイブーツは非課税ですが、ハイキングブーツは課税対象です。アイルランドでは、子ども用の靴は非課税ですが大人用の靴は課税対象です。

デジタル商品に対して課せられる間接税

税務管轄区域は、「デジタル商品」に対する独自の定義に基づいて法規を定めています。一般に、デジタル商品やサービスとは無形のものを指します。手に取ることはできず、多くの場合はインターネット上でダウンロードするか、アプリや Web サイトを通じてアクセスします。デジタル商品やサービスの例としては、電子書籍、オンラインコース、音楽ファイル、Web サイトのメンバーシップなどがあります。

ヨーロッパでは、次の 4 つの条件を満たすデジタル商品が課税対象です。

- 物品ではない。

- 商品がオンラインで提供される。

- 人間の介在が最小限のサービス。

- テクノロジーで構成されているか、テクノロジーによって作られた商品。

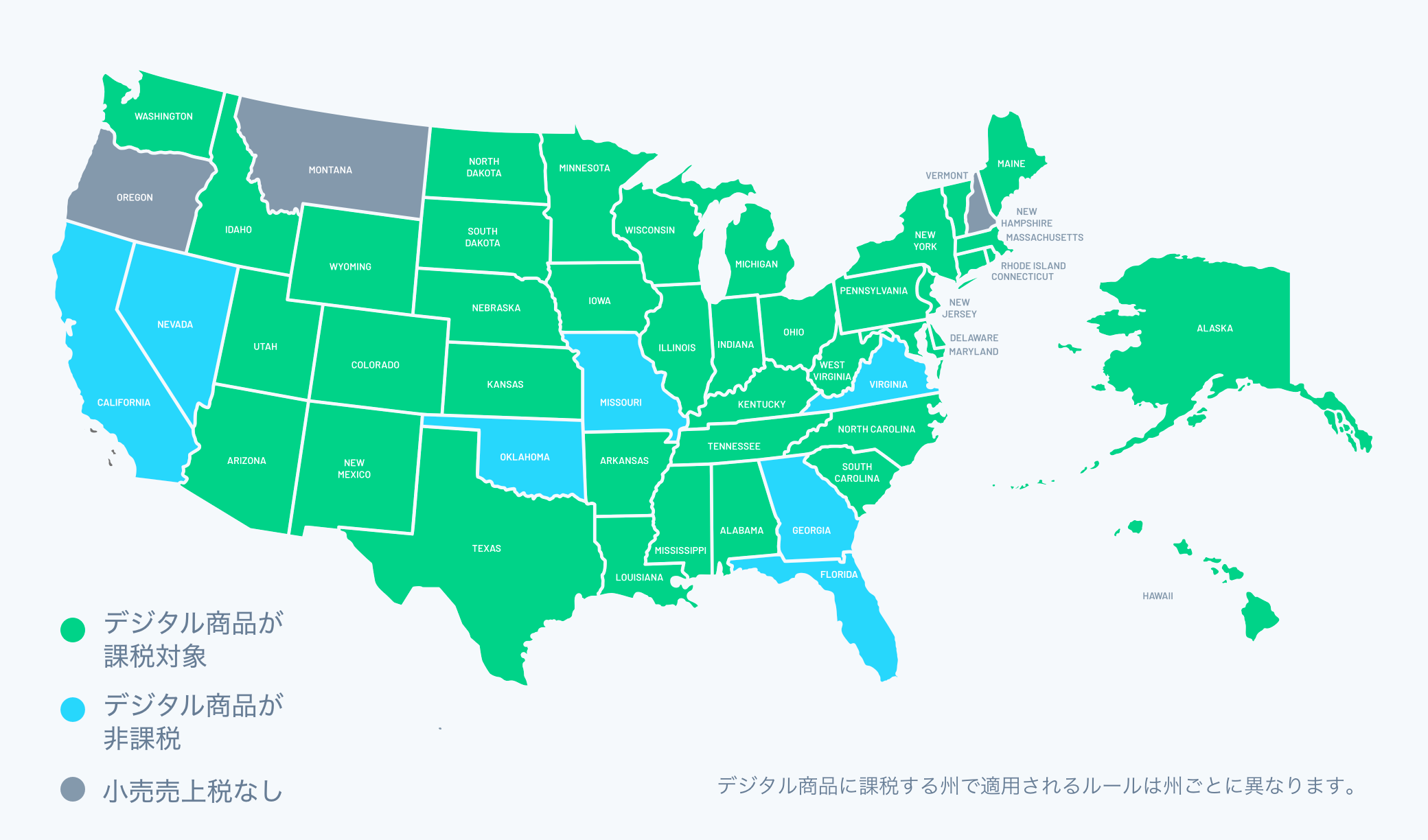

アメリカでは、デジタル商品に対する税法は州によって大きく異なります。大多数の州で、販売者はデジタル商品に対する小売売上税を徴収するよう義務付けられています (現時点)。企業は州、国、自治体ごとの違いを理解し、考慮しなければなりません。

他の国でも、独自の方法でデジタル商品に課税しています。グローバル経済においてデジタル商品は比較的新しい存在であり、それに対する法律も新しいことから、コンプライアンスの基準や国の法規は進化し続けています。企業は常に、法改正の最新情報を把握しておくことが求められます。

間接税のコンプライアンスプロセスの仕組み

顧客の在住場所に関係なく、間接税のコンプライアンスに関連する次の質問に答える必要があります。

- どこでいつ税金を徴収する義務がありますか。

- 税金を徴収するためにどのように登録すればよいですか。

- 各商品またはサービスにいくらの税金を請求する必要がありますか。

- 徴収した金額を申告して納付するにはどうすればよいですか。

ステップ 1: 必要に応じて納税義務を評価する

コンプライアンスを遵守するには、まず納税義務を理解する必要があります。通常、ビジネスが世界の別の地域に所在している場合でも、顧客が在住している場所で税金を徴収する必要があります。一部の管轄区域では、売上のしきい値 (その国で一定期間内に得られた特定の売上額または取引回数) を超えた場合にのみ、ビジネスで税金を徴収することが義務付けられています。

アメリカでは、売上税のしきい値は州によって異なります。これらは、年間売上または取引回数に基づく場合があります。EU では、登録のしきい値は国によって異なりますが、EU 域外のビジネスが EU の顧客にデジタル商品を販売する場合、最初の取引から税金を徴収する必要があります。

ステップ 2: 税金を徴収するために登録する

顧客から税金を徴収する前に、登録のしきい値を満たした州または国に登録する必要があります。

アメリカでの登録

登録のしきい値を満たしている州ごとに、売上税を管轄する機関のウェブサイトで登録方法の詳細を確認してください。登録のしきい値に達した後の登録期限は、州によって異なります。たとえばテキサス州では、州外のビジネスは、アメリカで通常エコノミックネクサスのしきい値と呼ばれる登録のしきい値に達してから 4 カ月目の第 1 日までに登録する必要があります。ロードアイランド州では、エコノミックネクサスのしきい値に達した翌年の 1 月 1 日までに、売上税を登録および徴収し、納付を開始する必要があります。

アメリカでの 税務登録 の管理を Stripe に任せることで、申請の詳細を事前に入力する簡単なプロセスを利用できるため、時間を節約し、現地の規制に確実に準拠できます。

ヨーロッパでの登録

ヨーロッパでは、VAT OSS (VAT ワンストップショップ) を導入し、ヨーロッパ諸国での登録プロセスを簡素化しています。VAT OSS に登録した場合、商品やサービスをリモートで販売する EU 内の各国に登録する必要はありません。EU 加盟国に拠点を置いている場合は、自国の OSS ポータルに登録できます。ただし、ビジネスが EU 外に拠点を置いている場合は、ヨーロッパのどの国でも OSS に登録できます。EU 以外を拠点とし、EU 内で販売するすべてのビジネスは OSS に登録する必要があります。ブレグジット後、イギリスでは、ヨーロッパの VAT OSS とは別の VAT 登録プロセスが導入されています。

ステップ 3: 税率と税務上の扱いを決定する

税率は管轄区域や商品およびサービスによって異なります。販売するすべてのものについて、その微妙な違いを考慮する必要があります。

アメリカの税率

アメリカには国の売上税制度はありません。コロンビア特別区と 45 の州は、2.9% から 7.25% の州全体の売上税を徴収しています。38 の州では何らかの形態の追加の地方売上税が設けられており、一部の州では平均 5.0% を超える場合があります。販売先の管轄区域 (市、郡、州) が多いほど、税金はより複雑になります。

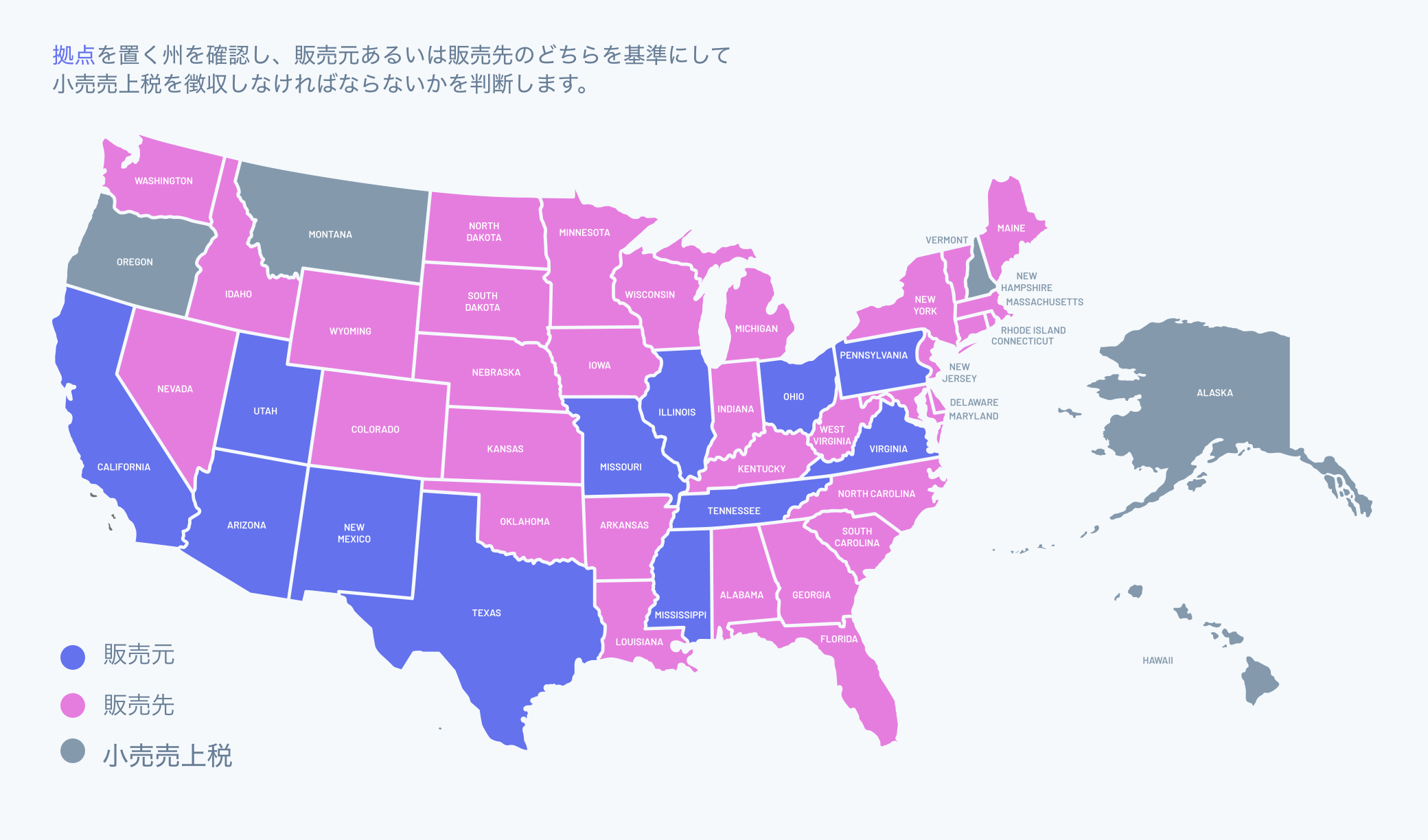

多くの州には何百もの税務管轄区域があるため、どの管轄区域の税率が取引に適用されるかを特定するのは複雑になる場合があります。たとえば、売り手が発送元基準の州に所在している場合、売上税は売り手の所在地に基づいて徴収されます。売り手が仕向地基準の州に所在している場合、売上税は顧客が在住している場所に基づいて徴収されます。

事業者または買い手の所在地に基づき、消費税を徴収する必要がある州を示す画像

ヨーロッパでの税率

アメリカ国内だけでもさまざまな税率があるように、EU 内でも VAT 税率はさまざまです。ハンガリーは最も VAT 税率が高く 27% である一方、ルクセンブルクは最も低い 17% です。EU の国境を越える取引では、VAT を徴収する可能性がある国と納税義務を負う人 (企業のオーナーである自分か、顧客か) を判断する必要があります。

ヨーロッパ各国での VAT 税率の違いを示す画像

ステップ 4: 税を申告して納付する

税を申告するには、企業が登録して税を徴収した州や国を管轄している各機関に納税申告書を提出しなければなりません。アメリカの一部の州では、小売売上税は州レベルでは管轄されておらず、都市や郡レベルで申告する必要があります。申告期限は州や国によって異なり、企業の年間売上額やその他の要素に応じて変わります。納税を週単位、月単位、年単位で行うよう定められている場合もあります。登録している州で商品をまったく販売しなかった場合でも、申告を求められることがあります。

Stripe にできること

Stripe Tax はグローバルな税務コンプライアンスの複雑さを軽減し、事業者がビジネスの成長に集中できるようにします。これを使用すると、アメリカのすべての州と 30 カ国以上で、物理的およびデジタルの商品とサービスの両方に対する売上税、VAT、GST が自動的に計算され、徴収されます。Stripe Tax は Stripe にネイティブに組み込まれているため、サードパーティーとの連携やプラグインを必要とせず、すぐに使い始めることができます。

Stripe Tax は次のようなメリットがあります。

- 税金を登録して徴収する必要がある場所を理解する: Stripe の取引に基づいて税金を徴収する必要がある場所を確認し、登録後、新しい州または国での税金の徴収を数秒で有効にします。既存の Stripe のシステムにコードを 1 行追加するだけで開始できます。また、Invoicing などの Stripe のノーコードプロダクトには、ボタンをクリックするだけで税金徴収を追加できます。

- 納税を登録する: Stripe Taxは、登録のしきい値に達したら登録できるウェブサイトへのリンクを提供します。

- 税金を自動徴収する: Stripe Tax は、販売する商品や場所に関係なく、常に正しい税額を計算して徴収します。何百もの商品とサービスをサポートし、税法と税率を常に監視して更新しています。

- 申告と納付を簡素化する: Stripe の信頼できるグローバルパートナーを利用すれば、ユーザーは Stripe の取引データにシームレスに接続できるというメリットを活用し、パートナーに申告書の管理を任せて、ビジネスの成長に集中できます。

Stripe Tax の詳細をご覧ください。