Stripe développe sa suite d'outils d'automatisation des revenus et des finances pour aider les entreprises ambitieuses à moderniser leurs processus financiers

- Stripe propose des versions mises à jour de Stripe Billing et Stripe Tax, et lance la version bêta de Stripe Revenue Reporting pour aider les entreprises à optimiser leurs processus financiers et soutenir la croissance de leurs revenus.

- Les nouvelles fonctionnalités de Billing réduisent les échecs de paiement et l'attrition, tandis que la nouvelle API Tax automatise le calcul des taxes sur les ventes des transactions traitées par Stripe ou sur un autre réseau.

- Plus de 250 000 entreprises, dont Atlassian, OpenAI et Ritchie Bros., utilisent désormais les outils de gestion des revenus et des opérations financières de Stripe pour acquérir des clients, encaisser et optimiser leurs revenus, ainsi que générer des rapports. Les fonctionnalités automatisées de recouvrement de revenus de Stripe ont permis à ces entreprises de gagner 3,8 milliards de dollars supplémentaires en 2022.

SAN FRANCISCO ET DUBLIN—Stripe, une plateforme d'infrastructure financière pour les entreprises, a annoncé aujourd'hui le lancement d'une version enrichie de sa suite d'outils pour l'automatisation des revenus et des finances afin de permettre aux entreprises de maîtriser l'ensemble du cycle de vie de leurs flux financiers. En coordonnant facturation, gestion des taxes, reporting et services de données, cette suite moderne élimine les inefficacités des outils financiers en place et facilite la croissance des revenus.

Avec le lancement de Revenue Reporting et le déploiement de mises à jour majeures de Stripe Billing et Stripe Tax, Stripe cherche à appliquer aux opérations financières la même approche orientée utilisateurs qu'elle a déjà utilisée pour la gestion des paiements. Sa suite d'outils pour l'automatisation des revenus et des finances permet aux équipes financières de gagner en efficacité et de consacrer le temps ainsi dégagé à des tâches plus importantes pour l'entreprise.

Les multiples défis des responsables financiers

Si Internet a permis d'accroître la productivité, les gains obtenus n'ont pas été les mêmes partout. Certains processus financiers classiques, comme la facturation, la gestion des taxes et le reporting trimestriel restent encore trop manuels et terriblement inefficaces. Ils nécessitent aussi souvent l'utilisation d'une dizaine de logiciels différents. Résultat ? Un tiers des responsables financiers rouvrent leurs registres comptables au moins une fois par trimestre pour corriger des erreurs. La moitié consacre même 10 heures par mois à la correction manuelle de divers écarts.

La suite de Stripe élimine ces problèmes en leur fournissant des outils de gestion des revenus sophistiqués. Elle automatise les tâches manuelles et améliore la précision pour tout le cycle de vie des flux financiers, notamment les paiements, la facturation, la gestion des taxes, le reporting et le rapprochement.

Des entreprises en croissance rapide comme OpenAI n'ont plus besoin d'utiliser tant bien que mal des intégrations provenant d'une multitude de fournisseurs. Une seule intégration Stripe répond désormais à tous leurs besoins. Elles peuvent commencer à utiliser Stripe pour gérer les paiements ou les abonnements, puis ajouter au fil de leur croissance d'autres produits d'automatisation des revenus et des finances pour faciliter des tâches comme la facturation, l'établissement de devis et la gestion de la TVA. Des entreprises bien établies comme The Atlantic peuvent aussi utiliser ces produits pour simplifier leurs processus financiers.

Telle est la façon dont le service financier d'une entreprise moderne devrait fonctionner.

« Depuis des années, nos utilisateurs demandent à ce que Stripe les aide à optimiser leurs opérations financières, qui sont source de nombreuses frustrations au quotidien », affirme Vivek Sharma, responsable de l'automatisation des revenus et des finances chez Stripe. « Nous ne pouvons pas leur envoyer du paracétamol tous les mois, mais nous sommes quand même en mesure de les soulager. La suite d'outils d'automatisation des revenus et des finances de Stripe est une plateforme simple et complète, pensée pour les équipes financières tournées vers l'avenir. »

Une approche unifiée de la gestion des revenus et des opérations financières

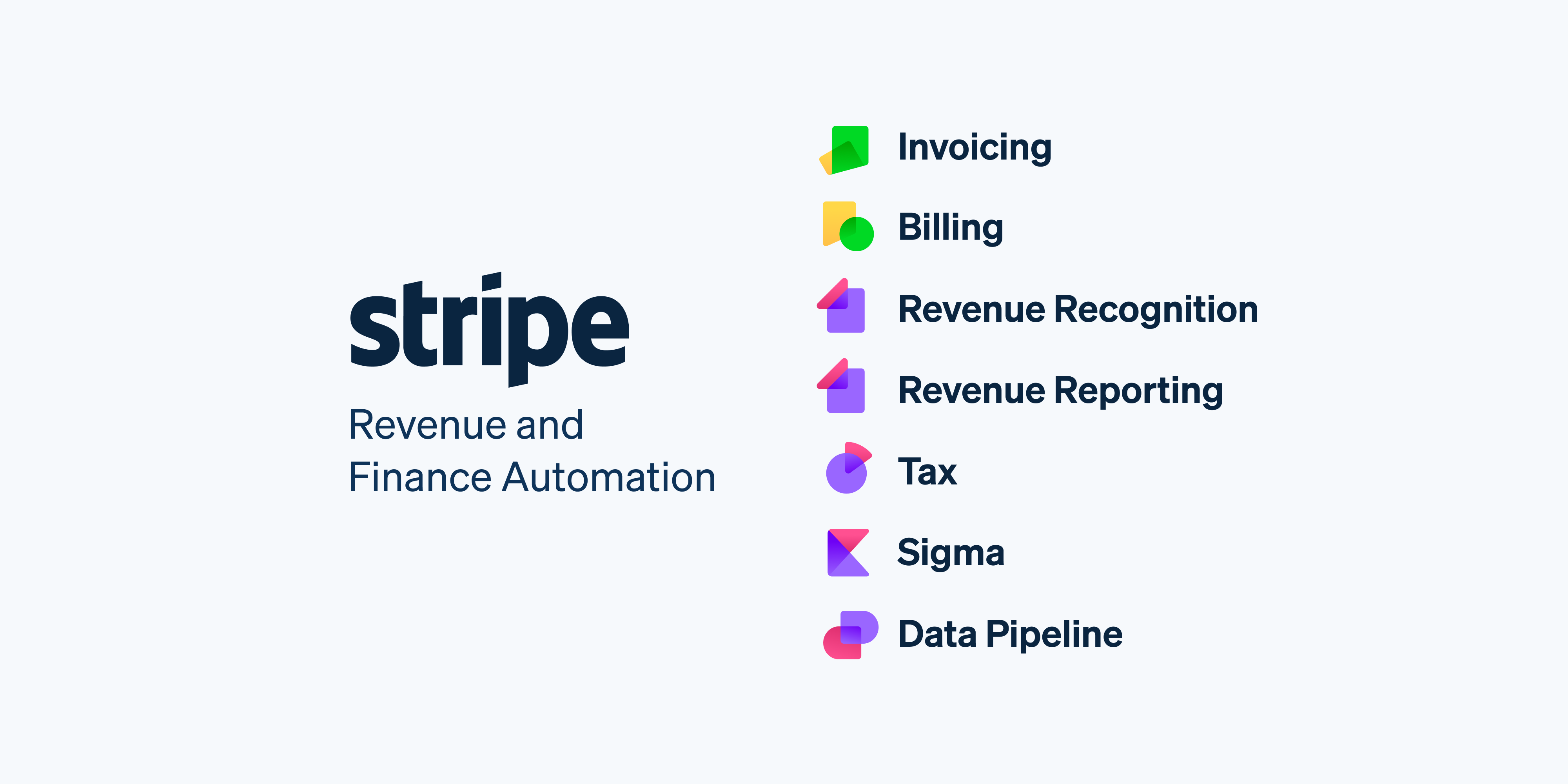

Cette suite inclut Billing et Stripe Invoicing pour l'acquisition de clients et l'encaissement de revenus, Stripe Tax, Revenue Recognition et (depuis aujourd'hui) Revenue Reporting pour l'encaissement de la taxe sur les ventes, le reporting et la clôture des livres, ainsi que Stripe Data Pipeline et Stripe Sigma pour l'analyse des données.

Ces produits reposent sur l'architecture de paiement de pointe de Stripe pour optimiser les revenus. Grâce aux fonctionnalités de recouvrement de revenus automatisées de Stripe, les clients du prestataire de paiement ont encaissé 3,8 milliards de dollars en plus en 2022 en réduisant l'attrition et les échecs de paiement. Des centaines de milliers d'entreprises ont adopté Billing, notamment Slack, Atlassian, Deliveroo et Figma.

« Nous sommes très heureux de travailler avec Stripe à la monétisation de nos produits phares », affirme Peter Welinder, vice-président des produits et partenariats chez OpenAI. « Au-delà de la seule gestion des paiements, Stripe nous accompagne pour tout ce qui a trait à la facturation, à la conformité fiscale et à l'automatisation de nos opérations financières. »

Nouvelles fonctionnalités :

- Un nouvel outil en version bêta, Revenue Reporting, qui permet aux responsables financiers d'avoir un aperçu de plusieurs indicateurs financiers clés, notamment le revenu mensuel récurrent, la croissance du nombre de clients par activité et le revenu par produit, et qui fournit des bilans comptables automatisés aux entreprises qui utilisent une comptabilité de caisse.

- L'API Stripe Tax qui prend en charge plusieurs prestataires de services de paiement et permet aux entreprises de gérer les taxes sur l'ensemble de leurs transactions, même celles qui ne sont pas traitées par Stripe (disponible dans plus de 40 pays).

- La prise en charge par Stripe Tax de nouvelles obligations fiscales locales comme la taxe de location de Chicago, qui est exigible pour certaines entreprises vendant des solutions SaaS, le guichet unique de TVA de l'Union européenne (IOSS), obligatoire pour les entreprises qui souhaitent vendre des marchandises dans l'UE et les rapports par territoire fiscal aux États-Unis pour simplifier les déclarations, même dans les États ayant des demandes très variables.

- Des automatisations sans code pour le recouvrement des recettes et la rétention qui permettent aux équipes financières de créer des déclencheurs et actions sur mesure, par exemple pour recevoir une notification en cas de facture non réglée à l'échéance ou envoyer automatiquement un e-mail de confirmation de l'annulation d'un abonnement afin d'améliorer les flux financiers et stimuler les revenus.

- La possibilité de définir des planifications d'abonnements dans le Dashboard Stripe pour permettre aux utilisateurs de modéliser des abonnements complexes avec des périodes d'essai et payantes variables, et d'automatiser ces changements au fil du temps. Stripe a développé cette fonctionnalité dans le cadre d'un projet pluriannuel de prise en charge des besoins d'Atlassian et la propose désormais à tous ses utilisateurs.

- Un nouveau connecteur Salesforce CPQ qui permet aux équipes commerciales de créer un abonnement géré par Stripe directement depuis Salesforce.

- Des capacités de rapprochement automatisées pour faciliter la comparaison des données de commande issus des systèmes internes des clients aux transactions Stripe et aux écritures bancaires afin d'aider les entreprises à visualiser leurs entrées d'argent et à s'assurer que les comptes sont équilibrés.

Tango est une plateforme SaaS qui facilite la création de tutoriels. Elle a utilisé la suite d'outils d'automatisation des revenus et des finances de Stripe pour créer un système de facturation étroitement intégré à l'ensemble de ses données financières stratégiques, et qui l'accompagne dans sa croissance.

« La mise en place de systèmes de facturation flexibles en interne nous aurait coûté très cher, et le temps de nos équipes techniques est très précieux. Stripe nous a permis de monter en gamme et de répondre aux besoins de nos grands comptes dont les processus de vente sont complexes », révèle Dan Giovacchini, le cofondateur de Tango.